4億桶拋儲「失效」,华尔街揭底:流量缺口难填!布油暴升 10% ,收復100美元關口

Investing.com - 2022年伊始,納斯達克綜合指數(NASDAQ Composite)大幅下跌,跌幅近13%。不過,不要指望該指數會很快回到原來的歷史高點。該指數仍面臨著兩個方面的挑戰——利率上升和收益預期下降。也就是說,納指在未來六個月裏仍然很難站穩腳跟。

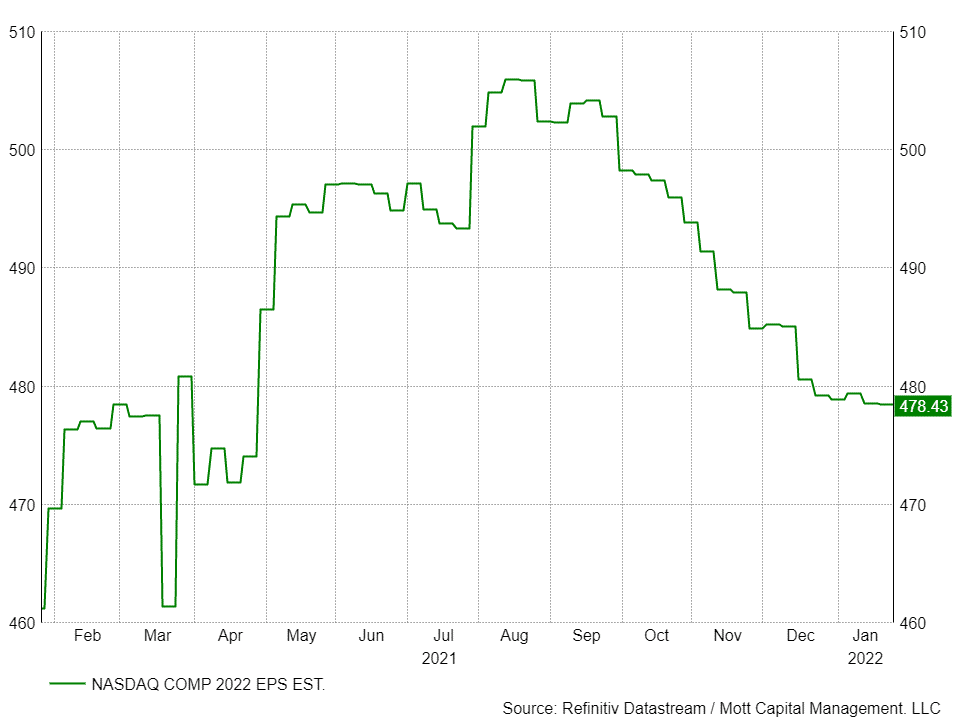

納斯達克對2022年成分股的每股收益預期已降至478.43美元,較8月25日505.83美元的峰值下降了5.5%。收益預期的下降值得註意,因為實際收益率的上升將降低該指數的市盈率。綜合來看,較低的市盈率和不斷下降的盈利預期將限製該指數的潛在漲幅。

市盈率降低

即使納斯達克綜合指數的市盈率回到去年12月33.1的高點,該指數的價值也只會升至15,835點。這接近去年11月16,212點的盤中高點,但仍低了近2.5%。這意味著納斯達克的市盈率還要更高才能超過此前的高點。

這可能很難做到,因為實際收益率大幅上升,這將推高納斯達克的收益收益率,壓低市盈率。2022年,5年期TIP利率大幅上升,從12月31日的-1.64%左右躍升至-1.05%左右。

與此同時,根據對2022年每股收益的估計,納斯達克綜合指數的收益收益率已從3.06%升至3.49%。從本質上講,實際收益率上升得越多,納斯達克的收益收益率也越有可能上升。

收益率與市盈率成反比,因此,隨著收益率的上升,市盈率反而會下降。問題是,5年期實際收益率正在嘗試突破,如果美聯儲繼續表現鷹派,收益率的突破,可能導致5年期TIP升至-50個基點左右。

而這將進一步推高納斯達克的公司收益率,可能再推高60個基點,達到4%左右。這相當於25倍的市盈率。考慮到該指數成分股公司2022年的收益預期為478.43美元,那麼對納斯達克綜合指數的估值將為11,960點,再跌13%。

然而,這一切都取決於實際收益率的上升幅度。但人們預期美聯儲將在3月開始加息。隨著股市重新反映出收緊貨幣政策和加息的意願,未來6個月市場可能出現大幅下跌。

估值將再次扮演重要角色

但在這一過程中,一些股票可能會比其他股票表現更好。特別是那些盈利增長更可觀、估值更可控的股票。

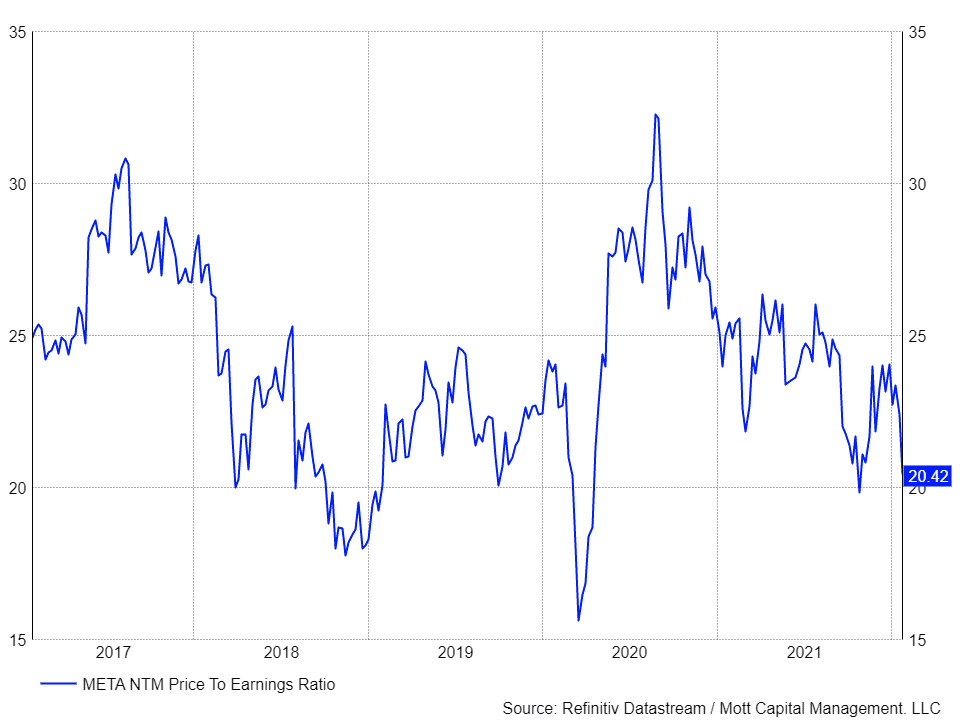

例如,像Meta Platforms Inc (NASDAQ:FB)(FB)這樣的股票在過去兩年裏大幅上漲,但它也見證了強勁的盈利增長,該股目前的市盈率僅為21倍。盡管在大盤下跌時,Meta的股價也很容易下跌,但較低的估值可能會讓投資者看到Meta的價值,從而支撐其股價。

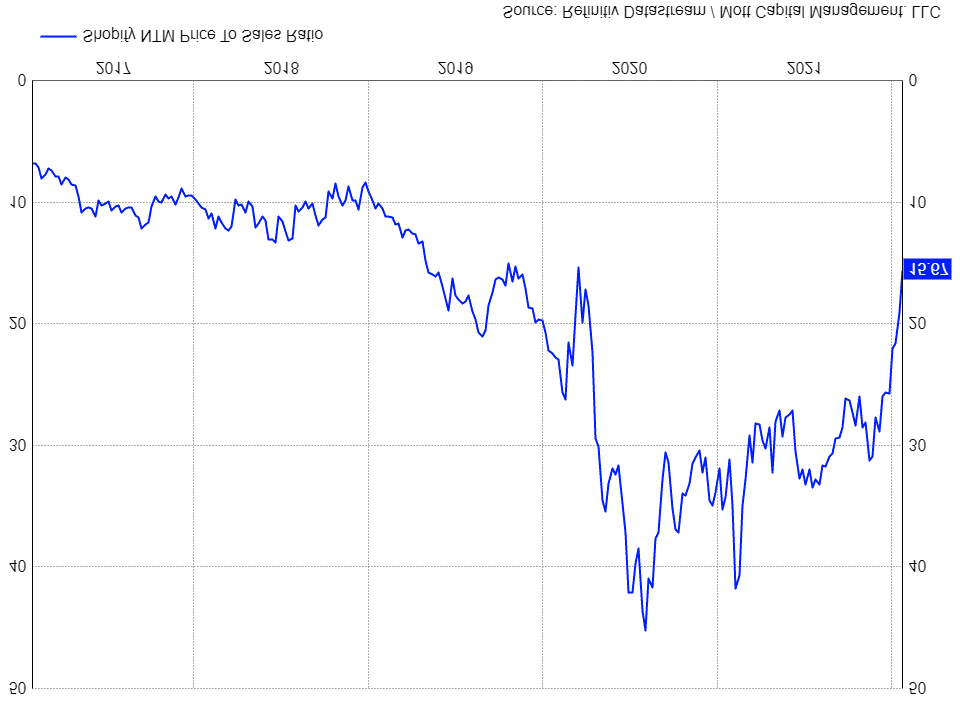

另一方面,像Shopify Inc (NYSE:SHOP)(SHOP)這樣的股票可能仍然面臨更大的挑戰。該公司股價已經大幅下跌,但其未來12個月銷售預期的市盈率仍為15.6倍,而歷史上該公司的市盈率往往在9至12倍之間。這表明,在更大範圍的市場拋售中,該股可能還會進一步下跌。

如果利率從現在開始上升,而股市此前的成功是緊隨降息而來的,那麼市場對這些變化進行重置和調整似乎是很自然的事情。這意味著盈利可能會走弱,因此估值最終將再次發揮作用。

【欢迎关注Facebook/@Investing.com中文网以及Twitter/@HkInvesting,分享更多新鲜观点!】

推荐阅读

Jefferies:數字房地産浪潮或推動2025年NFT市值超800億美元

(翻译:李善文)