中東局勢惡化,道指期貨重挫700點!原油跳升8%,黃金升破5400美元

Investing.com – 當地時間6月15日週三,美聯儲宣佈激進加息75個基點,同時美聯儲主席鮑威爾表示激進加息不會常態化。美股三大股指聞訊後快速上漲,美國標準普爾500指數上漲1.46%,道鐘斯工業平均指數上漲1%,納斯達克綜合指數上漲2.5%,大有一副利空出盡即將反轉的架勢。

可惜好景不長。股市反彈的喜悅還沒有來得及好好回味,第二日美股就遭到暴擊。週四,標準普爾500暴跌3.25%,至3,666.77點;道指下跌2.42%,跌破三萬點,至29,927.07點;納指更是下挫4.08%,至10,646.10點。說好的利空出盡呢?說好的大反轉呢?

很快,“有心人”就為股市的下跌找好了理由——瑞士央行。

瑞士央行或將拋售大量美股

在美聯儲宣佈大幅加息75基點僅僅十個小時之後,一向“唯唯諾諾”的瑞士央行突然宣佈加息,而且一出手就是50個基點,將政策利率從-0.75%上調至-0.25%,為2007年來首次調整利率,且不排除在未來進一步提高利率。

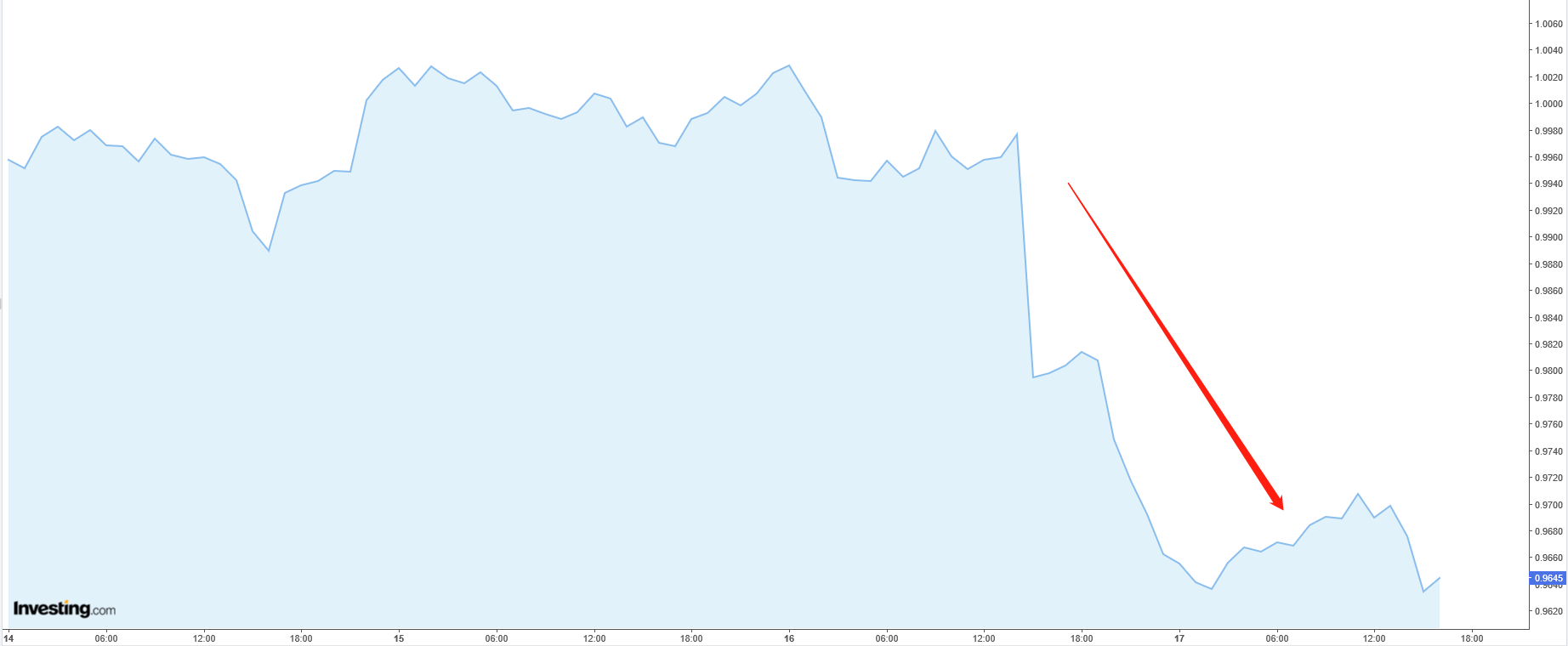

受加息決定影響,瑞郎兌歐元跳漲近1.8%,為2015年1月瑞郎與歐元脫鉤以來的最大單日漲幅。美元兌瑞郎重挫3.1%,創下約六年半以來的最大單日跌幅。

瑞士央行這一金融圈人見人愛的“金主”突然政策轉向,似乎也正引發著意想不到的“連鎖反應”。特別是瑞士央行行長喬丹的一番話令市場恐慌加劇。

喬丹表示,未來如果瑞郎走弱,瑞士央行將考慮出售外匯資產。如果瑞郎過度升值,瑞士央行也準備干預。

據統計,瑞士央行的外匯儲備在十餘年間狂翻12倍,由於地緣危機和其他風險,歐元區和全球的投資者將資金匯入瑞士,瑞郎面臨巨大的升值壓力,瑞士央行不得不出手干預。但是現在,隨著通脹的飆升,央行的的主要目標已經從防止瑞郎過度升值轉變為了雙向干預,許多投資者開始擔憂在近些年瑞郎不斷貶值的背景下,瑞士央行可能選擇出售美股和歐洲債券等大量海外資產來穩定匯率。

根據瑞士央行5月底發佈的13F文件,該央行一季度持有約1770億美元的美國股票,其中包含了大量的科技股,最大的持倉股份別是蘋果 (NASDAQ:AAPL)、微軟 (NASDAQ:MSFT)、亞馬遜 (NASDAQ:AMZN)、特斯拉 (NASDAQ:TSLA)等。

對美股影響幾何?

首先,瑞士央行目前更傾向於通過利率政策來抑制通脹,並未明確提及會縮減資產負債表。通常,央行對縮減資產負債表更為謹慎,比如美聯儲曾引發市場的縮表恐慌。目前來看,瑞士央行有可能減少其資產持有量,但縮減路徑還未確定。

此外,1770億美元的美股頭寸看起來很龐大,但對於美股來講並不算多。一個蘋果公司的市值就已經達到了2.11萬億美元,此前更是一度達到3萬億美元。市場真正需要擔心的是其帶來的連鎖反應。若未來歐洲央行、英國央行等其他央行也紛紛跟進的話,後果不堪設想。不過,通常來講,一般央行縮表主要是縮減債券,很少涉及到股市特別是外國的證券資產。

綜合來看,我認為瑞士央行的動作的心理意義大於實際意義。而一個小小的舉動就能引發美股如此大的震動是美股市場缺乏信心的主要表現。

美聯儲加息是元兇

此前,我們已經多次提及,在美聯儲不斷加碼的緊縮政策面前,美股並不具備形成牛市的條件。

拋開美聯儲的預期管理不談,事實是美聯儲從最開始的加息25基點變成了加息50基點,到現在更是加息75個基點,且未來不排除繼續加息75基點。美聯儲貨幣正常化的腳步在不斷的加快。

隨之而來的是美國經濟陷入衰退的可能性不斷增加。美國的兩年和10年期國債收益率已經出現了兩次倒掛,美聯儲也下調了經濟增長預期,美國的一季度GDP已經出現下滑,美國零售出現了萎縮,種種跡象表明,美國已經處於衰退的邊緣。

尾聲

所謂情比金堅。在市場極度缺乏信心和美聯儲緊縮的大背景下,美股短期內或難有起色。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀