“完美風暴”來襲! 財政隱憂拖後腿 多頭Vanguard暫停掃貨長期日債

美股的下跌空間,簡單說是三個問題:美債、估值、盈利。(1)我們用四因數模型預測美債月度中樞的高點在1.8%-1.9%,二季度後轉為震盪回落,年中美債利率中樞在1.75%左右。(2)今年標普500的EPS大概率仍能實現高個位數增長,盈利風險來自于聯儲過度緊縮對需求的衝擊。(3)樂觀情形下,SPX在當前位置的預期收益率有7%。如果貨幣緊、增長弱、情緒回落以上三者發生兩個,預期收益率大概率為負。最差情形下,SPX還有23%下跌空間。(4)目前大盤股的風格演繹已經較為極致,未來超額收益並不明顯。PMI、通脹預期均已見頂回落,利率對成長股的壓制在二季度後結束。建議配置防禦類行業,比如通訊、公用事業、必需消費等。

文:天風宏觀宋雪濤/連絡人向靜姝

年初以來,加息預期不斷發酵,長端美債自去年末快速上行30bp,美股在聯儲急轉彎之後快速下跌,標普500、納斯達克綜合指數、道瓊斯工業平均指數分別自高位回撤9.2%、14.7%、6.8%,標普500的估值跌至23.66X(10年平均22.33X),指數繼續下跌的空間還有多少呢?

美股的下跌空間,簡單說是三個問題:美債利率會以多快的速度上漲以及將在哪裡觸頂?美股估值相對於上漲的利率有多少均值回歸的空間?美股盈利增長能否扛住估值的收縮?

(1)美債利率會以多快的速度上漲以及將在哪裡觸頂?

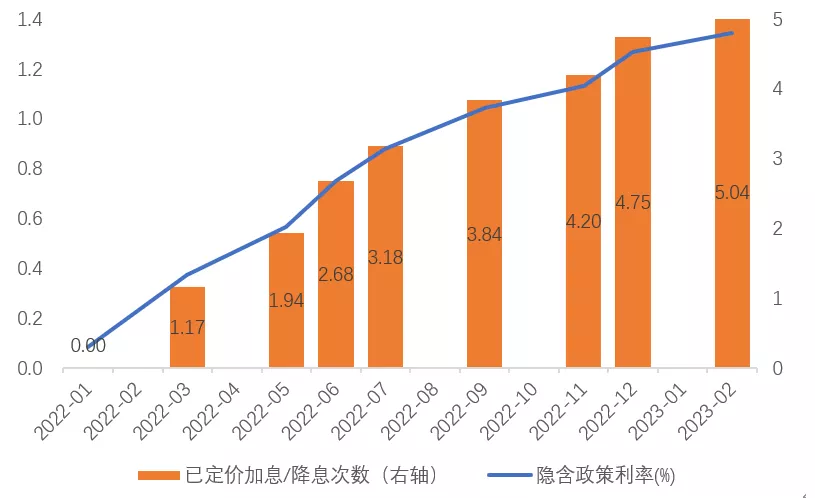

市場預計聯儲全年加息4.8次,當前加息預期計入已經過度充分。

中長期來看,美債收益率仍由基本面主導,經濟增長和通脹回落將主導政策路徑轉向鴿派敘事。在“聯儲年內的確加息四次、3月開啟縮表、通脹預期居高不下”的情形下,我們用四因數模型預測美債月度中樞的高點在1.8%-1.9%,二季度後轉為震盪回落,年中美債利率中樞在1.75%左右,其中經濟和通脹的放緩一定程度抵消了縮表對長端利率的影響。

圖1:當前聯邦期貨隱含加息次數為3月1.2次,6月2.7次,9月3.8次,12月4.8次

(2)相對於上漲的利率,美股估值有多少均值回歸的空間?

對美股而言,實際利率抬升幅度較低,主要由通脹預期回落主導,不太會有流動性風險。但流動性邊際收緊,估值難以大幅提升,走勢主要靠盈利驅動,波動變大。

當前美股三大股指標普500、納斯達克和道鐘斯的估值並不極端,風險溢價分別處於29.3%、49.4%、14.3%分位。反觀2018年2月和10月,美股因利率上行而出現大幅回撤時,估值均處於2011年以來的最貴水準(風險溢價接近0%分位)。

市場情緒的鐘擺驅動了股票風險溢價的輪回往復。儘管美股風險溢價距離中位數水準還有均值回歸的空間,但經過快速下跌後,美股估值繼續大幅收縮的空間已經較小。

圖2:SPX, NASDAQ和DJONES 的風險溢價分別處於29.3%、49.5%、14.3%分位數

(3)美股盈利增長能否扛住估值收縮?

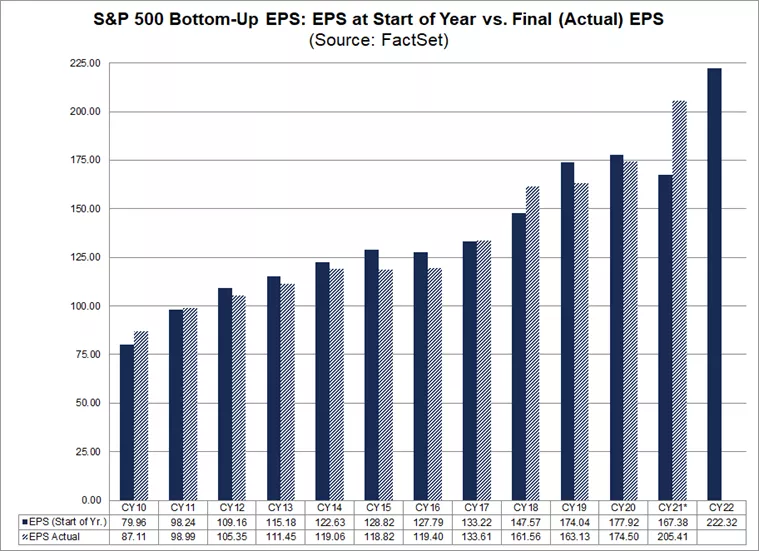

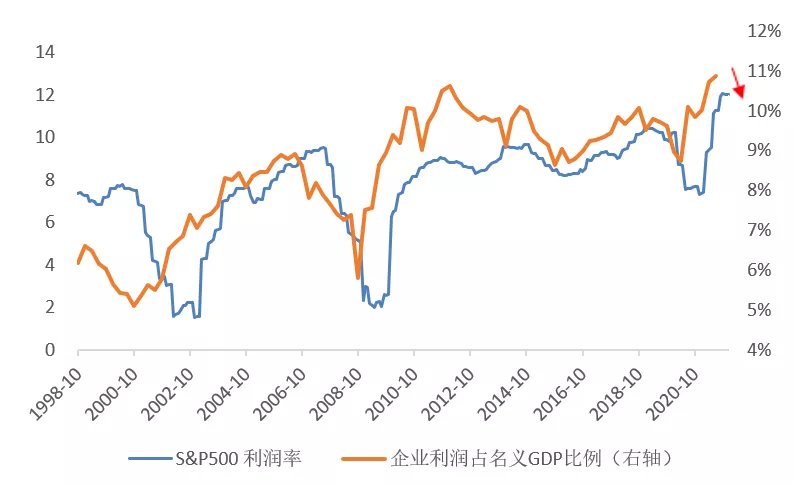

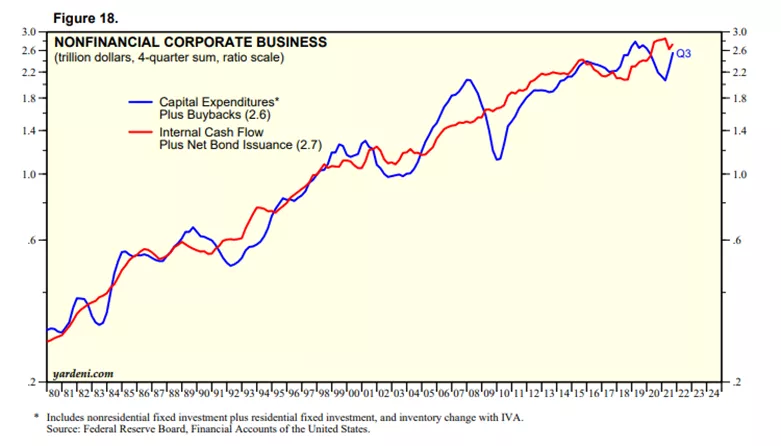

我們在《最大的分歧在海外》中預計,今年美國經濟增長放緩至3%但不至於失速,FACTSET預計2022年標普500EPS增長8.2%,略高於我們估計的名義GDP增速(3%實際GDP+4.8%CPI)。考慮到用工成本的上升,企業利潤在國民收入(或名義GDP)裡的占比大概率從2021年的歷史高位回落,但企業在手現金充裕,上市公司將通過回購增厚EPS。因此我們認為今年標普500的EPS大概率仍能實現高個位數增長,盈利風險來自于聯儲過度緊縮對經濟需求和企業盈利的衝擊。

圖3:根據股票分析師預測,2022年標普500的EPS將達到222.32美元

圖4:標普500利潤率可能略有下滑

圖5:企業在手現金流較充裕能夠支撐股票回購居民消費信貸自2021年初開始快速反彈(單位:十億美元)

(4)SPX還能跌多少?

經濟基本面的走勢不同體現為業績增速的差異,貨幣政策的鬆緊程度不同體現為利率中樞的差異,市場情緒鐘擺的位置不同體現為風險溢價的差異。我們測算了不同美債收益率與EPS增速假設下的SPX點位。

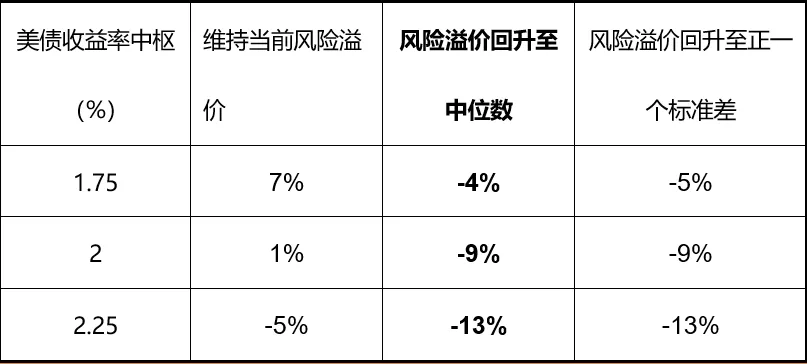

基準情形下,假設市場情緒從樂觀回歸到中性,風險溢價從當前位置回升至歷史中位數,EPS如預期實現8%的增長,在美債利率中樞低/中/高(1.75%/2.0%/2.25%)三種情形下,標普500在當前位置的預期收益率為-4%/-9%/-13%。

樂觀情形下,加息預期並未驅動美債收益率進一步走高(利率中樞維持1.75%),市場情緒偏樂觀(風險溢價維持當前水準不變),企業盈利溫和擴張(EPS增速8%),則SPX對應PE為24.3X,標普500在當前位置的預期收益率有7%。

如果利率中樞抬升至2%(貨幣緊),則預期收益率降至1%。如果風險溢價回升至歷史中位數(情緒回落),則預期收益率降至-4%。如果EPS沒有增長(增長弱),則預期收益率降至-1%。

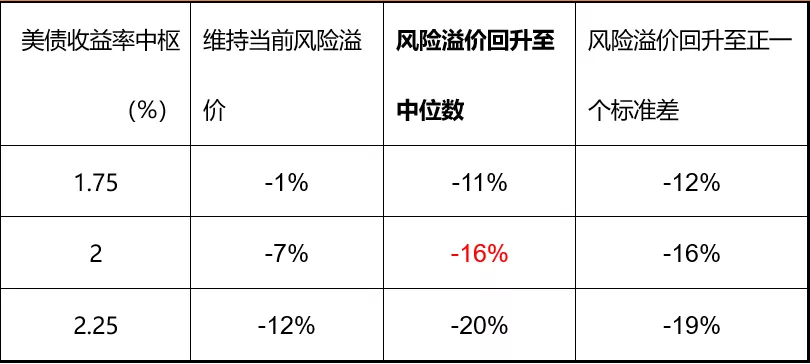

如果以上三個因素同時發生兩個,那麼收益率將大概率為負。比如美債收益率中樞達到2%,EPS沒有增長,風險溢價回到過去三年中值水準,SPX對應PE為20.7X,標普500仍有16%的下跌空間。

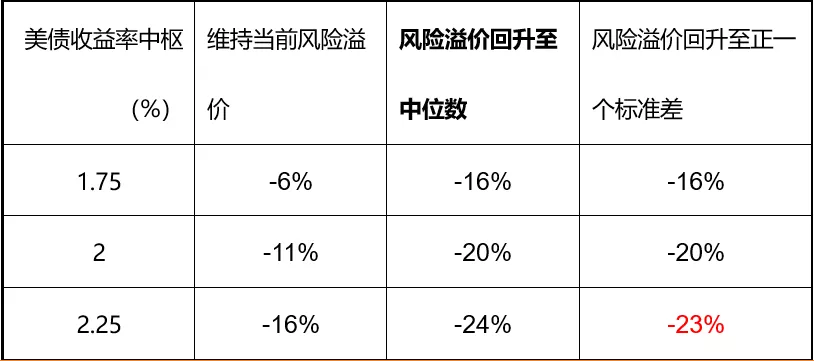

最悲觀情形下,貨幣過緊(聯儲加息超過5次,美債收益率中樞達到2.25%),經濟衰退(EPS下滑5%),情緒悲觀(風險溢價回到過去三年中值以上1個標準差),則對應PE為17.1X, 標普500相比當前位置仍有23%的下跌空間。

表1:EPS增長8%情況下的標普500收益率

*存在假設條件不成立,市場發展超出預期等因素導致測算結果偏差

表2:EPS增長0%情況下的標普500收益率

*存在假設條件不成立,市場發展超出預期等因素導致測算結果偏差

表3:EPS增長-5%情況下的標普500收益率

*存在假設條件不成立,市場發展超出預期等因素導致測算結果偏差

(5)風格將偏向哪邊?

儘管歷史上首次加息後6個月內美股表現尚可,價值跑贏成長,但背後的核心原因是首次加息對應的經濟基本面(PMI)大多時候處於上行階段,這將有利於經濟敏感型同時估值較低的金融、工業行業。但本輪週期,聯儲的貨幣緊縮因為錨定勞動力市場而滯後,經濟高點出現在2021年二季度,而通脹也趨於回落,因此對美股的風格判斷仍要回歸經濟本身。

圖6:價值指數與成長指數之比與聯邦基金利率:第一輪加息往往伴隨著價值指數表現好于成長指數2022年美國經濟增速預測分拆

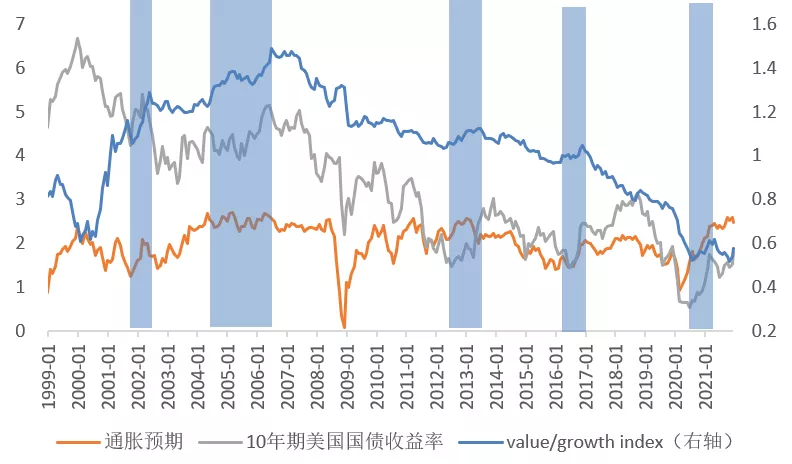

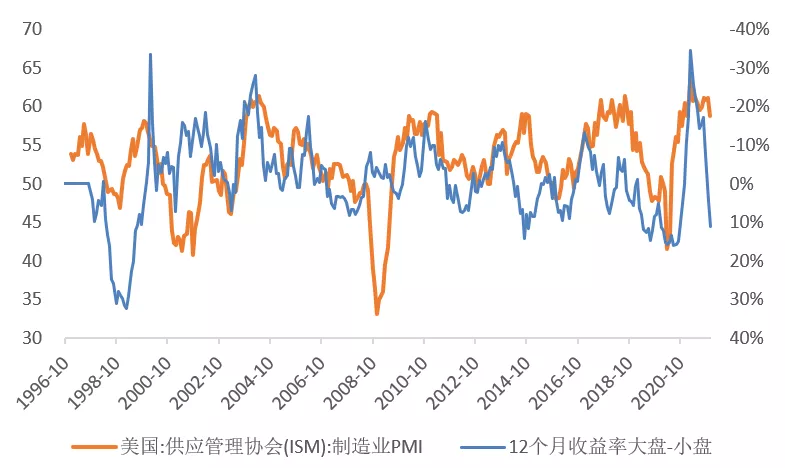

風格上來講,經濟下行期(PMI下行),大盤股往往比小盤股表現更好,不過目前大盤股的風格演繹已經較為極致了,未來超額收益可能並不明顯。從之前五次風格反轉(即RUSSEL 1000 value/growth指數由下行轉為上行)時點來看,名義利率、CPI、通脹預期觸頂回落大致是拐點同步或領先指標(美股風格之辯解),PMI、通脹預期均已見頂回落,利率對成長股的壓制可能要在二季度後才會結束。行業上,建議配置防禦類股票,包括通訊、公用事業、必需消費品。

圖7:經濟週期(製造業PMI)決定大小盤風格

圖8:通脹預期和名義利率決定與價值/成長的相對表現