美國15%關稅登場!美指期貨齊升,比特幣跌穿6.3萬美元,黃金、白銀沖高回落

(作者:潘奕衡)

Investing.com – 週四淩晨,美聯儲發佈了一份非常鷹派的政策聲明。要點如下:

一、美聯儲加速Taper,2022年3月結束購債,從明年1月起,將每月資產購買規模由減少150億美元增加到減少300億美元,即2022年3月結束購債。

二、點陣圖進一步釋放鷹派信號。點陣圖顯示,三分之二官員預計2022年將加息三次,六成預計2023年再加息三次。但也需要指出的是,歷史上美聯儲利率點陣圖對實際加息路徑的指示效應很差。

三、刪除通脹是暫時的描述。將上次決議聲明中的“疫情相關的供需失衡和經濟復工已經助長一些行業的價格大漲” 改成“疫情相關的供需失衡和經濟復工已經繼續助長通脹處於高水準。”

利率決議會議之後,美聯儲主席鮑威爾表示,縮債結束和開始加息之間不會間隔太長時間,預計2022年將實現充分就業,可能在實現充分就業前加息,預計2022年3月會議才會釋放“考慮討論加息”的信號,實現充分就業可能是成為加息的條件。

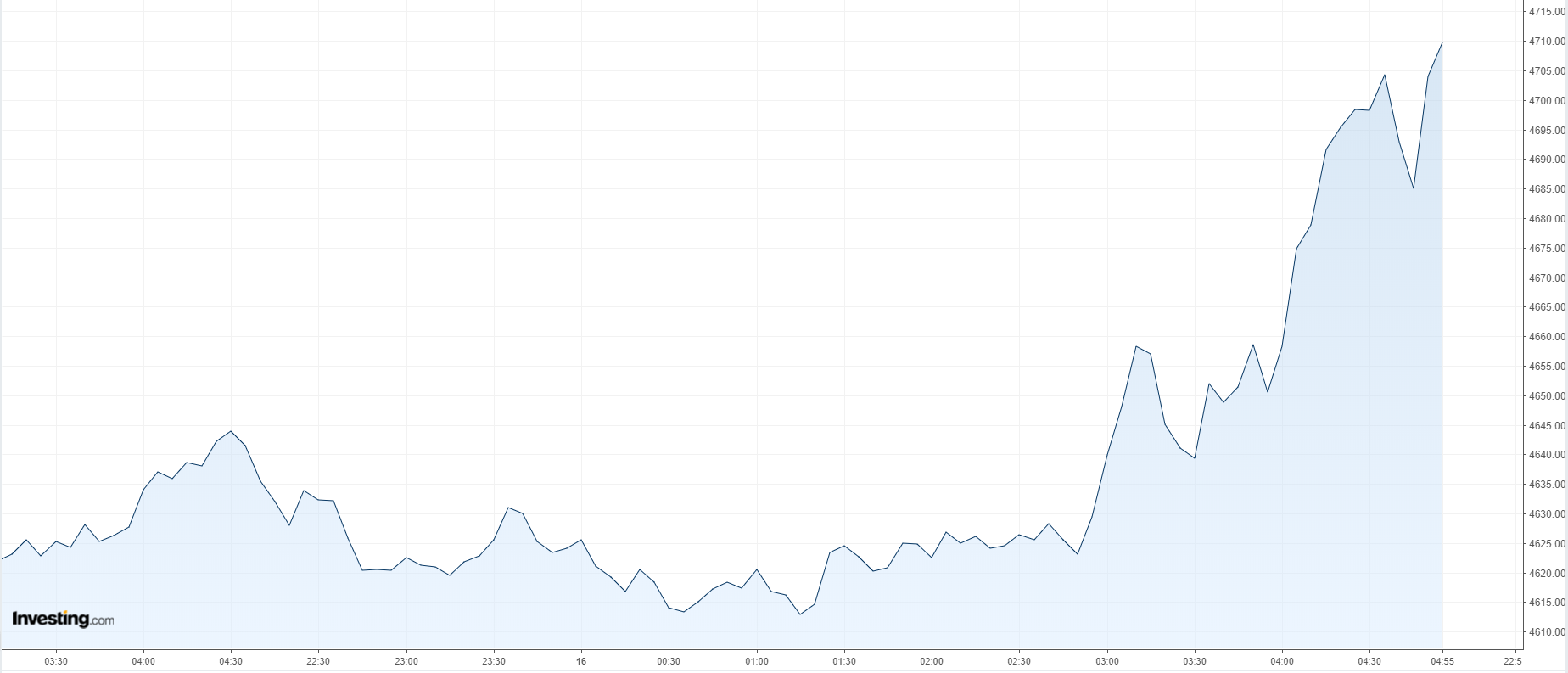

美股不跌反漲。此份聲明為美聯儲明年加息鋪平了道路,可謂是相當鷹派。通常,美聯儲鎖緊銀根會減少市場的流動性,這對股市不利。但是令人大跌眼鏡的是週三美股不僅沒跌反而大幅上漲。美國標準普爾500指數上漲1.6%,報4709.85點;道鐘斯工業平均指數上漲1.1%,報35927.43點;納斯達克綜合指數上漲2.2%,報15565.58點。

一場被部分業內人士解讀為“最鷹派轉變”的美聯儲決議,金融市場卻戲劇性地風平浪靜,甚至以美股為代表的風險資產反而“奏響”了議息日的“最強音”。難道華爾街在美聯儲的鷹聲中,徹底放飛自我了嗎?

市場早有預期。實際上,美聯儲的所有表述基本都在市場的預期之內,所以出現了所謂的“買預期,賣事實”的情況。但是這種情況是可持續的嗎?雖然市場對美聯儲緊縮已經有所消化,但是實實在在的利空並未消除,美聯儲提前加息似乎已經板上釘釘。

當然,前提是美聯儲加息確實是利空美股,但事實真是如此嗎?

事實上,別說美聯儲還沒加息,哪怕真的加息了,美股也是漲多跌少。回顧一下美聯儲加息後美股的表現,你就會發現股市的上漲是多麼正常的事情。

以史為鑒。自1955年以來,美國一共有13個獨立的加息週期,平均持續時間不到兩年。按日線看,標普500指數的平均價格在美聯儲加息週期的第一年往往錄得堅實增長,365天后的平均回報率為7.7%;回報率在緊縮週期開啟後的253天后開始下降,直到第452天才再次突破之前的峰值。

換句話說,至少從歷史上看,加息對股市的許多負面影響可能會推遲,在開始加息後,股市可能會持續一段時間的上行趨勢。

我們總結了最近的五個加息週期,在所有的加息週期內標普500指數都處於上漲狀態。不過,在加息週期開始的前一兩個月大都處於下跌走勢,此後便開始上揚。

雖然每次加息週期美聯儲所面臨的的宏觀經濟狀況、通脹情況和就業情況都不太相同,但是美股最後的走勢卻出奇的一致。

現在全球面臨的疫情危機也是前所未有的,你認為美股會歷史重演繼續上漲嗎?

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀