中東衝突嚇崩市場,多個股市停牌!美指期貨齊跌,布油兩日升超12%,比特幣突破7萬美元

- 預計美聯儲將於周三(26日)把利率上調0.25%,達2001年以來最高。

- 儘管美聯儲主席鮑威爾(Jerome Powell)發出了鷹派警告,惟大多數交易員都認為這將是當前緊縮週期中最後一次加息。

- 因此,投資者應該為未來幾周的大幅波動做好準備,美聯儲官員可能會將利率提高到高於市場目前預期的水準,並於更長時間內保持這一水準的風險越來越大。

Investing.com – 對於華爾街,本周是這個夏季最忙的一周,所有人的目光都集中在了即將發佈的美聯儲利率決議,以及世界巨頭的財報。

同時,美股持續走高,藍籌股指數道鐘斯工業股票平均價格指數周一(24日)連續第11個交易日上升,創下2017年2月以來最長連升紀錄。

以科技股為主的納斯達克綜合指數今年上半年領升大市,惟於過去兩周表現落後,投資者將目光投向了非科技股,提振了能源、醫療保健和銀行等行業。

在這一背景下,美聯儲於美國東部時間周三(26日)14:00(北京時間周四02:00)公佈的最新貨幣政策聲明時,可能會有很大波動。

現在什麼情況?

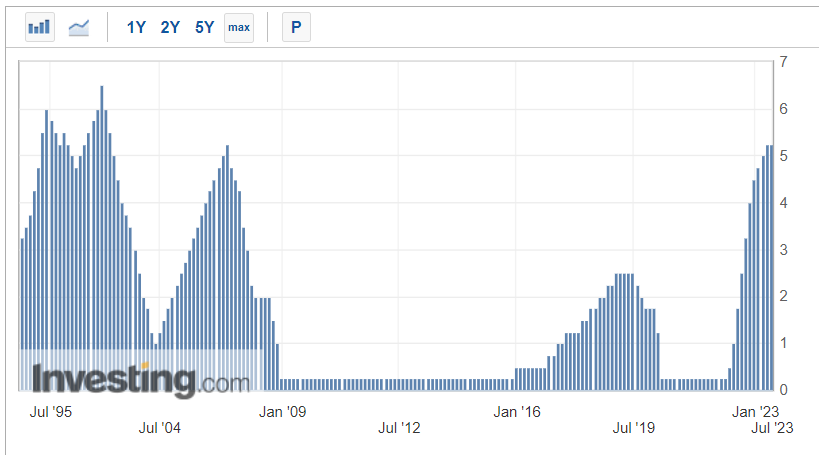

於6月會議上維持利率不變後,市場普遍預計美聯儲將於是次聯邦公開市場委員會(FOMC)會議上加息25點子,而聯邦基金利率目標範圍將上升至5.25%至5.50%之間,達到2001年1月以來的最高水準。

美聯儲貨幣政策聲明發佈半小時後,即美國東部時間14:30,美聯儲主席鮑威爾將舉行備受關注的新聞發佈會,投資者需密切關注他如何看待通脹趨勢和經濟形勢,以及這些將如何影響未來貨幣政策收緊步伐。

於上個月的美聯儲會議上,鮑威爾警告市場,聯邦公開市場委員會成員認為,為了降低頑固的高通脹問題,今年至少再加息兩次是合適的。

然而,交易員普遍押注周三的加息可能是美聯儲這場歷史性緊縮行動的最後一次加息。這場緊縮行動始於2022年3月,並於去年夏天CPI達到9.1%的峰值。

根據Investing.com美聯儲利率監測工具的數據,年底前再次加息的可能性只有31%,而降息的可能性約為8%,儘管鮑威爾一再發出與之相反的警告。

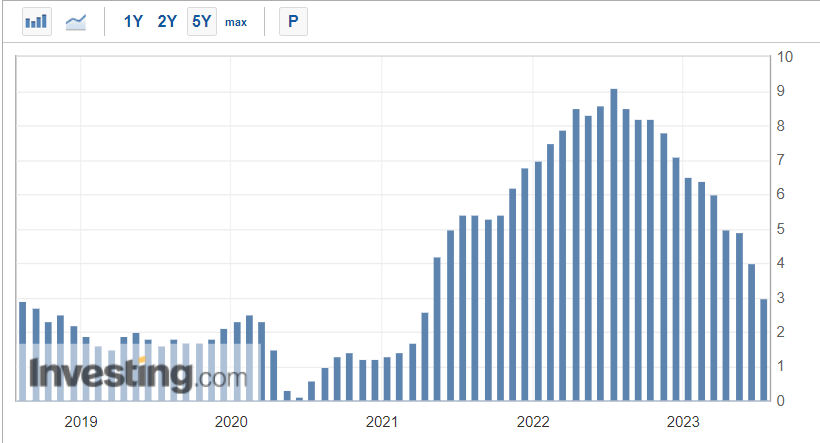

其實,最近的數據顯示,通貨膨脹率已呈現下降趨勢。數據顯示,美國6月份消費者價格指數(CPI)年率僅為3.0%,是2021年3月以來最低,而5月份的增幅為4.0%。

剔除波動較大的食品和能源價格的核心CPI年率於6月也降至了4.8%,低於5月份5.3%,也是兩年多來最低。

儘管通脹有降溫跡象,惟值得注意的是,消費者價格仍然遠高於央行2%的目標。此外,一些美聯儲官員仍然擔心,目前的通脹放緩將是暫時的,潛在的價格壓力可能會持續下去。

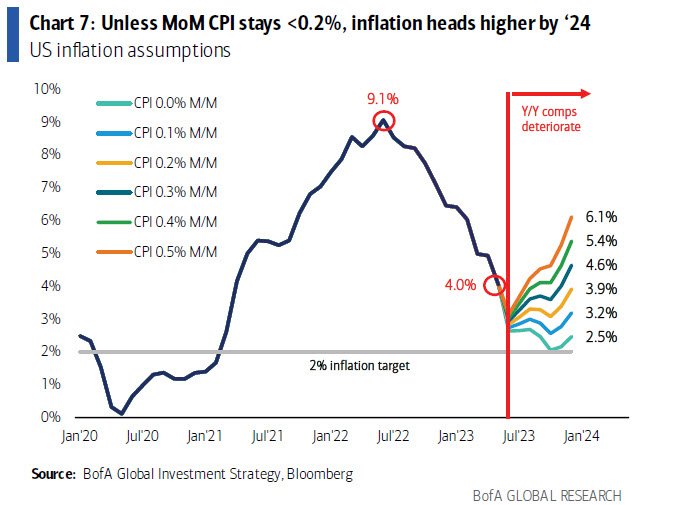

美聯儲最不希望看到的就是於其發出了結束緊縮行動的訊號之際,通脹壓力再次加速。事實上,隨著近幾周原油和汽油價格飆升,CPI很有可能在年底前回升至3.9%- 4.6%的區間。

資料來源:美國銀行

此外,儘管利率高企,經濟表現仍比預期好得多。儘管市場普遍預期美國經濟今年可能衰退,惟事實證明,得益於就業市場和消費者支出皆表現強勁,美國經濟的韌性比很多華爾街人士預期的要強得多。

將要發生什麼?

有鑒於此,筆者預計鮑威爾將重申,於今年晚些時候進一步加息是必要的,美國央行仍堅定致力於實現2%的通脹目標。

因此,筆者認為市場跑到美聯儲政策制定者準備好宣佈任務完成並發出結束加息訊號的前面了,相反美聯儲還有很長的路要走。

全面考慮各項因素後,筆者預計美聯儲將為9月或11月再次加息敞開大門,同時強調最終仍取決於數據。

假設美聯儲根據數據作決策,更有可能的是,美聯儲有更大的加息空間,而非降息空間。如果美聯儲過早放鬆政策,就有犯下重大政策錯誤的風險,並可能導致通脹壓力加速回升至去年的高位。

總體而言,筆者認為政策利率至少需要再上升半個百分點,達到5.75%到6.00%之間,然後美聯儲才會考慮暫停或調整恢復價格穩定的戰鬥。

因此,鑒於於放緩經濟和抑制通脹方面美聯儲還有很多工作要做,美國央行將利率上調至高於市場目前預期的水準,並於更長時間內維持這一水準的風險越來越大。

現在該怎麼做?

於股市持續上升而美聯儲可能發出鷹派訊號之際,投資者陷入了兩難:如何於保持美股看升敞口的同時,防範即將到來的回調風險。

雖然筆者目前通過SPDR道鐘斯工業平均指數ETF(NYSE:DIA)、SPDR S&P 500 (NYSE:SPY)和Invesco QQQ Trust (NASDAQ:QQQ)做多道指、標準普爾500指數和納斯達克100指數,惟於目前環境下,筆者對於買入新股持謹慎態度。

總的來說,重要的是保持耐心,並密切關注潛在機會,尤其是於財報季進入高潮之際,同時不買價格已經過度上升的股票,不過於集中於某一特定公司或行業。

按照上述標準,筆者用Investing Pro選股器創建了一份優質股票名單,這些股票於當前背景下擁有相對強勁實力,惟價格仍被低估了。

上榜的公司包括谷歌母公司Alphabet (NASDAQ:GOOGL)、Meta Platform(NASDAQ: Meta)、Adobe(NASDAQ:ADBE)、思科(NASDAQ:CSCO)、Netflix(NASDAQ:NFLX)、Comcast(NASDAQ:CMCSA)、高通(NASDAQ:QCOM)、應用材料(NASDAQ:AMAT)、Analog Devices(NASDAQ:ADI)和Lam Research(NASDAQ:LRCX)等等。

來源:InvestingPro

如何物色有望大升股價卻很低的優質股?InvestingPro股票篩選器助您一臂之力。快速篩選海量股票,強大功能囊括各項指標,輕鬆挖掘寶藏股票。

***

聲明:筆者會持續評估宏觀經濟環境和公司財務狀況等風險因素,並定期重新平衡個股和ETF投資組合。本文觀點僅是筆者個人觀點,不應被視為投資建議。