大炮一響黃金萬兩?以史爲鑑:伊朗衝突將如何影響原油、黃金、匯市與股市

- 矽谷銀行(SVB)是2008年以來倒閉的最大一家美國銀行;

- SVB主要向科技初創企業提供貸款;

- 該行的倒閉引發了投資者的擔憂,擔心危機會蔓延至整個銀行業。

Investing.com - 3月9日(周四)是全球金融危機14週年,而從2009年的3月9日到2023年的3月8日這幾年期間,標普500指數已經累計飆升了490%,扣除股息的影響,年化回報率在13.5%左右。

但是,遺憾的是,14年後的今天,市場又迎來了2009年的「幽靈」,讓我們來看看究竟發生了什麼?

1、矽谷銀行(SVB)是做什麼的?

以總資產計,截至2022年底,矽谷銀行(SVB Financial Gro (NASDAQ:SIVB))擁有1600億美元存款,是美國第16大銀行。該銀行其中一半投資於美國政府債券和抵押貸款支持證券。

與此同時,這家銀行還是一家專門向科技公司、初創企業和新技術相關項目提供貸款的銀行。也就是說,這家銀行為非常年輕的、具有高增長前景的公司提供資金。據媒體報導顯示,2022年上市的科技和醫療保健公司中,有近一半是這家銀行的合作夥伴。

2、究竟發生了什麼事?

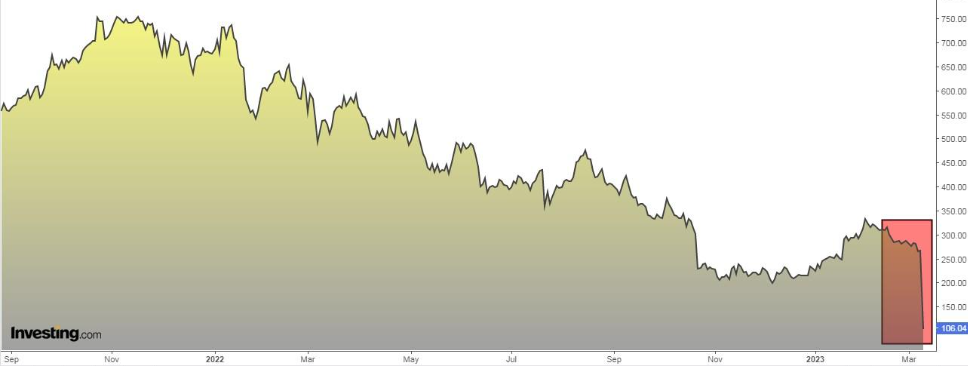

上周四,矽谷銀行(SVB)在交易時段暴跌60.4%,而到上周五,它在盤前交易中,又下跌超過40%。接下來,消息就顯示,該銀行被監管機構接管並關閉——至此,矽谷銀行成為自2008年以來倒閉的最大的美國銀行。

3、為什麼會這樣?

矽谷銀行倒閉的最主要原因是,其科技初創企業客戶對該行的前景感到擔憂,爭相提取存款。而擠兌迫使該行出售了210億美元的美債,希望可以獲得一些流動性,但是這不僅讓該行一次性損失了18億美元的資金,也進一步導致該行的資金大量外流,有資產管理公司更是建議投資者盡快撤出該股。

罪魁禍首是美國不斷上升的利率,讓銀行背上了低收益率的債券負擔,這些債券無法在不虧損的情況下迅速售出,如果這時候太多客戶同時提款,就可能會引發惡性螺旋。

4、多米諾骨牌效應

一系列的負面消息嚇壞了投資者,讓許多投資者決定平倉或減少股票頭寸,轉向固定收益證券。

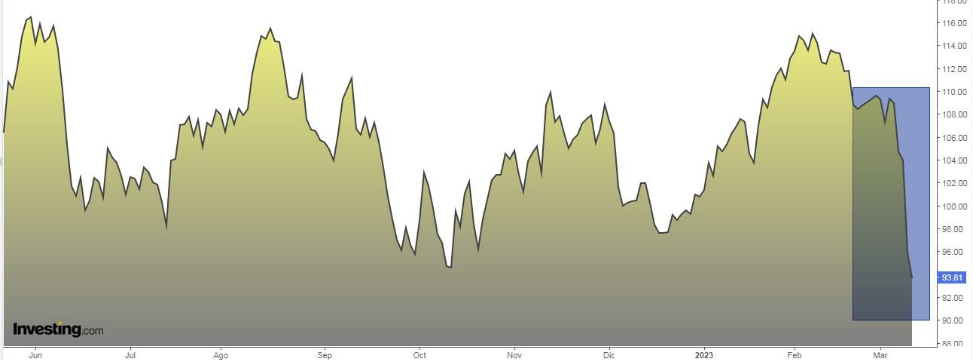

其中,最明顯的例子就是 美國十年期國債,其收益率已經從4%跌至了3.59%(價格和收益率成反比)。根據媒體的估計,單單周四和周五兩天,美國銀行就損失了1000多億美元,歐洲銀行業也損失了500億美元。

受到矽谷銀行風險的波及,美國銀行股反應迅速,上周四當天,First Republic Bank (NYSE:FRC) 當天股價就下跌了14.8%,同時,PacWest Bancorp (NASDAQ:PACW)也暴跌了38%。其他華爾街主要銀行方面,上周四以來,美國銀行(NYSE:BAC)、摩根大通 (NYSE:JPM)、富國銀行(NYSE:WFC)和花旗銀行(NYSE:C)也分別下跌了17%、6.3%、14.28和5.9%。與此同時,在上周地區銀行指數的周跌幅擴大至16%,為2009年以來的最大。包括中大型銀行在內的銀行指數,上週的跌幅也高達11%以上。

而到了本周一,危機繼續蔓延,追蹤美國地區銀行指數的ETF SPDR® S&P Regional Banking ETF (NYSE:KRE)下跌了12.31%,另外, Invesco KBW Regional Banking ETF (NASDAQ:KBWR)也下跌了7.04%。

到了本周一,金融板塊成為了標普跌幅最大的板塊:

- PacWest Bancorp: -21.05%

- First Republic Bank: -61.83%

- Bank of Hawaii (NYSE:BOH): -18.35%

- Axos Financial (NYSE:AX): -9.72%

- B.Riley Financial (NASDAQ:RILY): -6.51%

- East West Bancorp (NASDAQ:EWBC): -17.37%

值得注意的是,恐慌指數VIX也在周一飆升至了30以上。

歐洲股市方面,斯托克600銀行指數下跌3.8%,IBEX 35銀行指數下跌6.4%。

除了指數,個股方面,一直到本周一,德意志銀行(NYSE:DB) 在上週的6.63%跌幅過後,再次下跌2.25%;匯豐銀行(NYSE:HSBC)也在上週的3.8%跌幅過後,又跌了2.01%;而法國興業銀行(OTC:SCGLY)周一也下跌了3.73%;法國巴黎銀行(OTC:BNPQY)則在此前的4%跌幅以後,再次下跌4.02%。

不僅如此,危機還波及到了瑞典最大的養老基金Alecta。去年底,Alecta將SVB的股份增加了一倍,成為SVB的第四大股東。更糟糕的是,Alecta也是First Republic Bank的第五大股東,Signature銀行的第六大股東,這兩家銀行同樣都遭受了重創。

5、市場在擔憂什麼?

值得注意的是,SVB歷來被認為是一家穩健、經營良好的銀行。基於目前的情況,投資者自然會擔心其他本身已經不那麼穩健的銀行會是什麼樣子。甚至還有人擔心,SVB銀行的困難只是該行業的冰山一角,銀行可能普遍都在面臨資金困境。

不過,說實話,我認為市場目前的下意識反應有點過於誇張了——眾所周知,當市場有事情發生時,投資者容易出現重大的心理衝擊,從而喚醒其內心的老惡魔,因而他們可能會首先選擇賣出,然後再進行分析。

當然,另一方面,由於歐洲央行的加息前景,歐洲銀行業的個股(尤其是西班牙銀行業,平均漲幅高達27%)最近幾個月的大幅升值以後,很多投資者也在趁機拋售,獲利了結。

無論如何,美國政府和美聯儲已經出面兜底,周一開始,SVB的客戶都可以將自己的剩餘資金拿出來,那些沒有保險的資金,也會從聯邦存款保險公司收到一筆股息,以及一張剩餘資金證明,在銀行資產出售完成後獲得資金的返還。

官員們也在極力淡化這一事件的影響,安撫市場,防止投資者進一步恐慌。美國財政部部長耶倫(Janet Yellen)稱,美國銀行體系仍然有彈性,監管機構有有效的工具來解決SVB倒閉的後果。與此同時,前財政部長Lawrence Summers)發表了類似的言論,稱該行的倒閉,不應對金融體系構成風險。

最後,我們仍然來看看投資者情緒(AAII)的表現:

上周,看漲情緒上升1.8個百分點,至23.4%。看漲情緒是指對未來六個月物價將上漲的預期。但仍低於37.5%的歷史平均水準。

與此同時,看跌情緒上升6.2個百分點至44.8%,為2002年12月29日(47.6%)以來的最高水準,高於31%的歷史平均水準。

歐洲和美國主要股指今年迄今的排名如下:

- 意大利富時MIB指數 +11.53%

- 西班牙IBEX 35指數 +10.04%

- 法國CAC 40指數 +9.32%

- 歐洲斯托克50指數 +8.90%

- 德國DAX指數 +8.13%

- 日經225指數 +6.66%

- 納斯達克綜合指數 +6.42%

- 中國滬深300指數 +3.54%

- 英國富時100指數 +2.24%

- 標普500指數+0.58%

- 道瓊斯工業平均指數 -3.73%

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)