AI“恐怖故事”再次洗血美股:一篇2028年的“假想”作文引發恐慌,IBM暴跌創25年之最

作者 | 莫羽楓香

數據支持 | 勾股大數據(www.gogudata.com)

全球金融市場又變臉了。

美股已經連續大跌4天。納斯達克綜合指數大跌6.3%,把上個月大漲7%的缺口補上了。道瓊斯工業平均指數跌4%,也沒有很抗跌,主要還是這一波美股大反彈,它力度最大,將近20%。今日盤前,美指期貨再度走弱。

港A兩地市場同樣開啟回調。上證綜合指數從近期高點的3200點回撤至目前的3073點,累計跌幅4.4%。恒生指數最近4個交易日則回撤3%。

全球國債市場同樣經歷了一波拋售潮。現在,10年期美債收益率已經飆升至3.677%。英國10年期飆升至3.5%,週一大漲5%。德國10年期升高至2.199%,而幾天前僅僅只有1.8%左右。義大利10年期飆升至4.329%高位,較12月7日大漲75個基點。

市場將駛向何方?

01 跌跌不休之謎

美股經歷了從10月上旬以來的大反彈。道瓊斯工業指數一度只較歷史高點下跌6%,標普500指數也曾再度站上4000點。反彈交易的大邏輯是通脹下行,加息放緩。

12月15日,美聯儲議息會議結果披露,讓市場尋找了新的線索進行定價。

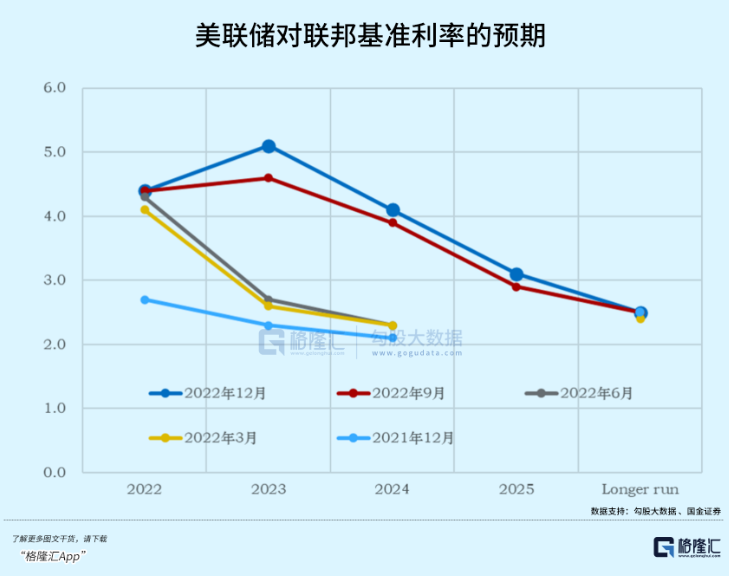

第一,按照美聯儲給出的利率點陣圖,明年加息終端利率將高達5.1%,超過會議之前預期的4.8%。且明年全年將保持高利率狀態,打破市場很快降息的樂觀幻想。

終端利率抬升,美聯儲主要擔憂的還是服務通脹的粘性。從10月、11月的整體通脹數據可以看出,美國通脹的主要矛盾已經從商品轉移至服務。而服務通脹的韌性又源於勞動力市場的大缺口。而這個缺口比較難縫合。因為勞動力供給端由於長新冠、超前退休等原因不會很快上來,而缺口要縫合的話,主要依靠需求端的持續下行,也就是經濟衰退來壓制才行。

服務通脹明年如何演繹,存在較大不確定性,也決定了終端利率以及高利率狀態下維持的時間長度。如果粘性一般(經濟下行超預期),導致整體通脹大幅回落至5%左右,那麼終端利率大致可能就在5%左右。如果粘性較強,通脹只回落至6%,那麼終端利率可能還會繼續上行,比如5.5%,甚至達6%。

第二,市場開始意識並逐步交易美國經濟(輕微)衰退的邏輯。在議息會議上,美聯儲將美國2023年的經濟增速從1.2%大幅下調至0.5%。這也說明在美聯儲眼裏,明年美國經濟將大幅走軟。

現實數據也佐證了這一點。

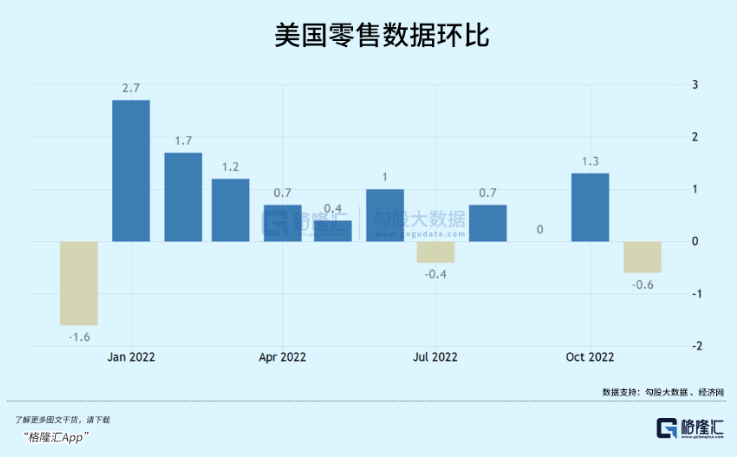

12月15日,美國官方披露,11月美國零售銷售額環比下降0.6%,創下11個月最低值,遠不及市場預期,而10月還是環比+1.3%。美國消費這架馬車占美國經濟高達70%的比重,可見高通脹、高利率對於消費的殺傷力不小,且有一定的累積性與滯後性。

目前,美國經濟才開始展露出衰退的跡象。以我的判斷,明年美國經濟將大概率陷入深度衰退之中,詳細邏輯請見《2023年,誰會是加息最大犧牲品?》。

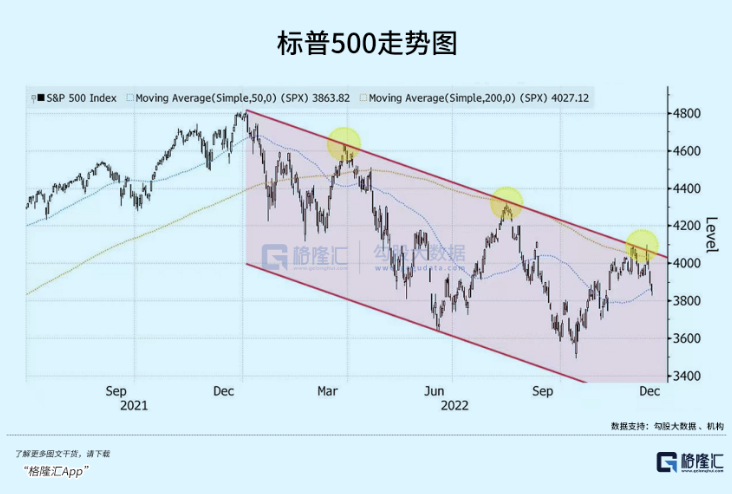

另外,按照技術面來看,今年以來,標普500指數3次大反彈均未突破下跌趨勢線。其中,上周公佈低於預期的11月通脹數據,大幅高開的情況下同樣依舊沒有突破關鍵阻力。

美股熊市大趨勢還將持續。

02 大A演繹路徑

2022年,A股整體走勢跟美股極為貼合,只是時間節奏上稍有差異。

納斯達克去年11月底見頂,一波三折。10月13日以來,納指雖有所反彈,但整體非常弱勢,維持在一個箱體裏面震盪。再看A股創業板指數,也幾乎是從去年11月底開啟本輪大回調,一路下殺至今年4月底,後開啟一波2個月的大反彈,後來再回熊市運行軌跡。目前,創業板指快要跌破10月底低點。

有股民評論道:無論你喜不喜歡,但是A股的莊家們就是大致按照美股的趨勢在操作。這就是現實。

美股是如何影響A股的?簡單來說,有兩個方面。一個是通過外資的大進大出來影響A股。美聯儲不斷超市場預期加息,美股持續下跌步入熊市,同時美元走強,美債收益率走強,拉開中美利差,有利於在國內的外資回流美國。另一個是美股走勢通過市場情緒直接影響A股,不少基金超盤手以外資以及美股動向來操作自己的倉位。以上是今年A股承壓的週邊因素。

當然,A股大盤大走向主要還是取決於國內宏觀經濟以及貨幣政策的合力方向。今年,宏觀經濟受疫情防控以及房地產市場的拖累較為明顯。但從11月初開始,兩者邏輯已經逆轉——疫情全面轉向,政策也開始大規模救助房地產市場。

A股也從11月初大幅反彈了整整1個月。但市場預期太過樂觀,開始憧憬政策會有強刺激,以致於經濟實現快速築底復蘇。但中央經濟工作會議相關內容表態(比如重提“房住不炒”)以及現實的經濟壓力,證偽市場“經濟差,越需要強刺激”的樂觀預期。

今年11月,出口同比增長-8.7%。而1-10月分別為18%、7.1%、5.7%、-0.3%。而明年歐美經濟將大概率陷入深度衰退的泥沼中,外貿這架馬車還將承受不小的壓力。內需方面,11月消費增長-5.9%,預期-3.7%;前11月固定投資5.3%,預期5.6%,前值5.8%。其中,11月房地產投資下滑19.9%,較10月繼續下滑3.9%。

疫情放鬆之後,全國大面積感染將會來臨。按照國外以及香港的數據,還要經歷兩到三次的高峰期,直到感染面超過70%以後才會逐漸平息。而疫情放鬆後,從0-1的過程中,對於經濟的壓力和影響應該是不小的。

但是大方向上,中國經濟築底復蘇的邏輯將會是確定的,但短期還將面臨一些壓力和阻力,包括內外兩個層面的。金融市場也將承壓一段時間。但時間拉長一些看,隨著中國經濟較高確定性的復蘇,以及美聯儲貨幣緊縮接近尾聲,乃至結束,A股市場大的方向將往上走。

03 尾聲

當前,在美聯儲緊縮的大背景下,全球股票市場整體估值依然不低,且呈現明顯的脆弱性。

12月20日,日本央行選擇妥協,宣佈將10年期日本國債的收益率目標浮動區間從±0.25%上調至±0.5%左右。這一動作震驚了全球市場,反應劇烈。匯率方面,美元兌日元大幅貶值,幅度高達3.4%,現價已經來到132.3。股市反面,日經225大跌2.5%,其他全球主流股市均受到波及而下跌。債券市場,日本10年期國債收益率大漲20.5個基點至0.455%,為2015年以來最高水準,美債10年期也大幅上行。

日本央行雖然聲稱沒有放棄YCC政策,但依舊選擇妥協提高收益率上限。這對於脆弱的全球市場是具備不小衝擊力的。有分析認為,日本國債市場作為全球債券收益率進一步飆升的最後一個重量級錨點的作用會發生轉變,並可能引發全球債市乃至其他市場動盪,衝擊力將不弱於英國債市動盪對全球市場的影響。

還有歐洲,高通脹以及經濟狀況比美國還要惡劣一些。隨著貨幣緊縮政策的再上臺階,越來越多的投資者開始擔心歐債問題以及銀行業資產品質問題。2023年,歐洲會不會飛出超級黑天鵝,我們也需要提防。

不過,A股往上走的大方向已經拉開序幕,接下來在動盪行情中擇好時,握好股,耐心等待美妙的確定性較高的復蘇行情。在這之前,會有阻力,會有煎熬,也請做好心理準備。

(全文完)