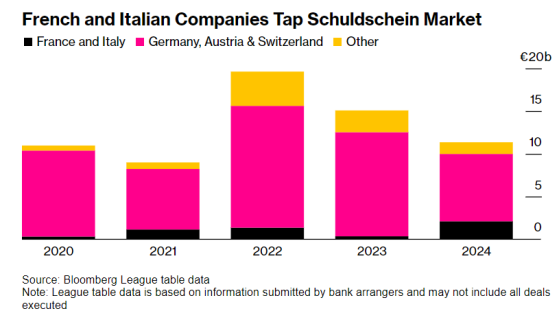

智通財經APP獲悉,德國債券發行市場正在向德國以及德語區以外的公司重新開放,2024年法國和意大利的融資借款人數量將大幅超過去年全年。根據機構收集的數據,來自法國和意大利的公司今年已經籌集了高達19億歐元(大約20億美元)的Schuldschein債券市場,這是一種結合了債券和貸款元素的特殊德國期票,這一數字高於2023年全年的9.46億歐元。意大利借款人佔今年總髮行規模的11億歐元,創下該國企業在德國債券市場發行量的記錄。

據瞭解,早在2022年,在一家法國養老院運營商Orpea SA因虐待居民的醜聞而陷入債務重組之後,投資者對來自德國、奧地利和瑞士傳統Schuldschein發行國以外國家的借款人變得愈發謹慎。如今,隨着這一故事徹底過去,加上德語國家的債券發行速度放緩,投資者們再次湧入傳統Schuldschein以外國家的公司發行的債券。

來自巴伐利亞州銀行的董事總經理Paul Kuhn表示:“破產的法國發行人的影響被視爲一次性的影響事件。”巴伐利亞州銀行是Schuldschein的主要發行安排商之一。“法國和意大利也有隱形冠軍,它們過去長期的違約率很低,與德國家喻戶曉的銀行相比,它們對投資者來說價格非常具有吸引力。”

法國和意大利公司進入德國Schuldschein債券市場

統計數據顯示,今年Schuldschein債券的發行總量相比2023年同期低了近25%。瑞士化工公司科萊恩(Clariant AG)上月融資大約5億歐元,成爲今年迄今規模最大的發行企業之一,市場尚未看到像保時捷去年初發行的27.26億歐元那樣規模龐大的債券發行規模。

週二,意大利技術和工程公司Maire SpA發行了2億歐元與可持續發展相關的Schuldschein。據該公司稱,由於投資者需求非常強勁,Maire提高了債券發行規模,並將債券發行價定在了其營銷價差區間的低端。

“與發行方和投資者的定期密切對話,有助於爲這一債券市場工具在德語區以外的市場推廣鋪平道路,”來自 UniCredit SpA Schuldschein syndicate主管Patrick Mannl表示。“我們預計這種發展趨勢將在未來繼續下去,因爲投資者對可靠的意大利以及法國品牌的興趣被證明是強烈的。”

儘管如此,意大利創紀錄的債券發行量只佔德國債券市場的一小部分,市場上非常有可能會出現極其不規則的交易流趨勢。

“這在德國以外的歐洲市場是相當普遍的現象。你會發現交易規模的流動性呈現出更加不規律。”來自德國商業銀行(Commerzbank AG)的銀團融資全球主管Reinhard Haas表示。“但是我認爲一旦借款人在這個利基市場發行了債券,再次利用這個市場是很常見的。”