全球通脹警報拉響!布油「一飛沖天」突破百元,美元指數「王者歸來」重回100

2022年迄今為止,美債收益率再次上升,美國股市似乎很容易出現真正的修正。

隨著美聯儲逐步退出疫情期間的寬鬆貨幣政策支持,美股“輕鬆賺錢”的日子已經過去了。基準利率正在走高,一直固定在歷史低位的債券收益率也註定要同步上升。

現在市場最關心的問題之一是,聯邦公開市場委員會將在2022年實施多少次加息。摩根大通首席執行官傑米戴蒙(Jamie Dimon)暗示,美聯儲甚至可能在今年加息7次,而市場普遍預期未來幾個月美聯儲可能會有三次加息。

10年期美債收益率週五收盤為1.791%,這意味著收益率在開始一個日曆年的前10個交易日中已經攀升了約26個基點,這將是1992年以來最快速的上升。30年前,10年期美債在該年度開始時上漲了32個基點,至7%左右。

但加息是否會推動股市走弱?事實證明,在所謂的加息週期,市場往往表現強勁,而不是表現不佳。

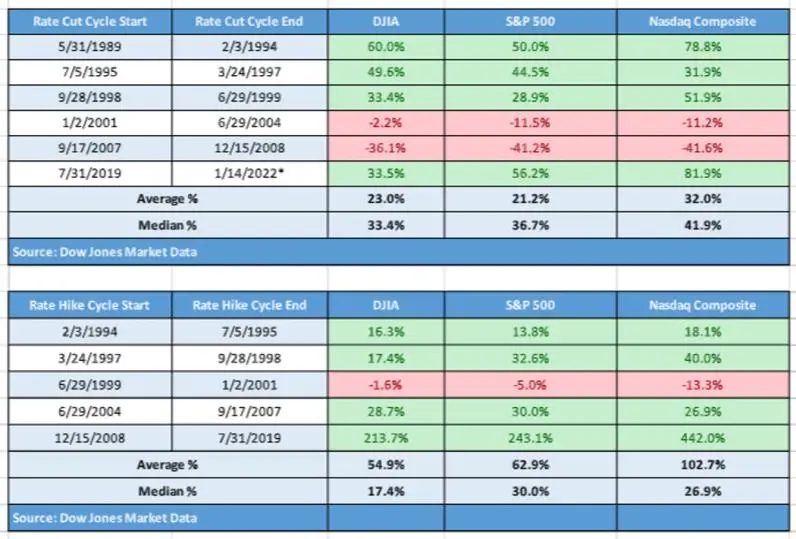

事實上,自1989年以來,在美聯儲加息期間,道鐘斯工業平均指數的平均回報率接近55%,美國標準普爾500指數的回報率為62.9%,納斯達克綜合指數的平均正回報率為102.7%。美聯儲降息期間也會產生強勁的收益,道指平均上漲23%,標普500指數上漲21%,納斯達克指數上漲32%。

降息往往發生在經濟疲軟時期,而加息則是在某種程度上被視為經濟過熱時,這可能是降息期間股市表現懸殊的原因。

可以肯定的是,在經濟經歷1970年代式的通貨膨脹期間,更難看到市場產生超額業績。現在,根據2022年迄今為止的股票走勢,許多投資者預期今年不太可能獲得兩位數的回報。道鐘斯指數下跌了1.2%,標準普爾500指數下跌了2.2%,而納斯達克綜合指數在今年以來已下跌4.8%。

今年到目前為止,獲得超額收益的板塊是在能源領域,標準普爾500指數的能源板塊在2022年到目前為止有16.4%的漲幅,而金融板塊上漲4.5%。標準普爾500指數的其他九個板塊則表現持平或走低。同時,價值板塊正在進行更明顯的反彈,iShares標普 500價值ETF本月至今的回報率為1.2%。

迄今為止,隨著債券收益率的上升,成長股正受到衝擊,因為收益率的快速上升使其未來的現金流價值降低。更高的利率也阻礙了科技公司為股票回購提供資金的能力。生物技術股受到打擊,iShares生物技術ETF本月迄今下跌9%。

而凱西伍德的旗艦基金ARK Innovation ETF (NYSE:ARKK)上周下跌了近5%,在1月的前兩周裡下跌了15.2%。疫情前期大漲的股票也受到了衝擊,遊戲驛站GME (NYSE:GME)上周下跌17%,1月份下跌超過21%,而AMC娛樂 (NYSE:AMC)上周下跌近11%,本月至今下跌超過24%。