非農今晚登場,美指期貨齊升!原油連升5日累升18%,美元重返99關口

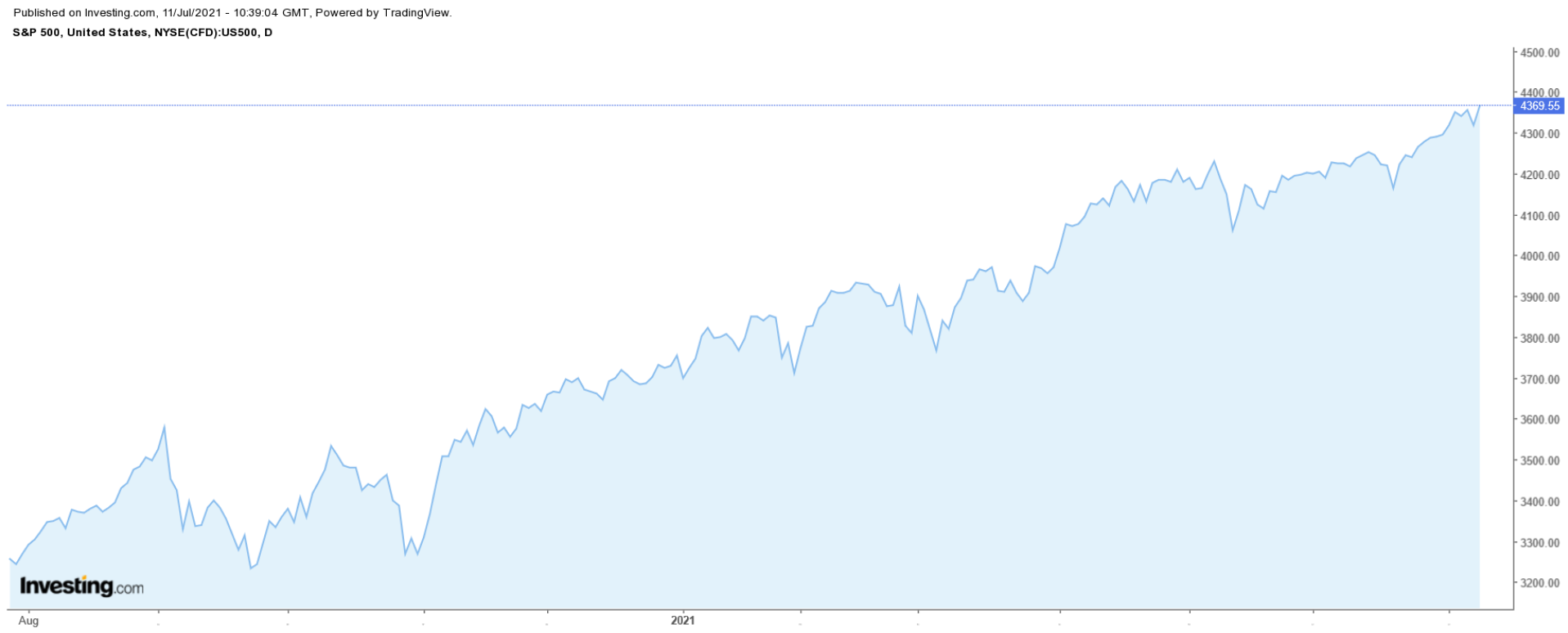

Investing.com - 儘管市場擔心美國經濟復蘇可能即將失去動能,但是週五美股仍然上漲,道指、標普500指數和納指都升至了紀錄收盤的高位。

鑒於第二季度財報開啟,美聯儲主席鮑威爾又即將在國會作證,而包括CPI和零售銷售數據在內的關鍵經濟數據公佈,未來一周華爾街仍將忙碌。但是不管市場走勢如何,我們本周仍要來關注一只個股和規避一只個股:

值得關注的個股:摩根士丹利

摩根士丹利 (NYSE:MS)本周將成為關注的焦點,投資者正在等待這家美國最大的投資銀行的最新財報結果。該行已經連續四個季度超出或者接近華爾街的預期,上季度營收和利潤均超出預期,其將於7月15日美股盤前公佈財報。

目前市場普遍預計,該行的二季度每股收益料為1.66美元,同比去年的2.04美元下降約19%。不過,由於蓬勃發展的IPO和並購活動,預計將緩解固定收益和股票交易放緩帶來的衝擊,預計該公司將同比增長約4%,至139.8億美元。

摩根士丹利上周五股價收於90.33美元,該股的市值目前達到了1680億美元,該股今年迄今為止上漲了31.8%,過去12個月上漲了81.4%。

摩根士丹利上月宣佈,計畫大幅提高股息,此前美聯儲在壓力測試後為其開出了一張“健康證明”。該公司表示,從2021年三季度開始,將把股息增加一倍,至0.70美元。同時,其還表示,將會在未來12個月內回購至多120億美元的股票。

摩根士丹利的CEO James Gorman在聲明中表示,由於過去幾年積累的“嚴重過剩”的資金,該投行將會返還更多資本。

本周需要規避的個股:花旗

花旗集團 (NYSE:C)的股價在未來幾天內,可能會跌至新低,因為這家美國四大銀行之一的投行,本季度的收益報告可能會令人失望。

花旗將會在7月14日美股盤前公佈財報,可能再次受到其消費銀行業務放緩的打擊。分析師二季度每股收益將達到1.99美元,較去年同期的0.50美元飆升了298%。不過,預計收入將會同比下滑12%,至173.6億美元。

除了盈利數據外,CEO Jane Fraser的評論應該能為該行今年剩餘時間的業績提供進一步的指導。根據期權市場的走勢,交易員預計花旗股價在財報公佈後,可能出現4%的波動。

花旗股價週四跌至65.76美元的四個半月低點,上周五收於68.45美元,使這家總部位於紐約的超級銀行市值達到了1428億美元。

花旗的股價今年以來表現不如其他大行,今年迄今為止僅累計上漲了11%。相比較之下,金融板塊的主要ETF—Financial Select Sector SPDR® Fund (XLF)今年迄今為止已經累計上漲了24.5%。

花旗在上個月的美聯儲壓力測試後,並未提高派息,這讓投資者失望,其也成為了六家主要銀行中唯一沒有提高派息的銀行,維持在0.51美元;同時該行也沒有宣佈新的股票回購計畫。而且,和其他投行不同的是,花旗表示,其壓力資本緩衝要求今年實際上會增加,和同行相比,其提高資本支出的能力將會降低。

【本文來自英為財情Investing.com,閱讀更多請登錄cn.Investing.com或下載英為財情 App】

(翻譯:李善文)