英偉達一夜蒸發2400億美元!大跌背後哪三大主因?

一些人非常恐懼赤字,並大肆警告,龐大的債務會加劇赤字,最終拖累美國破產。對此,我們認同赤字是很重要的問題,但背後的邏輯與大家想的不一樣。

George Gammon最近的一則推文簡明扼要地說明了我們的看法。當有人將美國的赤字與日本相提並論時,他回應道:

「美國債務的問題不會在國債市場上顯現,而是會在實體經濟中浮現⋯⋯就如日本一樣。」

詳細來說,政府債務是沒有生產力的。因此,在經濟學上,我們說政府債務具有負乘數效應。每一元的政府債務長遠來看都會令經濟規模縮小。這聽起來或許有違常理,因為政府支出確實能直接刺激經濟,帶來即時的經濟提振。

然而,隨著時間推移,通過政府債務刺激帶來好處會逐漸消退,因為償還債務卻需要私人資本的投入。結果是,昨日的赤字因為抽走了原本可作生產性投資的私人資本,反而阻礙了今天的經濟增長。如果赤字真能促進經濟增長,為何過去四十年來赤字不斷擴大,GDP增長卻持續放緩?

正如George Gammon所說,日本經濟已陷入停滯數十年。罪魁禍首是一場大規模金融泡沫,之後政府為了應對其影響而大量增加支出。我們和他一樣擔心,赤字的真正代價會損害我們的經濟福祉。

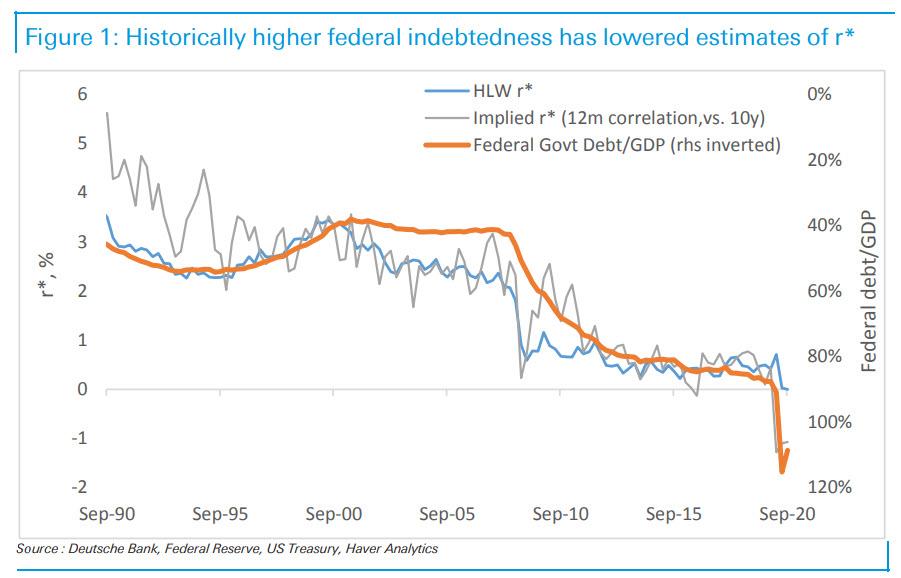

以下圖表摘自我們此前的文章,顯示美國的r*(與經濟產出和生產力增長相符的利率)呈下降趨勢,同時美國聯邦債務相對GDP的比率則不斷上升。

市場交易動向

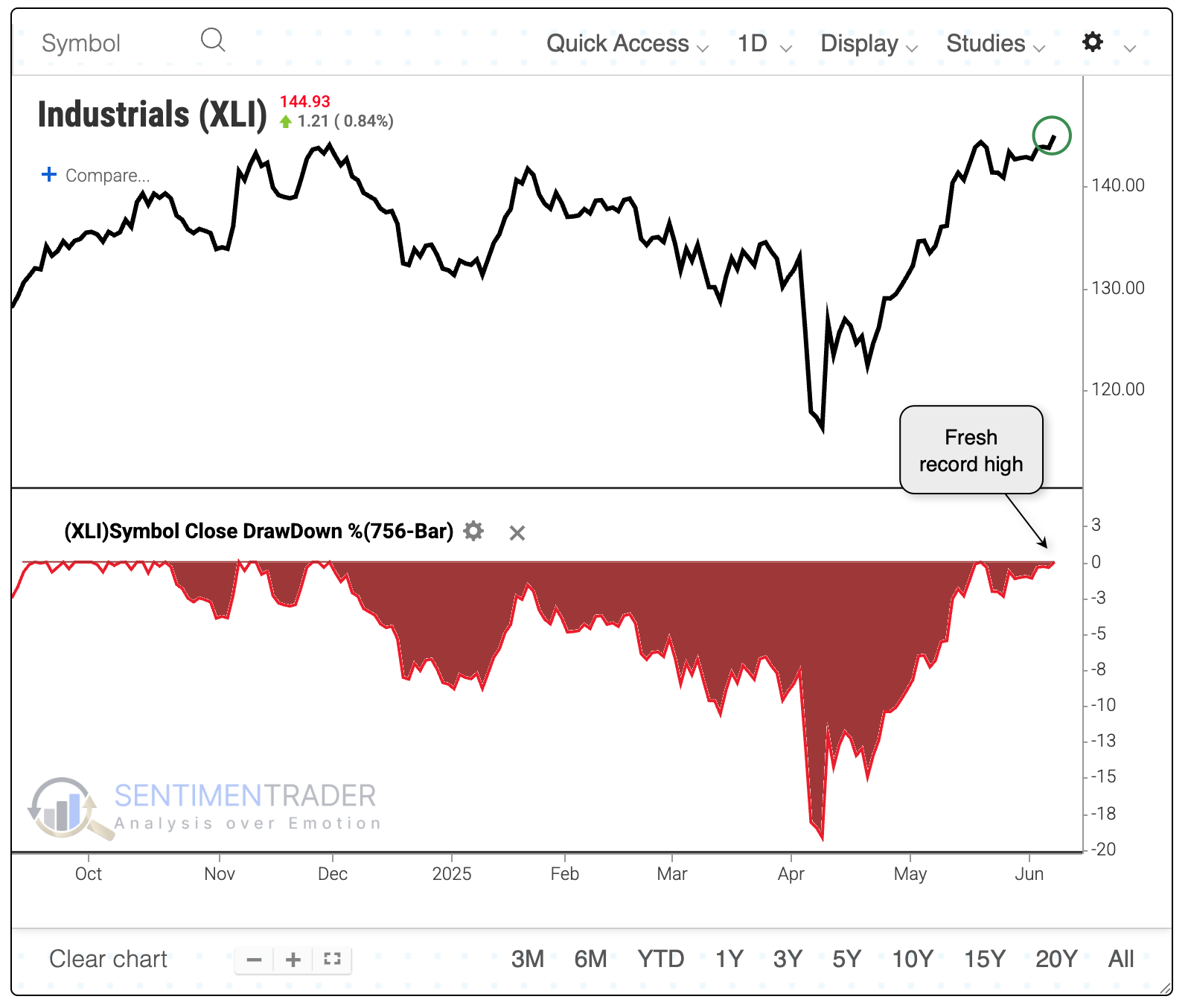

我們近期指出,美股接下來很可能會衝向歷史新高,有一個板塊正帶領這波升勢。

「其中一個板塊已創下新高,這應該是個好兆頭。在主要的標普 500指數板塊中,工業股率先突破新高。其他板塊(包括標普500指數本身)則僅至少比各自的高位低1%。」

美國工業股ETF XLI走勢圖

「工業板塊包括生產和分銷資本財貨、提供商業和專業服務,以及運輸服務的企業。除了製造業外,該板塊還涵蓋廢物處理、數據處理和保安等商業服務。

運輸是另一個重要範疇,當中包括從事物流、航空、鐵路和航運的企業,它們在貨物和人員流動方面扮演著關鍵角色。工業板塊對經濟周期非常敏感,通常在經濟增長期擴張,在衰退期收縮。其表現往往被視為整體經濟的晴雨表。」— Perplexity

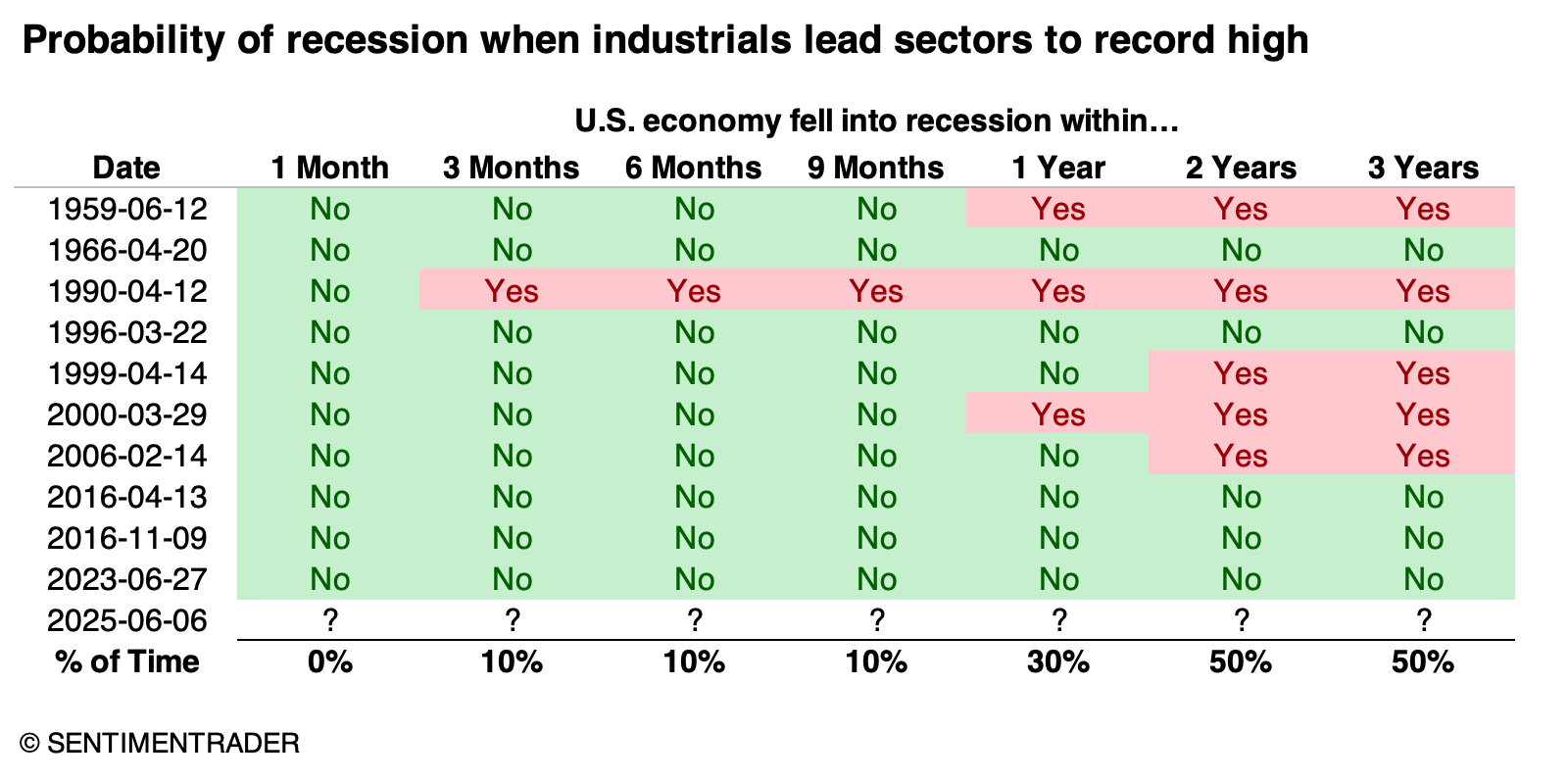

「這理應是經濟以至股市的利好信號。從下圖可見,情況大致如此。當工業板塊率先創出新高時,美國在隨後九個月內只有一次陷入衰退。不過,在那之後的幾個月內又出現了兩次衰退,其中包括2000年互聯網泡沫見頂時的嚴重衰退。」

衰退概率

值得注意的是,工業和科技股的飆升,主要是由市場對人工智能發展所需基建的投機性押注所推動。

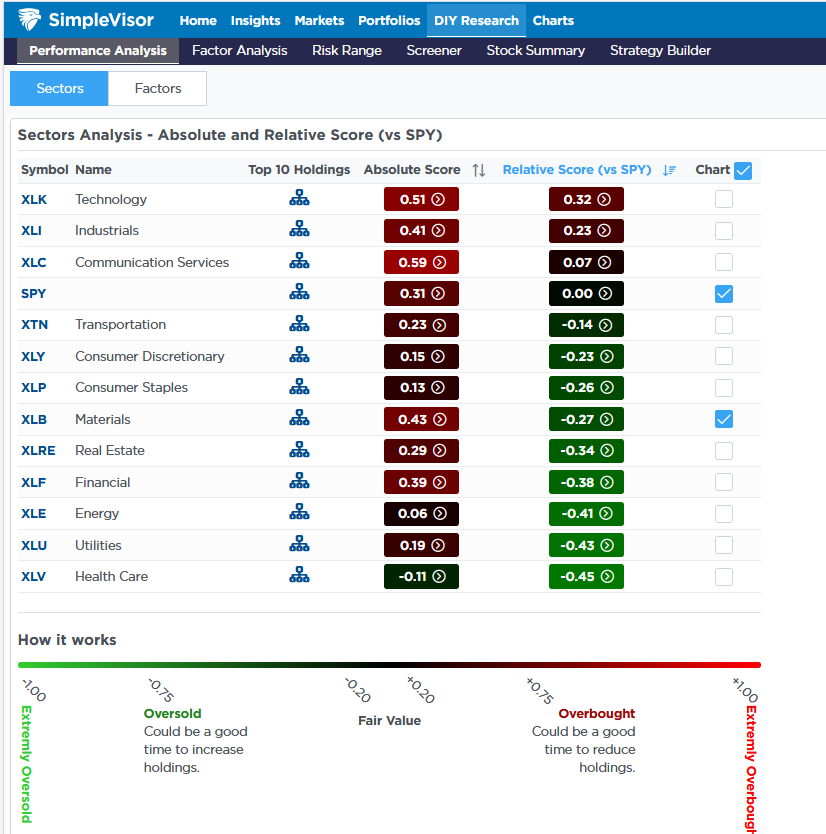

然而,這些板塊目前在多個層面都呈現超買,意味著可能需要一段「降溫」期。從歷史經驗看,市場傾向從投機性投資轉向較保守的押注。如果未來數月經濟增長持續放緩,市場或會重新審視高貝塔值股票的盈利增長前景,轉投更具防禦性且增長穩定的股票。

如前所述,帶動工業板塊的股票主要與建設發電廠和軍事防禦(現屆政府的優先事項)有關。因此,從渦輪機到核電站、控制系統和防禦系統等相關科技股都呈現超買。

從相對表現來看,GE Aerospace (NYSE:GE)和波音 (NYSE:BA),連同GE Vernova (NYSE:GEV)、雷神 (NYSE:RTN)和霍尼韋爾 (NASDAQ:HON)正領跑市場。

我們認同這些公司的發展需求,然而此領域中許多公司已經極度超買,且偏離長期均值。投資者雖可物色心儀的目標公司,惟仍需耐心等待回調時機,以更理想的價格逐步建倉。

2024年市況與現在的相若之處

近期市場的升勢與我們在2024年大部分時間所觀察到的情況有幾分相似。具體而言,在「七大科技巨頭」的帶動下,科技和通訊板塊正引領大市向上。與此同時,一些較為保守的板塊,如醫療保健、公用事業、能源、金融和房地產則表現落後。

這種走勢其實在預料之中,因為當市場回調時,防守性板塊的表現普遍優於大市。如果升勢持續並創出新高,預計大市值股票可能會繼續跑贏大市。因此,下圖分析或可讓我們窺見未來走勢。此外,許多大市值股票正大舉投資AI及其基建設施。

6月AI精選股重磅發佈!選股太累,AI效勞,過往回報遠超大市!按這裡,了解更多,還有優惠領取。