AI數據中心電力與液冷需求猛增! 這家“英偉達鏈”巨頭市值狂飆 創千億美元里程碑

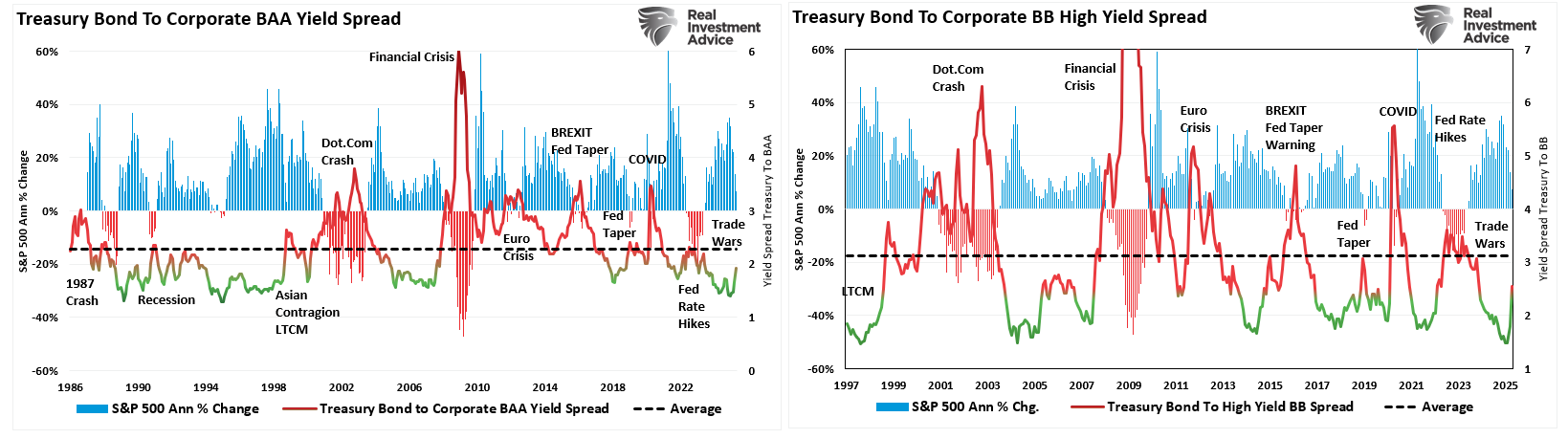

去年11月,我曾探討收益率息差這個市場「預警系統」的重要性:

「收益率息差的變化,對預測股市走勢和研判市場氣氛至關重要。所謂信用息差,是指兩種到期日相近但信用評級不同的債券之間的收益率差額,最典型的例子是國債(無風險)與公司債券(具違約風險)之間的息差。透過觀察這些息差的變化,可以了解金融市場的風險偏好,有助及早發現股市調整前的危機訊號。」

簡單來說,收益率息差反映了金融市場的「風險」水平。經濟向好時,風險較高的公司債券與較安全的國債之間的息差會維持在較低水平,因為投資者對企業盈利前景有信心,即使風險較高也願意接受較低回報。

反之,當經濟環境不明朗或出現壓力時,投資者會要求更高的回報才願意持有公司債券,令息差擴大。息差擴大往往反映投資者對企業違約風險的憂慮加深,這可能暗示更廣泛的經濟問題正在醞釀。

美國國債與BAA級企業債收益率息差

從上面兩張圖表可見,收益率息差往往在股市動盪前便開始上升。息差擴大時,往往預示著流動性緊張、企業盈利下滑、經濟收縮,以至股市調整等情況即將出現。

就是說,息差擴大反映投資者避險情緒升溫。當他們意識到金融市場出現根本性轉變時,這種避險情緒便會蔓延至整個市場。

在上週的《牛熊市場報告》中,我們分析了收益率息差反映的三大領域變化:

1.企業財務狀況:信用息差反映投資者對企業還債能力的評估。息差上升顯示市場對企業償債能力的憂慮加深,這種情況在經濟放緩或利率上升時尤其明顯。

2. 風險偏好轉變:信貸市場對經濟衝擊的反應較股市敏感。信用息差擴大,通常意味著定息市場已開始為更高風險定價,這往往是股市即將受壓的先兆。

3. 流動性狀況:當投資者趨向保守時,資金會從公司債券流向國債等較安全的資產。這種避險潮會令公司債券市場流動性下降,進而可能導致信貸條件收緊,影響企業投資和擴張,最終拖累股價。

近期,特朗普的貿易戰引發市場動盪,無疑令「無風險」國債與公司債券之間的息差擴大。這是因為關稅直接打擊企業財務(盈利下降)、改變市場風險偏好(估值受壓)及影響流動性(違約風險上升)。值得注意的是,目前市場流動性已跌至2020年疫情停擺以來的最低水平。

標準普爾500指數vs信用息差

雖然息差已見擴大,但仍遠低於長期平均值。然而,若關稅、市場情緒或流動性不足等因素令衰退風險上升,息差便可能進一步擴大。目前,流動性不足是市場最大的隱憂。上週收益率急升,正暗示債市可能醞釀更大的風險。正如我們在上週所指:

「週一國債大跌,跌幅遠超經濟數據或關稅消息所能解釋的程度。我們懷疑是某家機構基金因遭遇強制平倉或贖回要求而被迫清倉。債券市場單日出現如此大規模的拋售和成交量實屬罕見。媒體歸咎於『關稅』或『經濟憂慮』,但這些都是債市早已消化的因素。」

從歷史經驗看,這種突然的大規模清倉往往預示著債市將現流動性危機。這次似乎與對沖基金大舉使用槓桿進行的「基差交易」套利有關。這類交易雖然複雜,但值得深入了解。以下連結有簡單解說:

總括而言,息差擴大加上債市和股市波動,無疑令投資者短期內面臨更大風險。

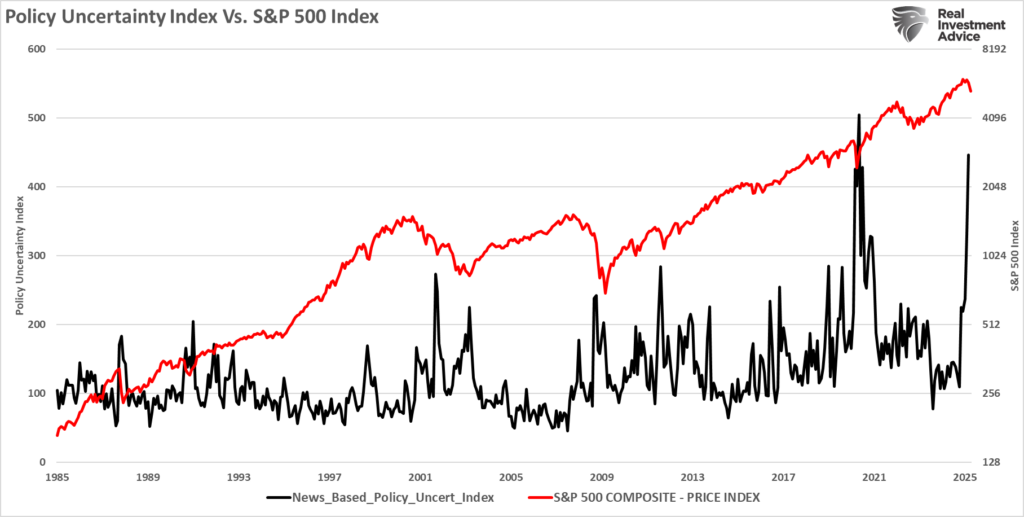

經濟政策前景不明

早前我們分析過市場下跌的成因,主要是特朗普政府在關稅問題上「朝令夕改」所致。

「此輪市場調整,源於特朗普總統在關稅政策上『搖擺不定』,令企業盈利預期大受影響。關稅政策朝三暮四,市場難以預測企業的未來盈利和盈利能力。當前瞻估值中的『盈利』(E)難以捉摸,市場自然無法對前景作出合理定價。」

從圖表可見,這些政策令經濟政策不確定性指數急升。我們認為這種情況短期內不會改變。不過,歷史經驗顯示,這類情況通常持續不久,而且指數飆升時往往已近市場底部。換言之,目前的政策不明朗終會過去,市場屆時便可重新專注於盈利和估值。

在此之前,市場反彈或許只是減倉的好時機。

政策不確定性指數vs標準普爾500指數

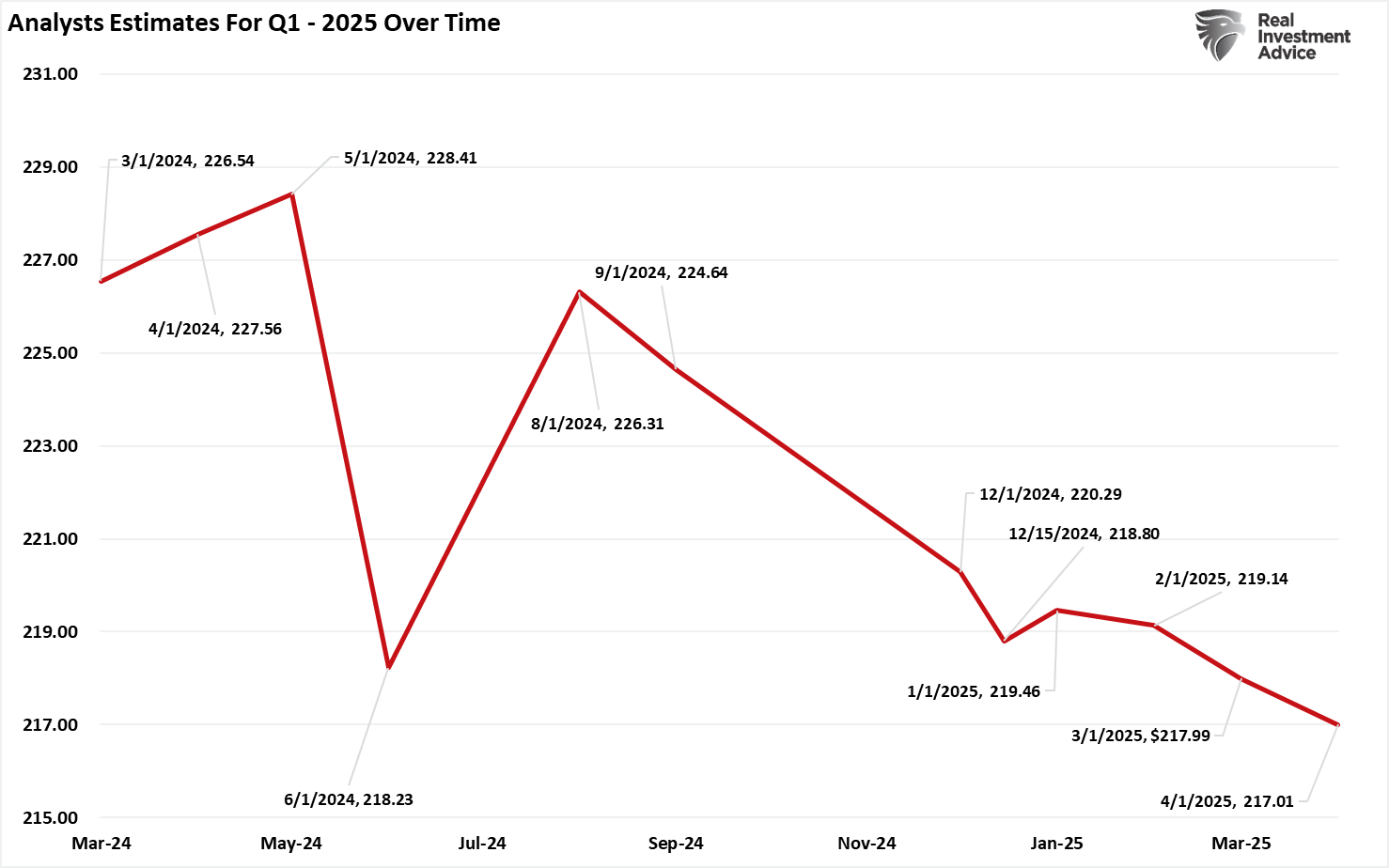

論及盈利和估值,華爾街普遍認為關稅影響僅限於一個季度。從圖表可見,今年首季預期每股盈利為217美元,較去年同期的226.54美元有所回落。有趣的是,次季預期盈利將回升至223.86美元,與去年首季的初始預期相若。

分析師對2025年第一季度的美股盈利預期

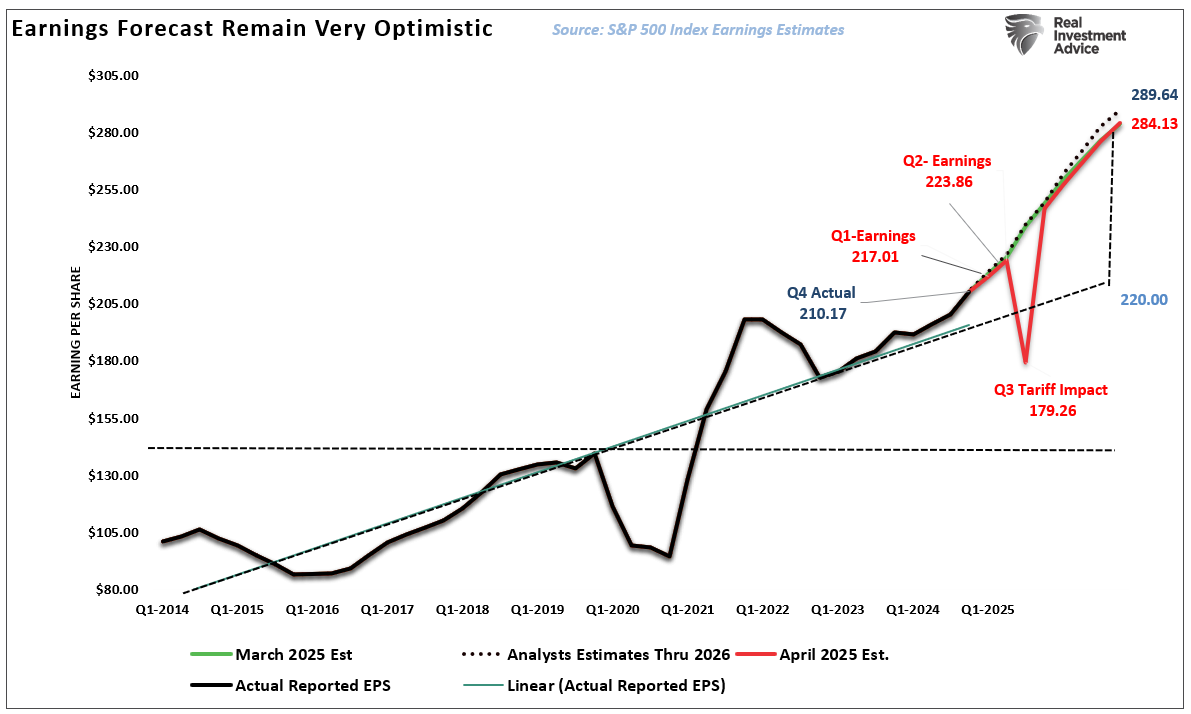

但到第三季,預期盈利將顯著下滑至每股179美元。若屬實,這20%的跌幅將相當可觀。這對股市的預期市盈率影響尤深。以18倍市盈率計算,179美元的每股盈利意味著市場合理價值應為3,222點,較上週五收市價跌近四成。

盈利预测仍然非常关键

盈利大跌過後,標普環球分析師預期第四季會強勁反彈至先前預期水平。這反映他們認為關稅措施屬暫時性質,相信特朗普政府最終會與貿易夥伴達成撤銷關稅的協議。這種情況雖非不可能,但我對此抱持保留態度。

不論結果如何,2026年的盈利預測很可能會向下修正,更趨近長期增長趨勢線。從收益率息差擴大可見,隨著經濟放緩和通脹降溫,形勢正朝這方向發展。當然,這建基於目前的債市危機不會演變成更大規模的信貸事件,並波及主要銀行的前提下。

有見於政策和市場前景充滿變數,我們決定暫時採取減持策略。

現在是減倉降低曝險的時候

上週我們指出市場已現「沽售訊號」。

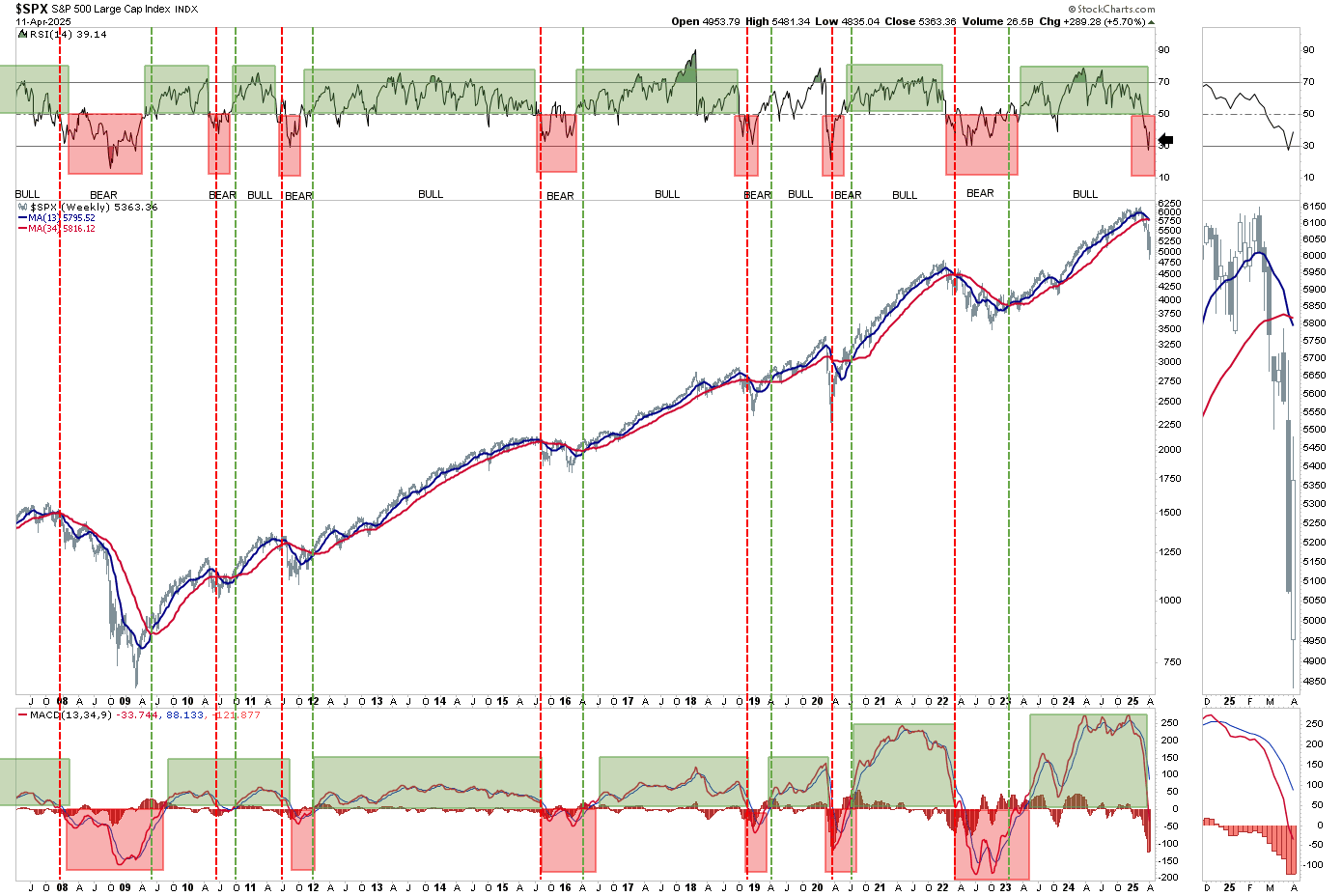

「下圖展示了相對強弱指標(RSI)和動能指標(MACD)的長期週線走勢。我們標出了這些指標在多頭與空頭市況下的表現,而週線平均線的交叉(以垂直線標示)是主要參考指標。儘管MACD和RSI能發出先行警示,但市場調整或整固仍需等待均線交叉確認。這些指標未必能精準預示市場頂部的減倉時機,但往往能在大市顯著調整或整固前,為投資者提供風險預警。」

「這些指標同時也能為投資者指示入市時機。在規避2008年金融海嘯和2022年調整時,這些訊號便發揮了關鍵作用。目前,RSI已跌穿50水平,MACD也開始轉向,這或預示調整仍會持續。不過,均線交叉尚未印證RSI和MACD的訊號。」

標普指數周線圖

眼下,市況和收益率息差走闊都在向投資者發出警號,市場風險正在上升,或引發進一步下挫和波幅擴大。短期雖可能出現明顯反彈,但長線風險似在積累。

投資者固然可以不理會這些預警。這波調整或如2020年疫情期間和2018年聯儲局「縮表恐慌」時一樣,屬短暫現象。當時市況很快回穩,牛市重拾升軌。

但要注意的是,過往「沽售訊號」持續時間短暫,主要因為聯儲局及時出手,或減息、或放水,有時更同時採取兩招。但從聯儲局流動性指數看,當前情況並非如此。

流動性變化vs標準普爾500指數

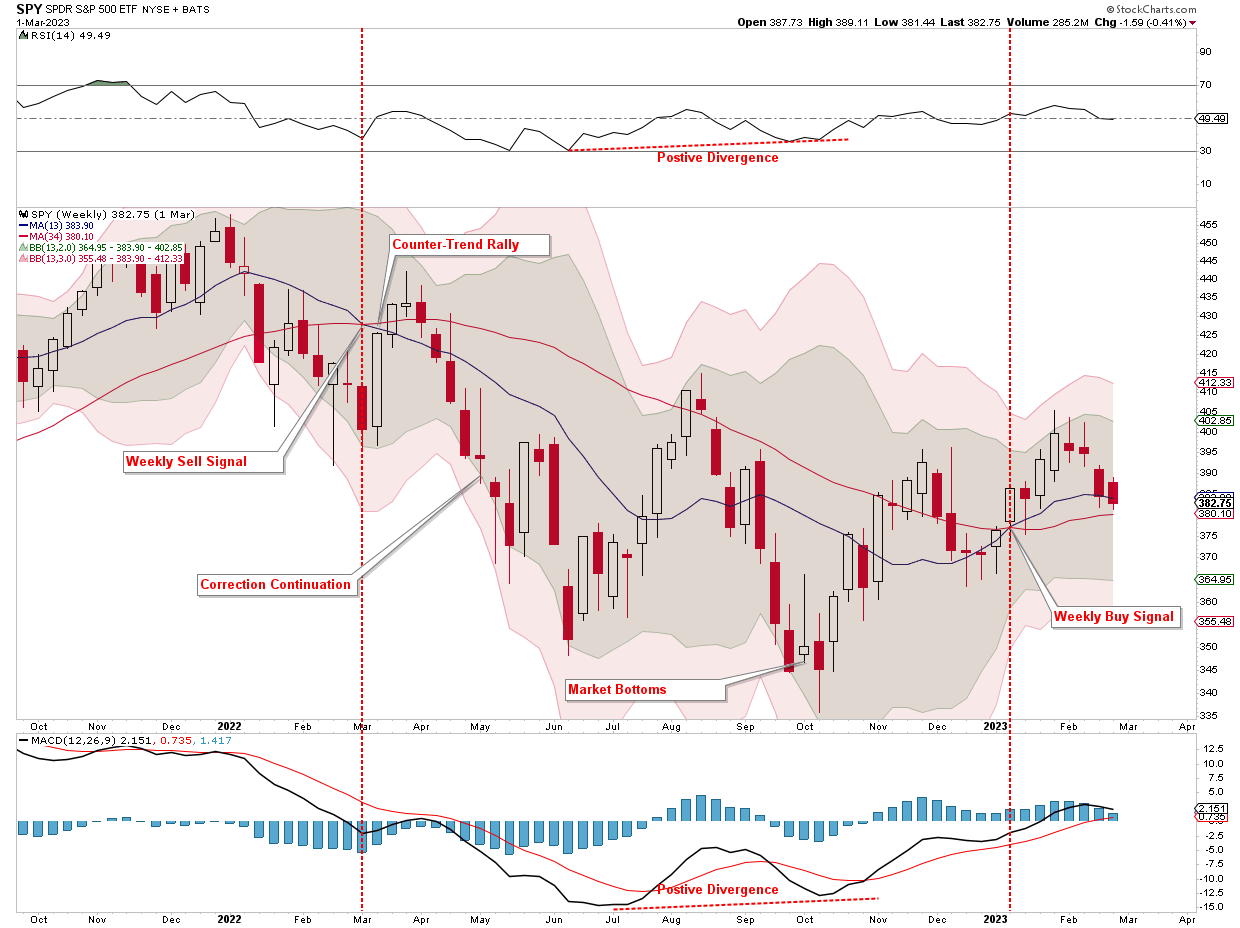

有見及此,我們已趁市場反彈減倉。技術上仍處超賣,本週大市或續反彈,我們對此不感意外。這情況可能重演2022年週度「沽售訊號」後的技術性反彈。當時亦如今日之形勢,市場憂慮揮之不去,賣盤隨之而至。

我認為這次或會重蹈覆轍,因為市場正因應經濟增長放緩和政策轉向而重新定價。市場鮮有不經重試前期低位或創出新低便見底的。鑑於技術面受損,我們預期調整未完,市況仍會回落。

標普周線圖

樂觀而言,估值調整終有完結時。但這恐怕不會在數週甚至數月內發生。

若市場從現水平大幅反彈,我們減倉的部署難免拖累組合表現。但在未確定調整已過,以及增持股票的效益超過資本風險前,這情況可以接受。考慮到收益率息差的警示、週度「沽售訊號」,加上經濟增長和通脹放緩,市場風險暫時對投資者不利。

因此,我們會繼續把握反彈空間調整持倉、重整資產配置,並維持較高現金水平。

投資決策宜靈活應對。

--------

強生、美銀、宏盟今日將公佈財報,財報前各自股票估值:

使用InvestingPro,輕鬆掌握估值數據:分析師估值,估值模型估值——兩種維度,全面瞭解股票估值。

多種好處:

(1)避雷泡沫股、股價過高股票;

(2)發現可能遭低估的股票;

(3)輔助確認買點賣點。