油價“破百”警報拉響!華爾街警告美股距15%大潰敗僅剩三步之遙

我最近與邁克爾·彭托(Michael Pento,)展開了一場辯論,他提出了一個頗有趣味的觀點:貨幣供應量增加、赤字擴大,以及重新採取量化寬鬆(QE)政策,將會引發類似1970年代的通脹。

2021年和2022年的通脹情況似乎就是這樣。然而,歷史真相確實如此嗎?還是說,最近的通脹飆升是由另一套因素驅動的?

本文,我們將探討M2代表的貨幣供應量、聯邦預算赤字、聯儲局過往的量化寬鬆,以及它們與通脹之間的關聯。

首先,我們來談談貨幣供應量。那些認為「通脹即將回歸」的人常犯的一個錯誤是,過分關注貨幣供應量的增長。他們的主要論據是,政府正在「憑空印鈔,摧毀美元價值」。這一論點存在兩個缺陷。

其一,他們觀察經通脹調整後的美元價值,並聲稱其購買力較1900年有所下降。這一說法固然正確,但它假設在過去125年里,只有美國經歷了通脹。

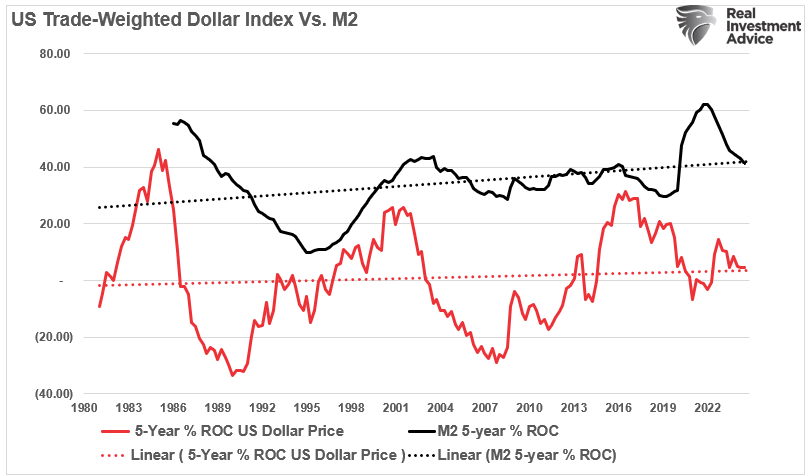

換言之,隨著貨幣供應量的增長,美元相對於全球其他貨幣的價值理應下降。然而,事實並非如此。下圖展示了美元在貿易加權基礎上,與貨幣供應量相比的5年年度百分比變化。

如今的美元價值與1980年相仿,而貨幣供應量卻有所增長。值得注意的是,從變化率的角度看,貨幣供應量的增長通常與美元走強,而非走弱相關聯。

美國貿易加權指數與M2五年增長率對比

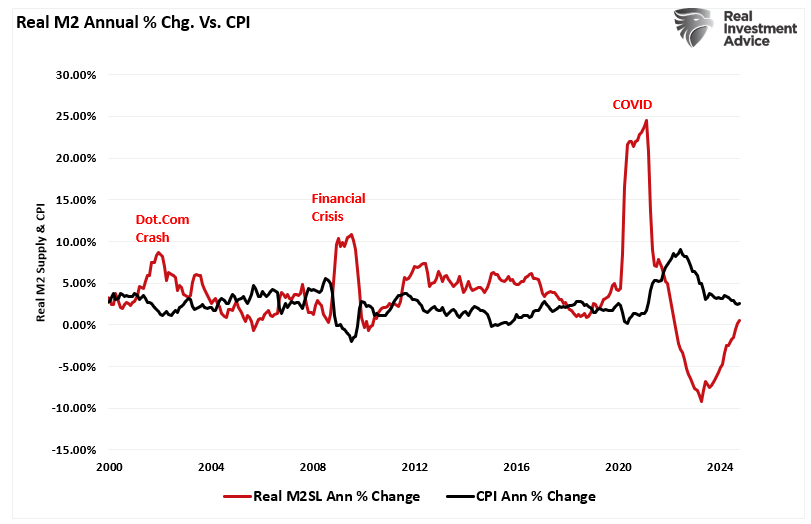

其二,他們認為貨幣供應量的增長會導致通脹。然而,從歷史角度看,除了新冠疫情這一特殊事件打破了供需平衡外,貨幣供應量的變化並未引發通脹上升。(我們稍後將對此進行詳細討論。)相反,貨幣供應量的增長通常與衰退和通縮事件相伴發生,如「互聯網泡沫破滅」和「金融危機」。

自世紀之交以來,通脹率一直相對穩定,平均保持在2.6%左右,而M2的增長率則為3.8%。

尤為值得注意的是,2009年至2019年間,儘管貨幣供應量有所增加,但平均通脹率卻低於長期平均水準。換言之,貨幣供應量的增長並未導致通脹。

實際M2與CPI年率百分比變化

邁克爾在辯論中主張,增加「印鈔」將導致通脹和利率上升,但這一情況並未在疫情之外的時期發生,其原因是政府並非在「印鈔」。

「所有貨幣均是通過借貸而產生的。」

請再讀一遍這句話。

當政府的支出義務超出當前收入時,美國財政部便會發行債務。這些債務由一級交易商購買,為政府提供資金以履行其義務。如果財政部可以「印鈔」,那麼便無需發行債務。這正是過去四十年來債務發行量持續增加的原因:為了彌補政府支出與收入之間的持續缺口,即「聯邦赤字」。

倒數最後一天!!!InvestingPro開年特惠,只需半價!馬上結束,按此立即領取優惠!

聯邦赤字具有通縮效應

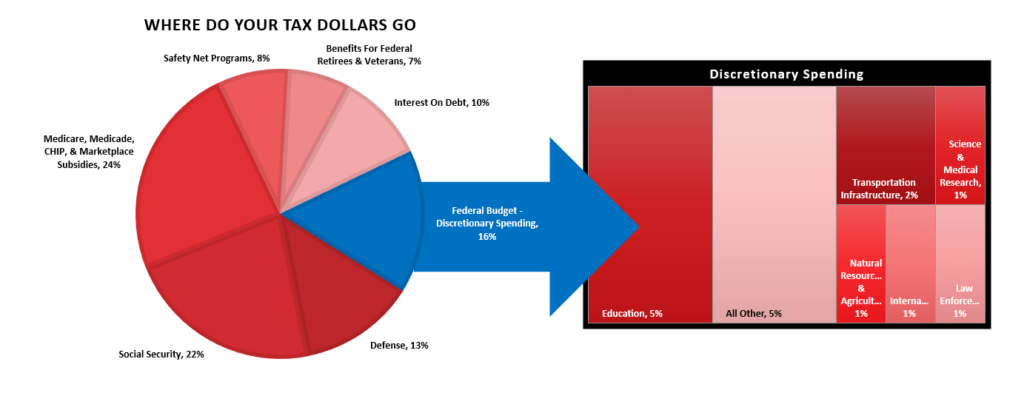

邁克爾的第二個論點是,赤字將導致通貨膨脹和利率上升。這一論點存在多個問題,但首先,我們必須瞭解赤字是如何產生的。以下是截至2023年底的聯邦預算和赤字支出需求的最新細分情況(本文發佈時,2024年的數據尚未發佈)。

根據預算與政策優先事項中心的數據,2023年,大約90%的稅收用於了非生產性支出。

「2023財年,聯邦政府支出6.1萬億美元,占國內生產總值(GDP)的22.7%。其中約九成用於聯邦項目,其餘用於支付聯邦債務的利息。在這6.1萬億美元中,只有4.4萬億美元來自聯邦收入,其餘部分通過借款籌集。」

想一想,2023年,90%的支出用於社會福利、非生產性支出和債務利息。這些費用總額達6.1萬億美元,比徵收的稅款高出約138%。

「非生產性支出」的問題在於,它對經濟增長具有零至負的乘數效應。

「歷史告訴我們,儘管對生產力的投資原則上可以提高潛在增長率和利率(在利率-增長率的情況下,為財政刺激融資所產生的債務仍然能夠隨著時間的推移得到償還),但事實證明,過去幾乎沒有證據表明曾經實現過這種設想。聯邦債務占GDP的比例上升,歷來與預估利率的下降相關——因為一分部的儲蓄用在了為債務還本付息,進而抑制了潛在增長。

大體而言,積極支出是必要的,但並不充分。支出必須旨在提高生產能力、潛在增長率和利率。如果沒有真正的投資,公共支出可能會降低利率,在固定貨幣立場下被動收緊。」

——德意志銀行的Stuart Sparks

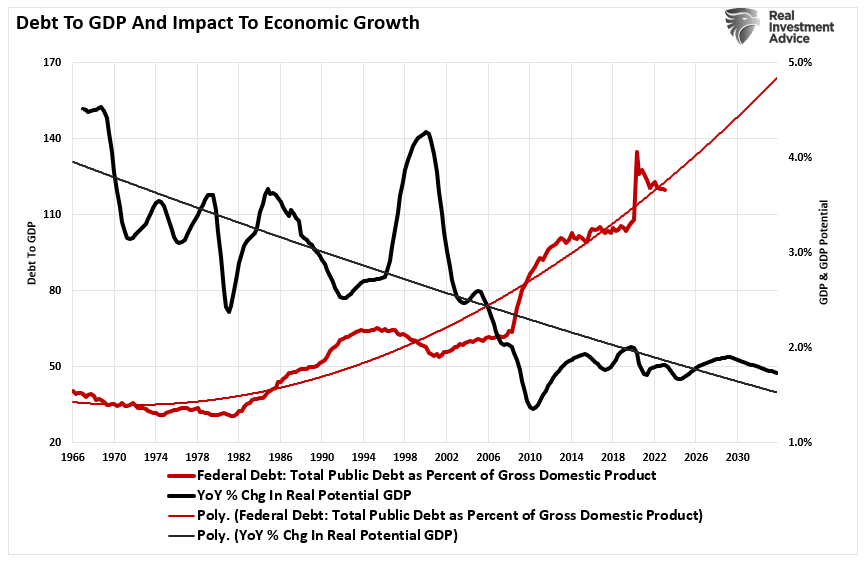

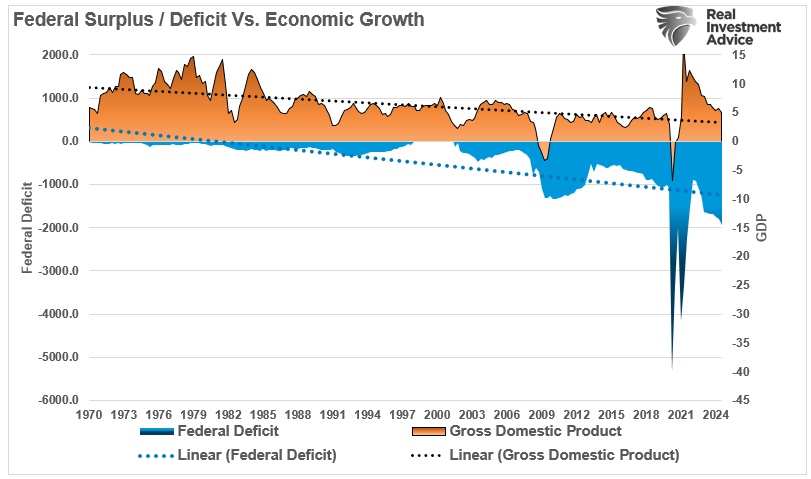

通過比較美國聯邦債務占GDP的比例與潛在經濟增長率,我們可以直觀地看到這一點。由於政府支出主要是非生產性的,因此債務增加並不會促進更強的經濟活動,這也就不足為奇了。

債務占GDP之比與潛在潛在GDP之比

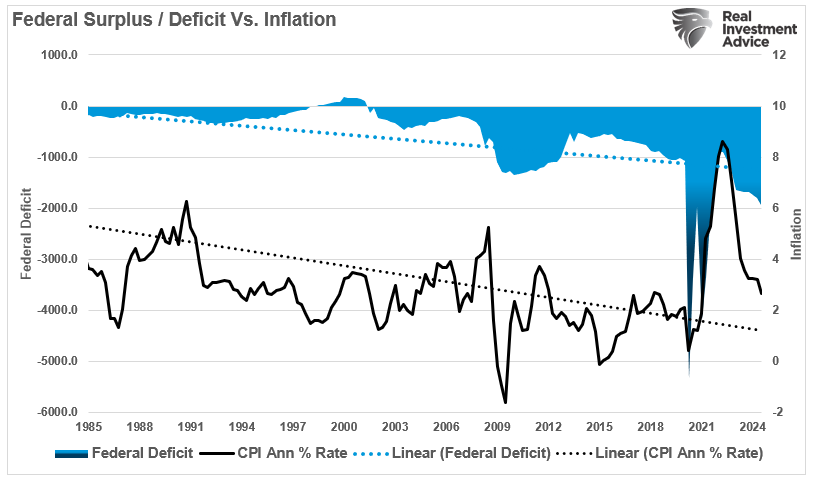

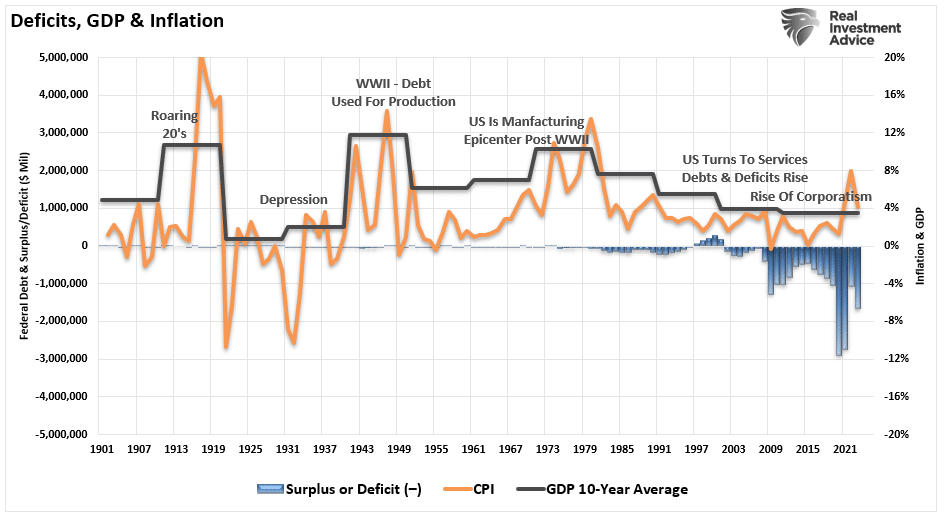

最後一句話至關重要。通貨膨脹源於需求增加,這反映在經濟活動的增強上。然而,自1985年以來,通貨膨脹年率一直在下降,而聯邦赤字卻在增加。值得注意的是,當聯邦赤字減少時,通貨膨脹往往會上升。這種相關性是合理的,因為當經濟增長率更高導致稅收收入增加時,赤字會減少。

聯邦盈餘/赤字與通貨膨脹

然而,當經濟活動放緩時,聯邦赤字必須增加,以抵消稅收收入的下降,從而滿足必要的政府支出。

因此,赤字的增加與經濟活動放緩和通貨膨脹下降直接相關。

聯邦盈餘/赤字與經濟增長

關鍵結論是,當今高通貨膨脹的背景與20世紀70年代截然不同,當時通貨膨脹是由於伊朗石油禁運導致大宗商品價格飆升所致。人口趨勢的逆轉、債務水準的高企以及從製造業向服務業的轉變,都表明經濟和通貨膨脹的長期趨勢增長率將降低,通貨膨脹也將隨之下降。

但聯儲局的情況如何呢?

量化寬鬆並不引發通貨膨脹

邁克爾的最終觀點是,聯儲局「在2020年吸取了教訓」。因此,由於擔憂通貨膨脹,聯儲局未來在進行「量化寬鬆(QE)」時會更為謹慎。聯儲局清楚地知道2020年通貨膨脹的成因,而量化寬鬆並非罪魁禍首。

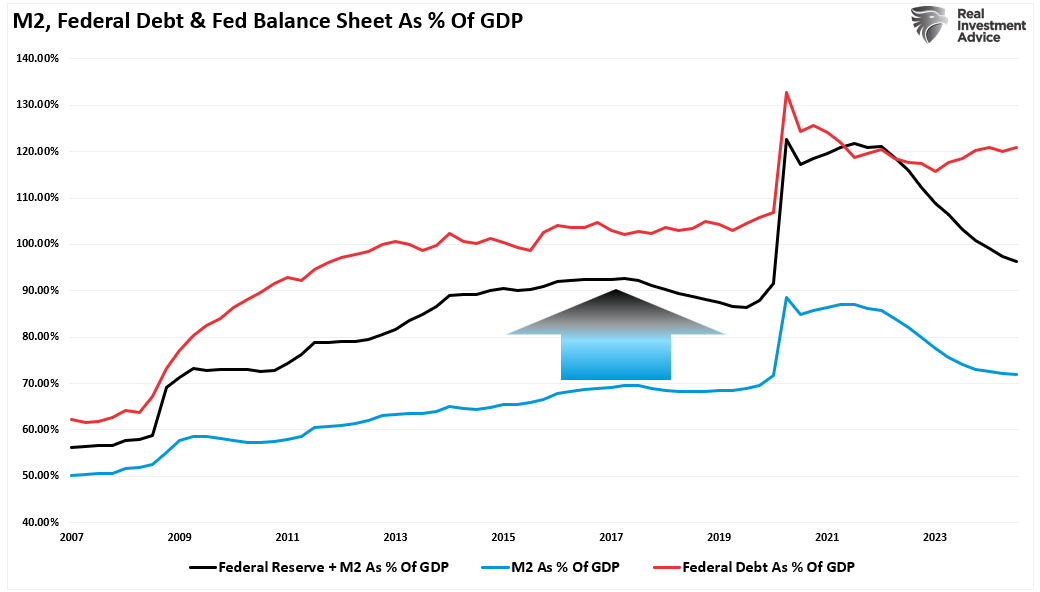

然而,要理解其中緣由,我們必須回溯到政府如何為其赤字融資。當政府發行債務時,各大銀行或「一級交易商」必須購買這些債務。如果聯儲局實施量化寬鬆計畫,它會發佈購買哪些債券的通知。隨後,一級交易商可以將這些債券提交給聯儲局,以換取其準備金帳戶的「信貸」。

這種交換並不會增加貨幣供應量;相反,它只是銀行與聯儲局之間的資產互換。因此,當我們將M2和債務作為GDP的百分比來考量時,會發現它們之間高度相關。如果聯儲局增加了貨幣供應量,那麼這種變化將會顯而易見。

聯邦債務、聯儲局資產與M2占GDP的百分比

如前所述,「貨幣是借貸產生的」。

因此,在這種情況下的資產互換,即一種數字會計機制,並不會創造貨幣。不過,它確實會增加金融系統的準備金,如下所示。

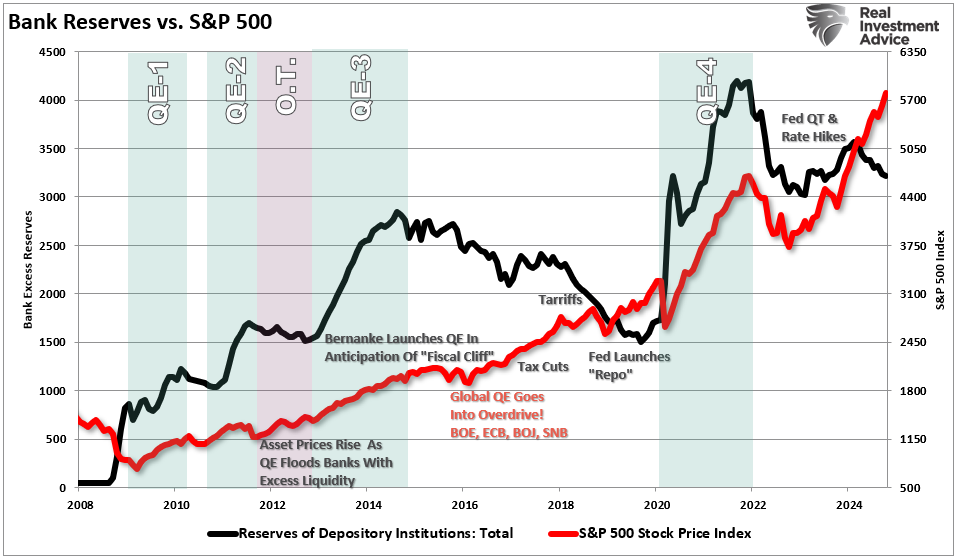

雖然銀行應該將這些準備金貸給經濟體系,但實際情況並非如此。相反,這些準備金最終流回了金融市場。

銀行準備金vs股票市場

然而,增加銀行準備金並不會引發通貨膨脹,特別是當這些準備金並未貸給經濟體以創造經濟活動時。

這就是為什麼儘管量化寬鬆多次實施,但直到2020年初,年度通貨膨脹率都保持在聯儲局2%的目標附近。

因此,如果量化寬鬆通過刺激經濟活動並未引發通貨膨脹,那麼2020年通貨膨脹為何會激增?要回答這個問題,我們必須回到經濟學的基本原理。

為何我們曾經歷的通脹不會捲土重來

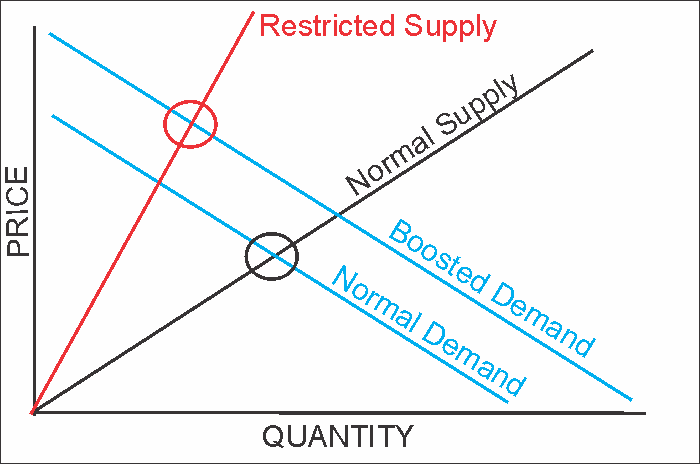

在經濟學中,通脹是指商品和服務價格的普遍上升。通脹的變化是實際商品和服務需求波動(也稱為需求衝擊,包括財政或貨幣政策變化或經濟衰退)、供應變化(如能源危機期間,也稱為供應衝擊)或通脹預期變化(這種預期可能自我實現)的函數。需注意的是,供需是通脹方程中的關鍵要素。

基礎經濟學原理指出,價格將設定在商品或服務供應滿足消費者需求的水準。

供需圖

2020年和2021年政府的大規模干預,無疑是價格變動的一個典型例證。在此期間,政府在經濟停擺(供應受限)期間向家庭發放了多輪支票(創造需求)。這一經濟現象展示了「經濟學入門」課程中教授的基本原理。不出所料,2020年的通脹是供應受限和需求大幅增加的結果。

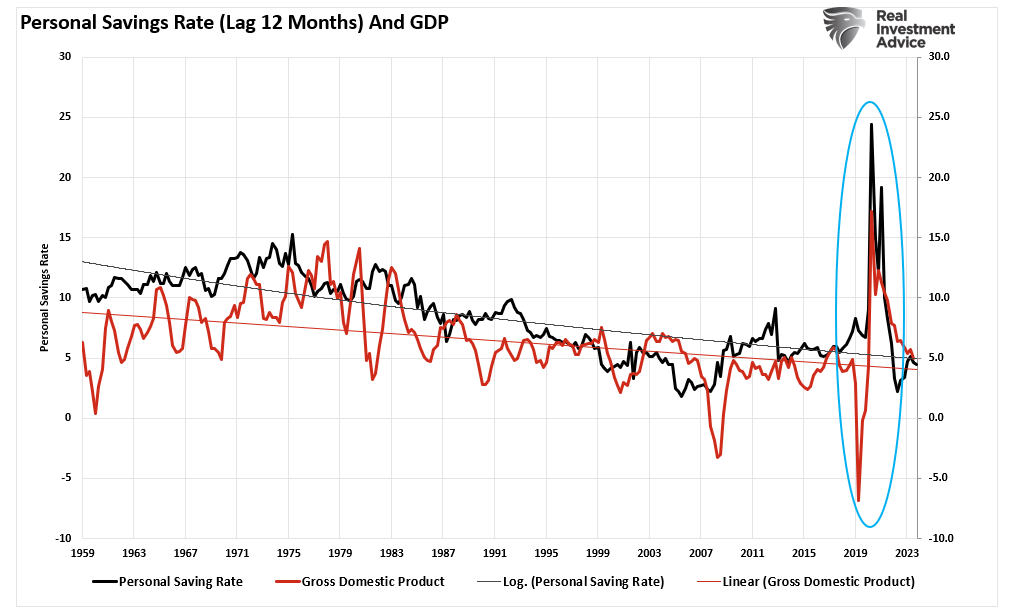

直接向家庭發放的大規模刺激措施導致「儲蓄」空前激增,創造了人為需求。如圖所示,出現「蛇吞象」效應。在接下來的兩年里,這種「膨脹」的過剩流動性已回歸到之前的增長趨勢。

鑒於經濟增長滯後於儲蓄回歸約12個月,我們將繼續看到經濟增速在2025年放緩。值得注意的是,這種「滯後效應」對「通脹即將回歸」的論點至關重要。

個人儲蓄率vs GDP

認識到通貨膨脹僅僅是供求關係的函數(或結果),那麼逆轉貨幣流動性將會削弱未來的經濟活動。值得注意的是,2020年後通脹飆升的原因並非債務或聯儲局的增加,而是向家庭發放支票導致的貨幣供應暫時增加。因此,除非政府通過一項規模巨大的新基礎設施支出法案,或向家庭發放另一輪刺激措施,否則沒有因素能夠重新啟動需求增加的通脹過程。

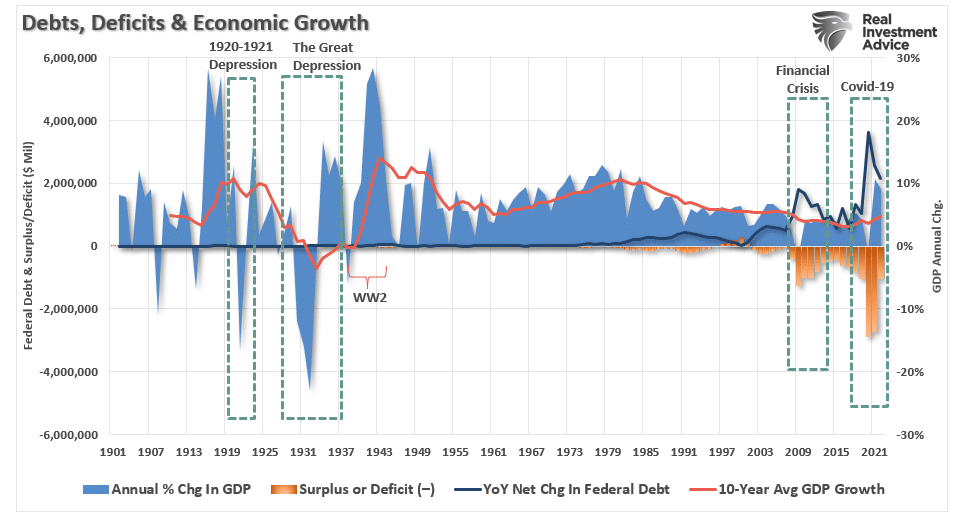

在未來幾十年,非生產性債務的激增將增加通縮壓力,並減緩經濟增長。這些問題並非新出現,而是過去40年來一直困擾經濟增長的因素。其結果是,債務和赤字將繼續拖累經濟增長,而非促進經濟增長。如圖所示,債務和赤字的激增與10年平均經濟增長率的峰值相吻合。

債務赤字與經濟增長

經濟繁榮的下降給經濟增加了通縮壓力。這需要政府繼續通過赤字支出來維持福利系統的需求。

赤字、GDP和通脹

現實是,儘管主流觀點認為通脹將因債務、赤字增加或聯儲局干預而捲土重來,但歷史數據並不支持這些說法。債務對經濟的負面影響顯而易見。此外,政府規模與經濟增長之間的負相關關係表明,未來最可能的結果是通縮。

會不會發生其他情況?當然有可能。然而,另一場通脹飆升將需要一個導致供需大規模失衡的事件。在這種失衡發生之前,投資者應關注的最大風險仍然是反通脹,這最終會影響美股盈利增長。

--------

最後一天!!!InvestingPro新年優惠,至高大減價50%,只剩最後一天!!!按此領取優惠。

InvestingPro能做什麼?

查估值:避雷泡沫股,發現造低估的股票;

查財報預測:最長十年的業績預測;

基本面圖表:直觀查看營收、盈利增長趨勢。

查巴菲特持倉:各大投資人持倉數據。

編譯:劉川