今日財經市場5件大事:派拉蒙贏得華納兄弟競購戰、Block股價飆升23%

- 特朗普當選美國總統後,金價雖一度大跌,但隨後強勁回升。

- 很多跡象預示,2025年金價有望持續上揚。

- 本文將介紹5只可能因金價上升而獲益美股。

- InvestingPro大促來喇!55%折扣,AI揀股、高級財務數據、公允價值等研究工具任你用,唔好錯過呀!點擊了解。

Investing.com - 11月14日,金價跌至近兩個月的低點2565美元後迅速反彈,本周四(12日)一度已攀升至2760美元上方,短短不到一個月的時間內升幅高達7.6%。

黃金作為一種避險資產,起初因特朗普當選(及美元走強)所引發的風險偏好轉變而受益。然而,隨著特朗普當選推動股市屢創新高,投資者開始紛紛拋售黃金等避險資產。

同時,由於外國資本大量湧入美國市場,加之市場對特朗普某些政策可能導致聯儲局放緩降息步伐的擔憂,美元進一步升值,對黃金構成了更大的壓力。

2025年黃金市場將再續牛市?

然而,近幾周來黃金價格的強勁上升,同時美股也創歷史新高,可能預示著2025年黃金市場會再次迎來牛市。

誠然,特朗普的政策(包括關稅措施)可能會推高通脹並引發聯儲局的擔憂,但就業市場已開始出現放緩跡象,這表明聯儲局明年可能會繼續降息。

例如,高盛的分析師預測,明年聯儲局的基金利率將下降超過100點子,降至3.25%至3.5%的區間。

由於黃金本身不產生利息,在利率較高時難以與付息資產相抗衡,但隨著借貸成本的下降,這一局面將逐漸發生逆轉。

此外,值得注意的是,今年央行大量購買黃金對金價上升起到了關鍵作用,這一趨勢自2022年美國對俄羅斯實施限制後引發全球儲備多樣化競賽以來,一直持續至今,未見放緩跡象。

事實上,很多國家將西方對莫斯科的制裁視為減少美元依賴、實現儲備多樣化的機遇,從而刺激了央行購買黃金。

最後但同樣重要的是,隨著新年的臨近,全球地緣政治局勢依然緊張,這也提升了黃金作為避險資產的投資價值,以及明年金價上升的可能性。

金價上升可能利好黃金股,那麼美股中有哪些黃金股?

金價上升之際,黃金股可能受益。

我們深入挖掘了美股中的股票,並精選出市值最大的5只黃金股。這5檔股票分別是:

- 紐蒙特礦業(Newmont)(NYSE:NEM);

- Agnico Eagle Mines (NYSE:AEM);

- 巴里克黃金(Barrick Gold)(NYSE:GOLD);

- Wheaton Precious Metals (NYSE:WPM);

- Franco-Nevada Corp (NYSE:FNV) (TSX:FNV)。

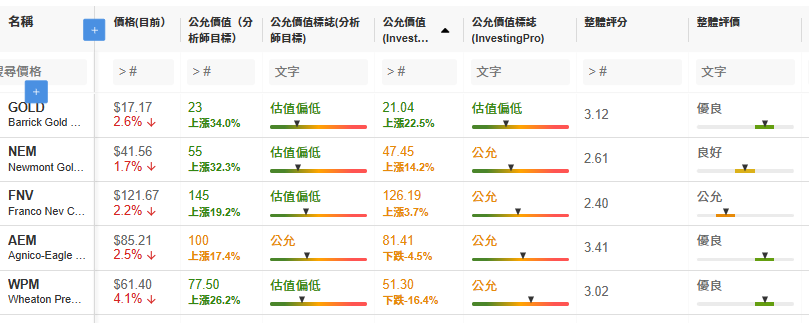

為了比較這五隻股票的品質,我們將它們納入InvestingPro自選組合。比較如下:

InvestingPro分析師目標價及估值模型看漲看跌空間比較

從圖片中可以看到,只有巴里克黃金是名單上唯一同時被分析師和InvestingPro估值模型認為估值偏低的股票。

InvestingPro的公允價值會綜合運用多種估值模型,以確定其是否被高估或低估,並評估其股價上升或下跌空間。

據InvestingPro的公允價值評估,巴里克黃金公司的估值模型看漲空間為22.53%,而分析師給出的看漲空間高達34%。

此外,巴里克黃金的穩健度得分也位居第二,達到3.12/5,被評為「優良/非常好」。

而且,從技術圖形分析來看,巴里克黃金公司的股價走勢也有一些積極的跡象。

如上圖日線圖所示,本月早些時候,該股從自年中以來一直延續的上升趨勢線開始反彈,有望扭轉潛在的看跌趨勢。

結語

綜合種種跡象表明,在2024年已上升超過34%的基礎上,2025年黃金市場有望延續牛市。在可能受益的股票中,巴里克黃金無論從估值角度還是技術分析角度來看,是這些股票中潛力和質素比較高的。

風險提示:金價上漲與黃金股走勢未必成正比。聯儲局降息前景不如預期鴿派。地緣局勢緩和引發黃金避險需求減弱。

***

InvestingPro能做什麼?

查估值:避雷泡沫股,發現造低估的股票;

查財報預測:最長十年的業績預測;

基本面圖表:直觀查看營收、盈利增長趨勢。

查巴菲特持倉:各大投資人持倉數據。

一站式股票篩選、估值分析、基本面分析工具,協助你選好股、避差股,省時又省力。按此瞭解InvestingPro詳情。

聲明:本文僅供資訊參考,不構成任何投資招攬、建議、意見或推薦,也不以任何方式激勵購買資產。謹此提醒,任何類型的資產都需要從多種角度評估,且伴隨高風險;因此,任何投資決策及其相關風險均由投資者自行承擔。

翻譯:劉川