智通港股早知道 | 國際油價再次突破100美元 長三角首臺“華龍一號”核電機組併網發電

難漲“魔咒”封印9月近一百年!

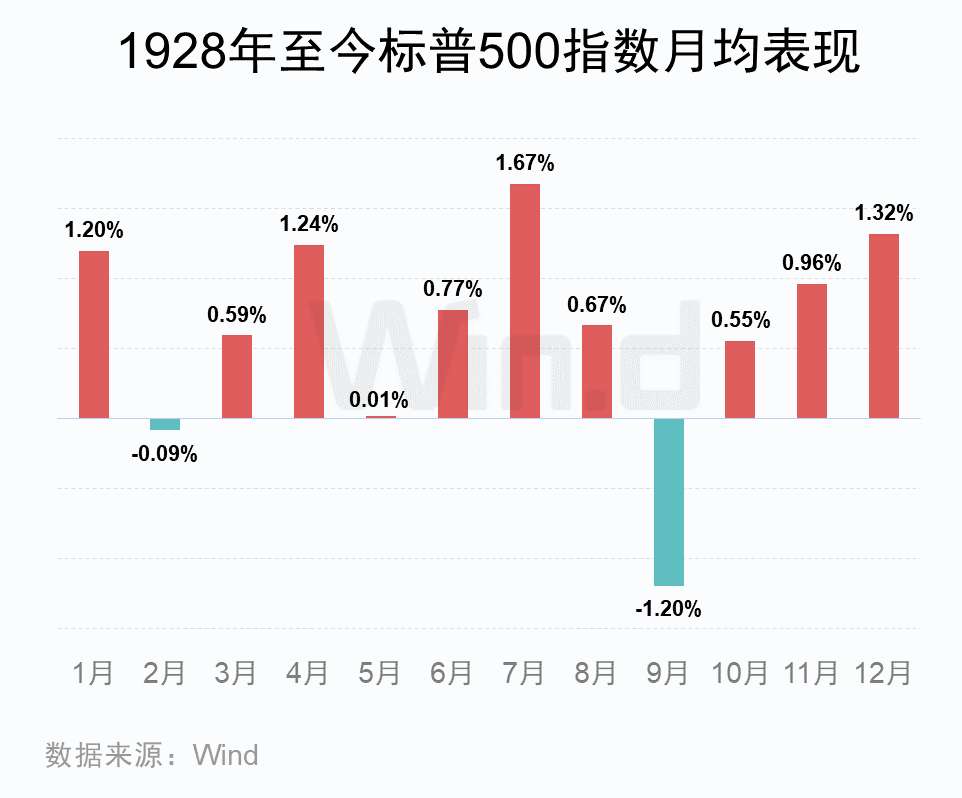

Wind資料顯示,自1928年以來,9月美國標準普爾500指數平均下跌1.2%。儘管美聯儲9月降息幾乎板上釘釘,華爾街仍在擔心推動美股在2024年上漲的“軟著陸”敘事能否繼續下去。

// 華爾街擔憂美股“9月魔咒” //

美股周五收高,道指創歷史新高,標普指數連續第四個月錄得漲幅。美股投資者正準備迎接可能出現波動的9月,這個歷來美股最疲軟的月份。

Wind資料顯示,自1928年以來,標普500指數9月平均下跌1.2%。除2月、9月外,標普500指數在其餘10個月均實現了正收益。

LPL Financial 首席技術策略師亞當·特恩奎斯特表示,自1950年以來,標準普爾500指數在9月份僅有43%的時間上漲,這是股市表現最差的月份。

花旗集團對1928年以來的資料的分析表明,標準普爾500指數9月份的平均實際波動率歷來比8月份高出1.5點,而10月份則高出2.5點。

如果壞消息來襲,股票估值升高也可能使投資者更不願意持有股票。根據LSEG Datastream的資料,標普500指數的遠期市盈率為21,高於8月初的19.6,而長期平均值為15.7。

素有“新興市場教父”之稱的美國傳奇投資者麥朴思(Mark Mobius)表示,儘管最近美股反彈迅速,但投資者不應著急買入。

他在接受最新採訪時表示,建議投資者在等待買入機會的時候,至少將投資組合的20%以現金形式持有。麥朴思告誡投資者要保持警惕,因為經濟中出現了令人不安的信號。

美林和摩根大通前投資銀行家Jon Wolfenbarger更是警告稱,如果在估值較高的時候經濟遭遇痛苦的衰退,美國股市可能會暴跌70%。

// 市場觀望關鍵資料 //

目前市場正在等待一些關鍵資料的出爐。這些資料將影響美聯儲的決策立場,並左右市場情緒。

LPL Financial首席全球策略師昆西-克羅斯比(Quincy Krosby)說,影響股市走勢的一個關鍵因素是,降息是因為通脹放緩還是勞動力市場疲軟。他表示,市場希望進入降息週期,因為通脹正在下降。問題仍然在於是否會看到勞動力市場進一步惡化。

美國商務部週五公佈的資料顯示,美聯儲所關注的通脹指標——核心個人消費支出價格(PCE)指數在7月份溫和上升,為美聯儲即將實施四年多以來的首次降息提供了進一步的資料支撐,9月小幅降息的預期有所升溫。對於降息幅度,市場越來越傾向於25基點的小幅降息。

芝加哥商品交易所美聯儲觀察工具FedWatch的最新資料顯示,投資者預計美聯儲9月降息25個基點的概率為69.5%,預計降息50個基點的概率為30.5%;預計年內累計降息至少100個基點的概率為70.3%。

伴隨通脹下行的趨勢逐漸確立,美聯儲的焦點正在從對抗通脹轉向支持就業,鮑威爾在全球央行年會上明確表示,就業的下行風險有所增加。下周公佈的8月非農就業報告將是9月利率決議前的最後一份就業報告,預計將為9月降息一錘定音。

害怕股價暴跌?InvestingPro旗下ProPicks超越標普策略成功避開Humana 4月2日13%的大跌!按此查看ProPicks AI精選股票名單。