大炮一響黃金萬兩?以史爲鑑:伊朗衝突將如何影響原油、黃金、匯市與股市

最近,我參加了博客節目Thoughtful Money,與Adam Taggart提到美國和日本貨幣政策之間相若的地方。其實,這個問題很值得深入探討,因為對日本經濟的研究成果,有望幫助我們預測美國經濟的未來走向。

首先是赤字,利率上升引發了很多擔憂,人們擔心美國政府能否在疫情後財政赤字激增的情況下繼續維持自身的融資能力。從「個人財務」的角度來看,這種擔憂是合理的。因為「入不敷出」往往是導致財務危機的根本原因。

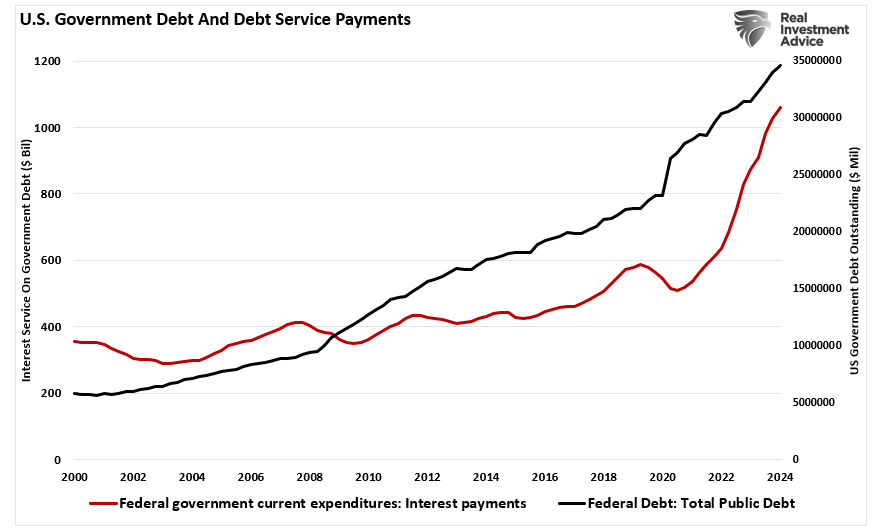

美國政府債務和債務還本付息規模

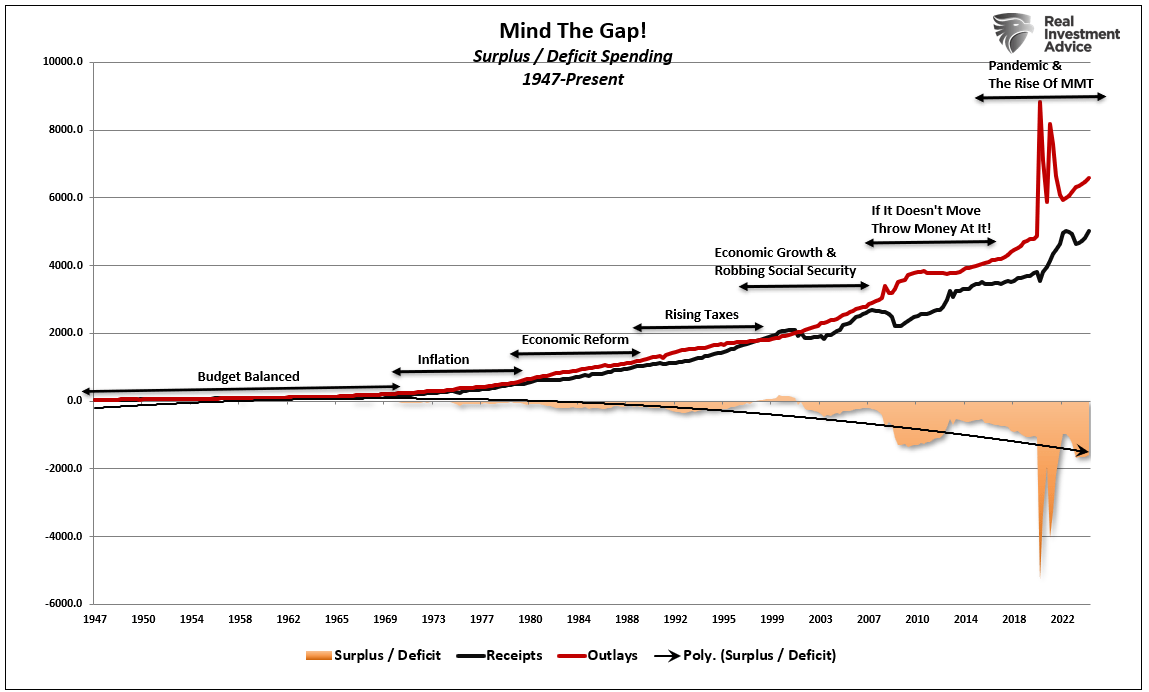

值得注意的是,過度支出並非近期才有,過去45年就一直存在。自上世紀70年代末以來,政府支出一直超出稅收收入。然而,由於經濟通過「金融去監管」得以復蘇,經濟學家一度認為這種過度支出尤其積極的一面。

不過,每屆政府都持續增加債務規模,為各種政治活動提供資金。從增加福利到應對「疫情」的紓困計畫,再到氣候變化議程,每個項目似乎都是必要的。

盈餘/赤字缺口

儘管過度支出在短期內似乎帶來了好處,幫助官員再次當選,但對經濟的長期影響卻是負面的。經濟學家們驚訝地發現,債務和赤字的增加並沒有帶來更強勁的經濟增長率。

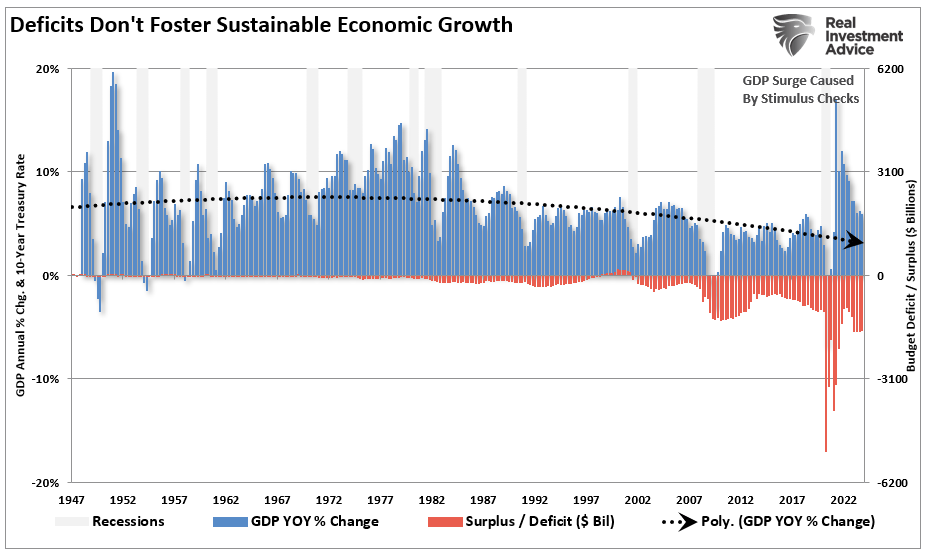

赤字 vs GDP增速

這並不是說赤字毫無益處。其實,「像醉漢一樣花錢」在短期內可以提振經濟,就像我們在疫情後看到的一樣。但一旦這股支出熱潮過去,經濟增長便會回到原來的水準。

這些計畫實際上是「提前透支」了未來的消費,使未來的經濟增長受到拖累。這也是為什麼經過多年的赤字支出後,經濟仍在走下坡路的原因。

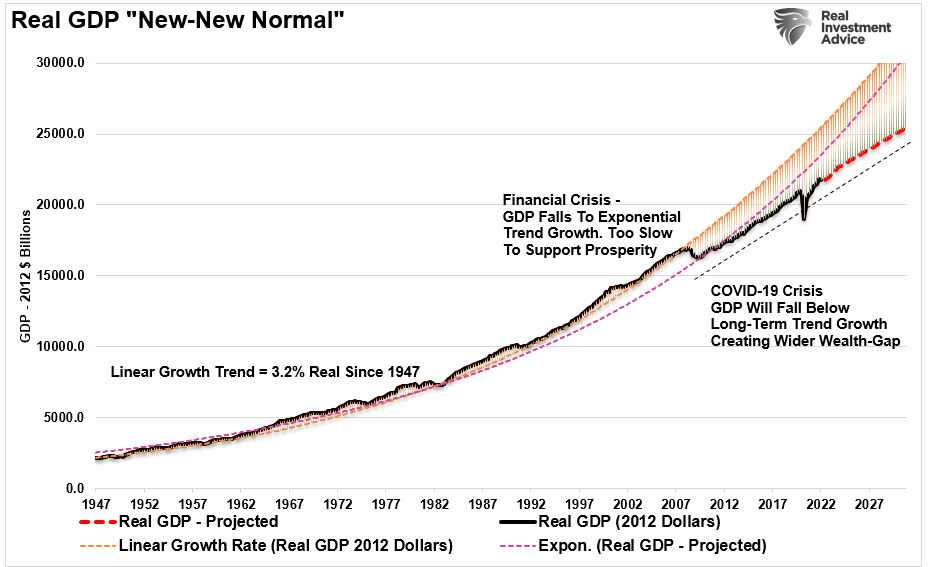

實際GDP「新新常態」

我們認為,雖然債務和赤字不斷上升確實令人擔憂,但美國會因此破產並陷入經濟崩潰的想法是不切實際的。為了更好地預測美國經濟的未來,我們可以參考日本的貨幣政策,這將為我們提供有益的啟示。

9月AI精選股名單新鮮出爐,六大不同風格及主體的策略,按此了解AI選股策略ProPicks,解锁超90只新AI精选股名单。

中央銀行的失敗

「不良債務是危機的根源。財政刺激措施或許能在未來幾年內提振經濟,但一旦「止痛」效果消失,美國和歐洲經濟將再次陷入危機。危機不會結束,直到不良貸款從美國和歐洲銀行的資產負債表上清除。」——日本經濟學家小林慶一郎,2010年

小林慶一郎的預言最終會被證實是正確的,但是他可能從未預見到全球中央銀行會願意走到何種程度。我的合作夥伴Michael Lebowitz 此前指出:

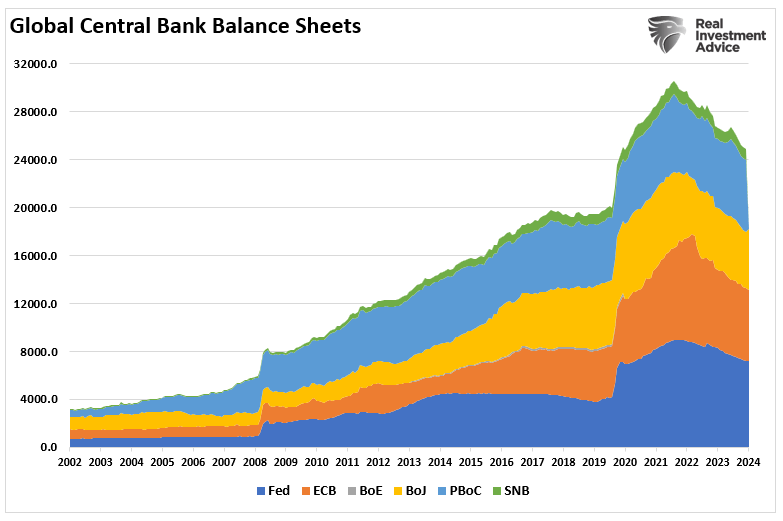

「全球中央銀行在金融危機後採取的貨幣政策比現代金融歷史上任何時期都要激進。過去十年間,六大中央銀行印鈔規模史無前例,增發的錢購買了大約24萬億美元的金融資產,如下圖所示。」

全球中央銀行資產負債表

人們曾相信,推高資產價格將帶來經濟增長。但遺憾的是,情況並非如此,因為全球債務,尤其是美國債務,已經激增。

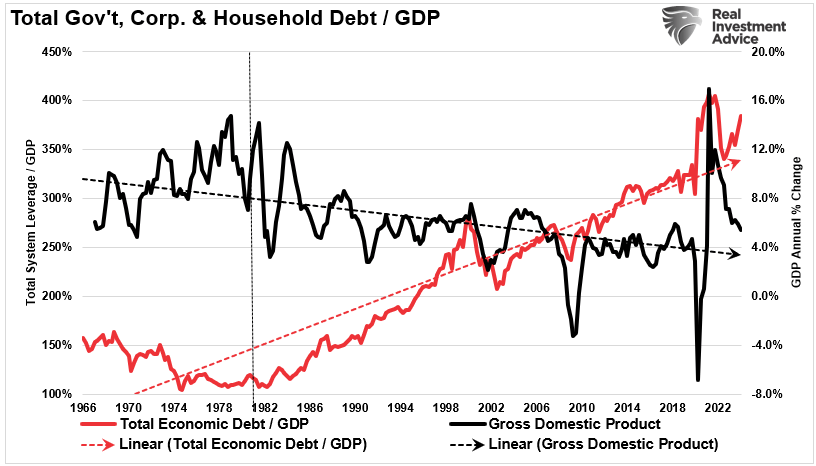

「量化寬鬆(QE)迫使利率下降,降低了所有債務人的利息支出。同時,它也推高了未償債務總額。其淨效應是,自2008年以來,全球債務負擔在名義上和相對於經濟增長的百分比上都有所增加,債務負擔變得更加沉重。」

全系統槓桿 vs GDP

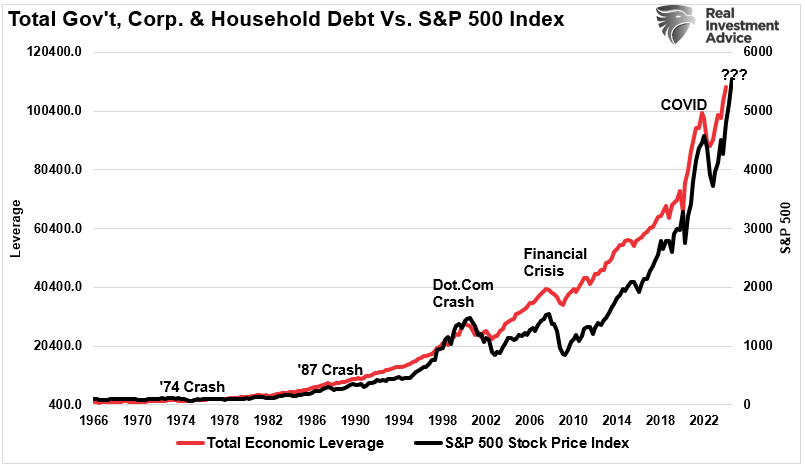

不出所料,債務的激增導致了金融市場的爆炸式增長,因為廉價的債務和杠杆幾乎在所有資產類別中都引發了投機狂潮。

槓桿總額vs標普500指數

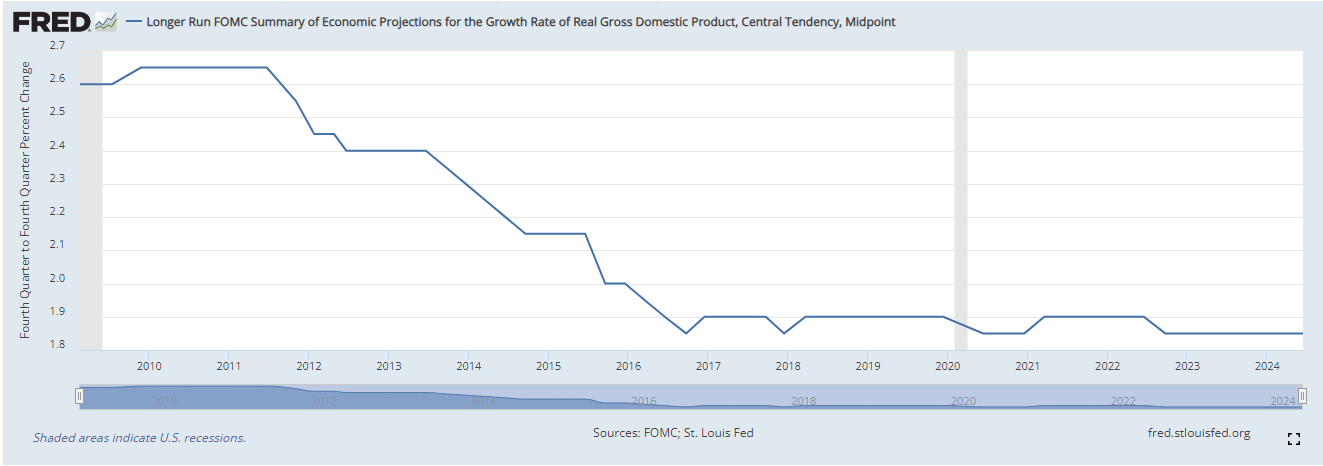

美國飆升的債務、上升的赤字和人口結構是經濟通縮壓力的罪魁禍首。當前環境的複雜性意味著未來幾年經濟增長將低於平均水準。聯儲局的長期經濟預測仍然保持在2%或以下。

聯邦公開市場委員會 (FOMC) 經濟預測摘要

美國並非唯一面臨黯淡公共財政前景的國家。當前的經濟狀況與日本經濟有著驚人的相似之處。

很多人認為,增加支出將解決工資增長乏力、創造更多就業機會和促進經濟繁榮的問題。

然而,至少應該對這一邏輯提出質疑,因為正如上述債務圖表所示,更多的支出對經濟增長沒有產生任何持久的影響。

我此前也提到,債務阻礙了經濟有機發展,因為它將資金從生產性投資轉向了還債。

日本的政策與經濟結果

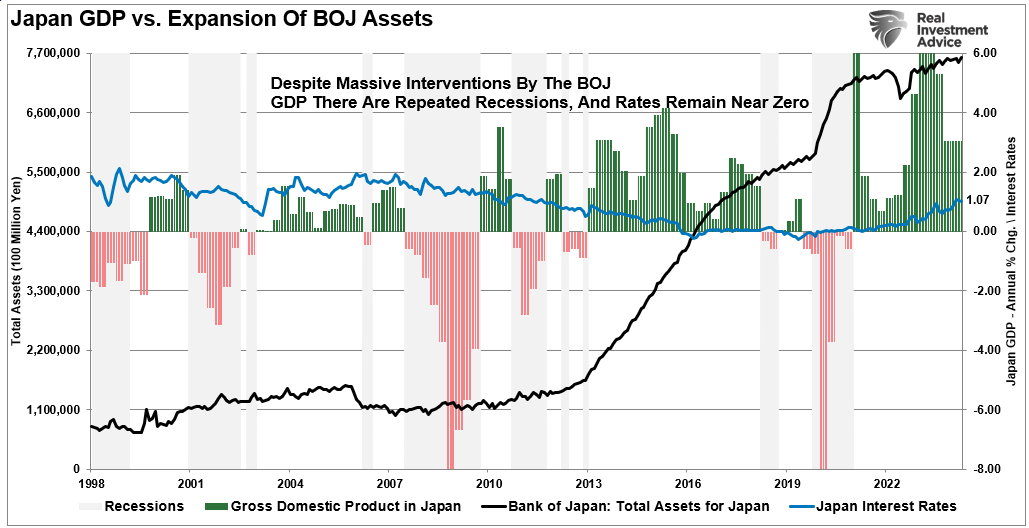

只需觀察日本經濟,就能明白量化寬鬆、低利率政策和債務擴張對經濟帶來的效果十分有限。下圖展示了日本央行資產擴張與GDP增長率和利率水準的對比情況。

日本 GDP 以及債務與利率

自1998年以來,日本一直無法維持2%的經濟增長率。儘管日本央行大規模介入市場並吸收了大部分ETF和政府債券市場,但經濟活動在短暫繁榮後總是迅速陷入衰退。

即便利率接近於零,經濟增長依然疲軟,任何試圖製造通脹或增加利率的嘗試都會立即產生負面影響。日本40年的實驗表明,通過購買資產來膨脹資產價格並不能帶來顯著的經濟成果。

然而,當前美國政府相信我們的情況會有所不同。

目前的經濟復蘇已經推動經濟周期進入尾聲,下一輪經濟衰退的風險正在增加。危險在於聯儲局現在可能被困住了,無法利用貨幣政策工具來應對隨後的經濟衰退。

這正是日本過去25年所面臨的問題。雖然日本實施了史無前例的刺激計畫(相對規模是美國的兩倍,而經濟體量僅為美國的三分之一),但無法確保這種計畫會將日本經濟從40年的通縮周期中拉出來。日本所面臨的問題與我們在美國目前所見的相若:

- 儲蓄率下降至極低水準,削弱了生產性投資

- 老齡化人口迅速增加,社會福利支出增多

- 債務占GDP比例超過100%的高負債經濟

- 因全球經濟疲軟導致出口下降

- 國內經濟增長率放緩

- 年輕人口就業不足

- 供需曲線的彈性不足

- 工業生產疲軟

- 依賴生產力的提升來彌補減少的就業機會

日本和美國的關鍵問題依然是人口結構和利率。隨著老齡人口增加,對「儲蓄」的淨拖累也在加重,對「社會福利」的依賴將繼續擴大。養老金問題只是冰山一角。

結語

和美國一樣,日本陷入了持續的「流動性陷阱」,維持超低利率是保持經濟活力的關鍵。這類行動的意外後果正如我們目前在美國所見,即持續與通縮壓力作鬥爭。

利率越低,產生的經濟回報也越少。

與主流觀點相反,超低利率環境實際上不利於生產性投資,風險開始超過潛在回報。

更重要的是,儘管美國由於刺激政策引發的通脹而導致利率上升,但利率終將回歸通縮壓力下的長期下行趨勢。雖然很多人預期利率會因為債務和赤字增加而上升,但這種情況不太可能發生,原因有二:

- 利率在全球範圍內是相對的。在多數全球經濟體傾向於降低利率的情況下,一個國家的利率無法單獨上升。在過去30年中,日本走過的道路,也將成為美國的未來。

- 利率上升會抑制經濟增長,拖低利率。像日本一樣,每當利率開始上升,經濟就會陷入衰退。美國將面對同樣的挑戰。

不幸的是,對於下一屆政府來說,嘗試通過增加支出來刺激經濟增長不太可能改變美國的經濟狀況。

原因在於貨幣干預和政府支出無法創造有機的、可持續的經濟增長。

通過貨幣政策提前透支未來消費,只會留下一個日益擴大的坑。最終,這個坑將大到無法填補。

但是,人們仍會一直這麼做,雖然沒有人成功過,惟人們總是幻想有朝一日能成。

然而,如果沒成,最壞的情況是什麼呢?

***

股市茫茫唔識揀?AI智選股票法ProPicks幫到手,按此了解AI選股策略ProPicks。

編譯:劉川