美國準備最快週六對伊朗開戰

- 大部分報道都在討論巴菲特拋售了蘋果和美國銀行股份。

- 然而,股神仍然堅定持有若干股票,本文將討論其中三隻股票。

- 這些公司基本面紮實,能夠持續提供股息回報。

- 美股插水,點樣唔俾錯殺?InvestingPro 鎖定低估值股,唔好亂拋潛力股,錯失反彈嘅好時機!

Investing.com - 第二季度,沃倫·巴菲特旗下巴郡(NYSE:BRKb)大幅調整投資組合,減倉蘋果公司(NASDAQ:AAPL)和美國銀行(NYSE:BAC),同時積累了大量現金儲備。

大部分媒體的焦點集中在巴菲特賣出了蘋果和美國銀行,然而最值得註意的是「股神」依然鑒定持有的核心投資,這些股票才是他長線投資理念的重中之重。

巴菲特偏愛那些基本面紮實、分紅穩定、面向消費者並且擁有強大商業模式的公司。下文將探討三項巴菲特仍然留守的投資,這些公司的基本面強勁,是動蕩時期值得投資者高度關注的股票。

一、可口可樂:穩健增長,逢低關注

可口可樂(NYSE:KO)是家喻戶曉的公司,旗下擁有可口可樂、芬達和雪碧等知名品牌,總部位於美國喬治亞州的亞特蘭大。

可口可樂股價走勢圖,來源:Investing.com

可口可樂將於10月1日派發股息,每股0.485美元,投資者需於9月13日前持有股票才能享有此次分紅權益。目前,可口可樂股息收益率達2.80%,且連續54年的分紅,證明了公司堅守對股東的承諾。

根據InvestingPro數據,可口可樂預計在10月22日發佈財報,市場預測2024年每股收益(EPS)將增長6%。這表明市場正面看待可口可樂未來的盈利能力。

回顧第一季度,可口可樂表現穩健,淨營收增長3%至113億美元,每股收益增長3%至0.74美元。值得一提的是,公司過去十二個月的毛利率高達60.53%,反映出其較高的運營能力和穩健的定價策略。

可口可樂還宣佈與微軟建立為期五年的戰略合作,旨在加速其在生成式人工智慧(GenAI)領域的創新。這一合作標誌著可口可樂在技術革新道路上邁出的重要一步,反映了公司對數位化轉型的重視。

可口可樂目前獲得了20個評級,其中15個為買入,5個為持有,無賣出評級,顯示出市場對該公司前景的積極態度。

儘管可口可樂的市盈率高達27.35倍,表明其股價相對於近期盈利增長存在溢價,但對是,於尋求長期投資機會的投資者而言,可口可樂仍是一支值得關注的股票,尤其是在市場調整期間估值出現低位時。

二、Kroger:美國零售巨頭

Kroger(NYSE:KR)是全美最大的生鮮雜貨零售商之一,總部位於美國俄亥俄州辛辛那提,成立於1883年。公司旗下超市和門店遍佈全國,擁有強大的品牌實力,覆蓋面廣闊的門店網路以及蓬勃發展的線上業務,市場優勢顯著。

Kroger股價走勢圖,來源:Investing.com

9月1日,Kroger將派發股息,金額每股0.32美元,需在8月15日之前持有公司股票方能享受此福利。目前公司股息收益率2.36%,且連續15年為上調股息,凸顯了公司穩健的財務狀況和對股東的承諾。

9月6日,Kroger還將公佈財報。上一季度,公司總銷售額略有增長,這一積極趨勢無疑為投資者注入了更多信心。

Kroger的實力不僅體現在其核心業務上,更在於其不斷擴展的品牌組合。最近,公司新增了Field & Vine系列,此系列專注於美國農民種植的新鮮農產品,包括藍莓、黑莓、覆盆子和草莓,進一步豐富了其產品線。

從市值角度看,Kroger目前的市值374.1億美元,股價仍具有相當的吸引力。公司擁有17個評級,16個為買入,1個為持有,沒有賣出評級,進一步證明了市場對Kroger的樂觀態度。

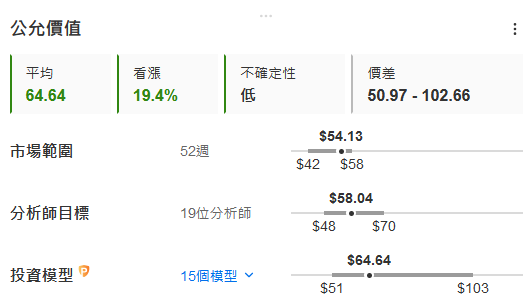

值得一提的是,Kroger的公允價值高達64.64美元,較週一交易價格高出19%,表明股價具有顯著上行潛力。對於尋求穩健增長和可靠回報的投資者而言,Kroger無疑是一個值得考慮的選擇。

三、美國運通:全球支付巨頭,穩步前行

美國運通(NYSE:AXP)作為全球領先的金融服務公司,其在全球130多個國家擁有超過1700個分支機搆,業務遍佈世界各地。公司的核心商業模式圍繞其綜合支付平台展開,該平台連接了數百萬消費者和企業,為全球用戶提供便捷的支付解決方案。

美國運通股價走勢圖,來源:Investing.com

近期,美國運通宣佈每股將派發0.70美元的股息,年化股息收益率為1.20%。值得注意的是,該公司已連續50多年向股東分發股息,展現了其穩定的盈利能力和對股東的承諾。

10月18日,美國運通將公佈財報。對於2024年,市場普遍預期其每股收益將增長18.3%,收入將增長9.2%。此前,公司第二季度盈利顯著增長,增幅達44%,營收也創下了新高。

美國運通在保持穩定收入、有效管理支出以及維持良好信貸品質方面也表現出色。為了進一步增強其業務實力,公司同意以4億美元收購活動管理和預訂技術提供商Tock,這一舉措有望為其帶來新的增長點。

此外,美國運通全球商務旅行部門還推出了一項新的集成服務,旨在簡化小企業的費用管理,進一步鞏固了其在商務服務領域的領先地位。

在評級方面,美國運通獲得了24個評級,其中11個為買入,11個為持有,2個為賣出,表明市場對其未來發展前景存在一定分歧,但整體仍持樂觀態度。

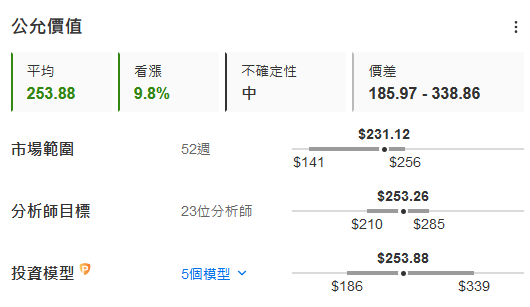

從估值角度來看,美國運通的公允價值為253.88美元,較目前價格高出9.8%。分析師對其的潛在價值也給予了高度評價,達到了253.26美元。

***

美股劇烈震盪,想避風頭?InvestingPro 公允價值神器,踢走高估股,估價越高,風險越大,唔好博傻啦!

不止於此,還有:

- 六大AI選股絕招,輕輕鬆松跑贏大市:ProPicks,揀股王!

- 看財務數字眼花?太燒腦?ProTips,一句拎清,好壞一睇即明!

- 避開泡沫股,趁低撈底潛力股:公允價值+穩健度評分,識揀識賺!

- 精選靚股,海量財務、估值、評級指標一手掌握,若干結果Save得,Excel導得出:先進選股器,揀股高手!

- 深入研究公司財政,專業基本功分析:歷史財務資料,洞悉先機!

- 快速Check巴菲特、Dalio、索羅斯(Soros)嘅Portfolio,跟大師做功課:大佬持倉速查,學以致用!

欲進一步瞭解InvestingPro,請訪問下方鏈接:

https://hk.investing.com/pro/pricing

編譯:劉川