今日財經市場5件大事:英偉達、Salesforce財報來襲

有個一萬億(美元)的理由,說明美國經濟很可能在選舉前保持堅挺:從現在起到大選之日,耶倫可能會通過財政部一般帳戶(TGA)放水,向市場和美國經濟釋放近1萬億美元的流動性。

接下來,筆者將詳細介紹TGA放水的操作機制及其對市場的影響。惟首先,有必要退一步:厘清各種貨幣政策的操作,如量化寬鬆(QE)、量化緊縮(QT)、財政赤字、逆回購協議(RRP)和TGA蓄水/放水等,瞭解了這些操作後將在未來十年為宏觀投資者創造顯著優勢。

名義收入以6%的速度增長,實際GDP增速穩定在約2%。勞動力市場依然穩健,沒有明顯的經濟普遍疲軟的跡象。

面對史上最為激進的加息周期之一,聯邦基金利率已維持在5%上方近一年且還在繼續,我們該如何理解這一現象呢?

答案就在於私營部門資產負債表與財政刺激。

通常情況下,更高的利率會拖慢經濟增長:企業和家庭面臨更高的償債成本,不得不削減資本支出、招聘和開支,以更多資源應對債務負擔。支出減少意味著經濟放緩。換言之,高利率往往對私營部門資產負債表的負債端產生消極影響。

然而,這次情況可能有所不同,私營部門受到高利率影響的時間可能更長,反而出現截然相反的情況。

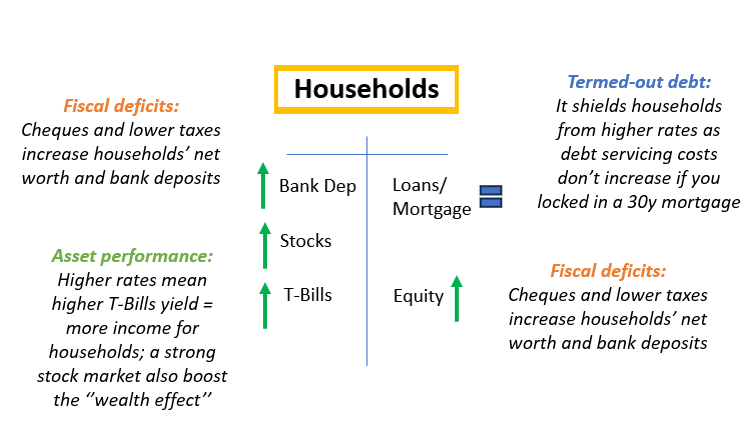

家庭資產負債表

讓我們來看一個簡化的家庭資產負債表:資產端包括銀行存款、股票和短期國債,負債端則是貸款或按揭加上淨資產(權益)。

近期發生了哪些變化?

1.持續的財政刺激:補貼和減稅舉措提高了私營部門淨資產;

2.高利率帶來額外收入提升:家庭和企業可以將資金投入5%收益率的短期國債,從而從高利率中獲益;

3.高利率尚未影響償債負擔:如果家庭使用30年固定按揭,而企業債務期限較長,那麼聯邦基金利率達到5%並不那麼可怕。

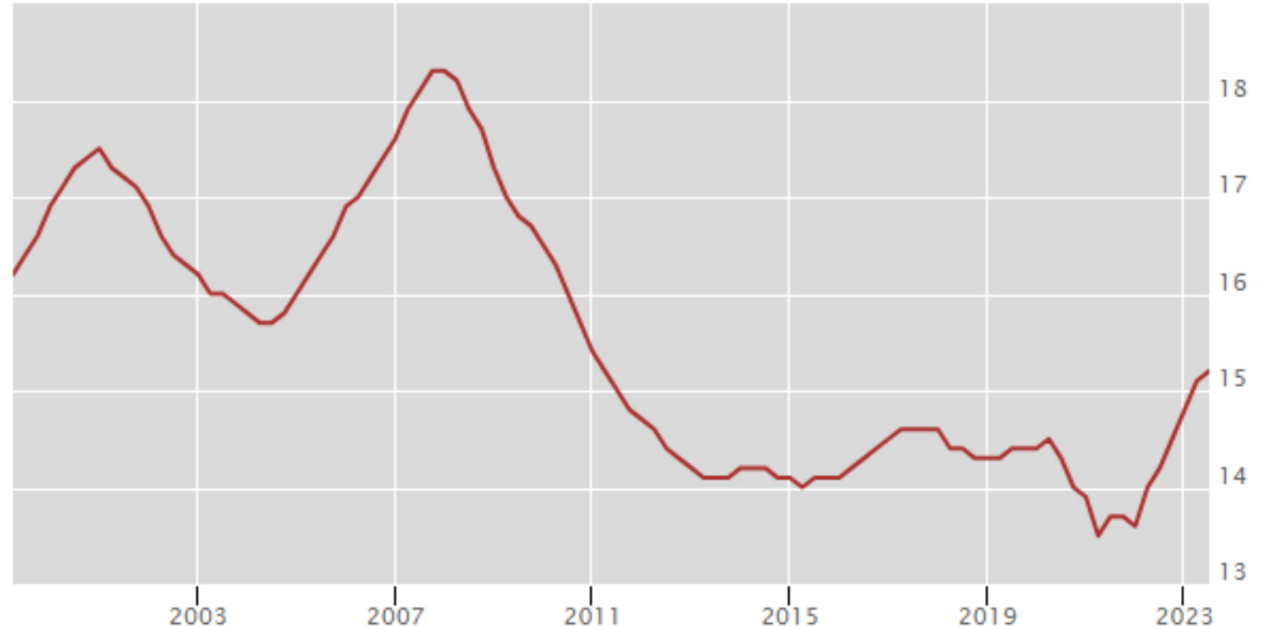

當前美國私營部門償債比率(Debt Service Ratio)如下圖所示:雖然在上升,但與美聯儲快速且激烈的加息周期相比,上升速度較慢。

美國私營部門償債比率

導致這一緩慢傳導的主要原因有:

A)長期按揭和企業借款使得家庭和企業至今尚未遭遇大規模再融資懸崖;

B)浮動利率按揭和企業貸款占比低,限制了聯邦基金利率上升對債務成本的傳導效應。

如果私營部門暫時免受高借貸成本影響,同時享受高利率和持續財政刺激的好處,那是不是可以說高利率反而具有刺激性?

這類很有「創意」論點通常會在市場和經濟達到局部高點時出現,比如:2007年下半年就盛行「軟著陸」的說法,而在2023年10月10年期美債收益率達到5%時,CNBC甚至推出專題節目討論為何收益率將升至13%。

然而,私營部門資產負債表加上上述財政政策的效應,這個論據很難說是不合理的。尤其是,雖然你可以反駁說,再融資懸崖遲早會開始產生影響,償還債務的成本最終會增加,但很難推翻財政政策很慷慨的論據。

這就是為什麼今天筆者認為有一個萬億(美元)的理由,解釋為何這種經濟和市場格局可能持續到美國大選後的六個月。

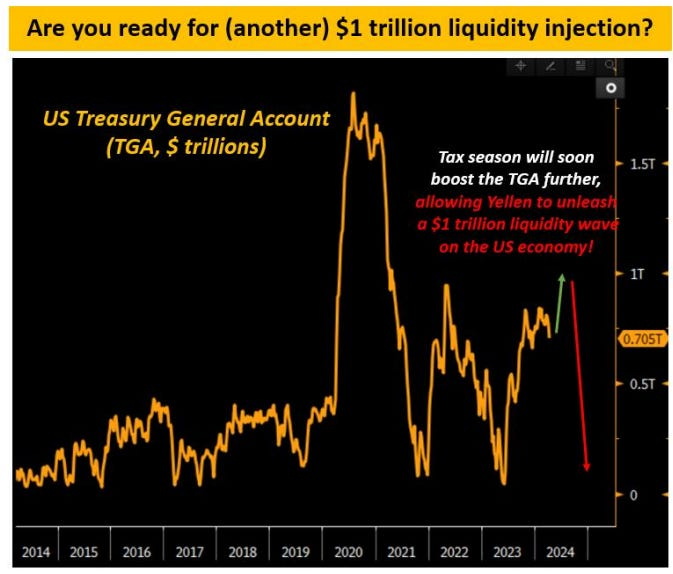

美國TGA帳戶餘額趨勢

未來六個月,大規模流動性或許將(又一次)注入市場和經濟!

如何實現?

方法就是讓耶倫通過TGA放水。

可以把TGA理解為美國政府在其銀行——即美聯儲——開設的支票帳戶。每當美國政府通過稅收或債券發行積累了不打算立即用於支出的多餘資金,就會將其存入美聯儲的TGA帳戶。

從上圖可以看出,TGA通常保持在2500億至3500億美元之間,偶爾增至1萬億美元後再恢復至正常規模。隨著當前稅收季節結束,耶倫手中TGA資金將接近1萬億美元,這是一個相當高的水準,因此我們有理由期待耶倫將通過TGA放水。

此外,美國暫停債務上限的法案僅持續到2024年底,屆時美國將「無處」發行新債,唯一能夠支援支出的方式就是使用TGA中的資金,這為推進TGA放水提供了絕佳的政治掩護。

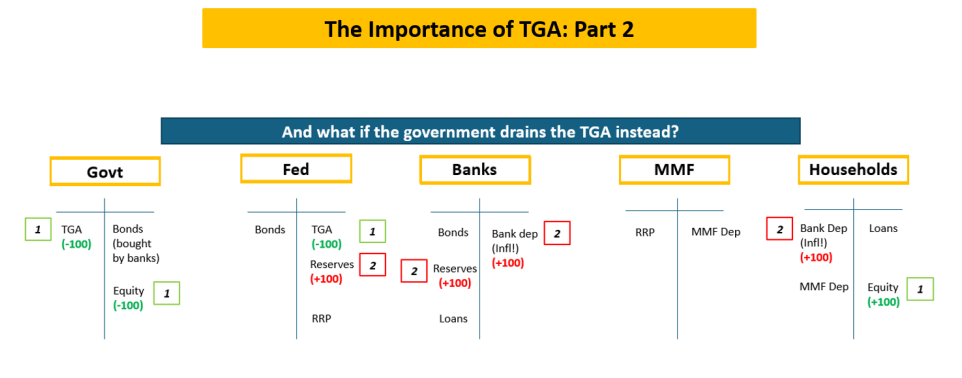

那麼,為何TGA放水對市場和美國經濟如此重要?

這是因為TGA放水就像向經濟投放新資金(與赤字支出相若),同時向銀行間系統注入新的流動性(與QE相若)。

借用TMC貨幣機制課程中的幻燈片,我們可以分步跟蹤整個過程:

TGA的重要性

1.第一步:政府通過放在美聯儲的TGA帳戶放水,雖然自身頭寸減少了,但將這筆新鮮資金注入了實體經濟(=家庭淨資產增加);

2.第二步:家庭擁有更多銀行存款,這些存款最終流入銀行體系,導致銀行儲備金增加;美聯儲資產負債表中TGA減少與儲備金增加完美對沖(=銀行間流動性上升)。

現在明白這種貨幣機制組合的強大之處了吧?

美國將在實際GDP增速為2%+、核心通脹率為3%的情況下,同時創造實體經濟貨幣和金融貨幣。

然而,火上澆油會導致什麼?

結語

美國經濟目前仍以穩健的名義增速運行,原因是私營部門暫時免受高借貸成本困擾,同時享受高利率和持續財政刺激帶來的好處。

「暫時」是關鍵字,因為一旦再融資懸崖出現,高借貸成本的消極效應終將顯現。

但耶倫可能正計畫通過TGA放水,向市場和實體經濟注入近1萬億美元的流動性與刺激,將這個「暫時」視窗推遲至選舉後!

因此,請密切關注4月底發佈的季度再融資公告,以瞭解耶倫的下一步行動。

這就是掌握QE、QT、財政赤字、RRP和TGA蓄水/放水等各種貨幣政策操作原理,幫助宏觀投資者在未來十年取得顯著優勢的清晰例證。

如何解讀美股財務資料?InvestingPro旗下ProTips可快速總結財務、股息、估值優缺點,一目了然。

數據來源:InvestingPro。點擊這里直接訂購(Pro兩年計畫),每天不到3港元。

瞭解更多:https://hk.investing.com/pro/pricing

(記得使用優惠碼:HKNEWS1,價格再減10%)

編譯:劉川