中東局勢惡化,道指期貨重挫700點!原油跳升8%,黃金升破5400美元

- 第三季度財報季已於10月13日(周五)拉開帷幕,當日公佈的多間華爾街大型銀行財報開門紅。

- 分析師預計美股Q3利潤將同比下降0.3%,收入將增長1.7%。

- 筆者使用InvestingPro選股器尋找了一些於當前環境下有望實現強勁利潤和收入的優質股票。

Investing.com – 第三季度財報季開幕,意味著美股將迎來每季度一次的業績考驗,市場可能出現更多波動,尤其是鑒於當前宏觀環境的利淡因素和不確定性。

10月13日(星期五),摩根大通 (NYSE:JPM)、花旗集團 (NYSE:C)、富國銀行(NYSE:WFC)和聯合健康(NYSE:UNH)等知名公司都公佈了最新財報,業績普遍表現良好,給本輪財報季帶來了開門紅。

然而,摩根大通CEO傑米·戴蒙(Jamie Dimon)警告,因宏觀環境的不確定性,當下可能是世界「幾十年來最危險的時刻」,他提到了量化緊縮、俄烏沖突和中東衝突、利率最壞可能升至7%等因素。

本周,焦點將轉向特斯拉(NASDAQ:TSLA)、Netflix(NASDAQ:NFLX)、美國銀行、高盛、摩根士丹利、嘉信理財(Charles Schwab)(NYSE:SCHW)、美國運通(NYSE:AXP)、寶潔(Procter & Gamble)、強生、AT&T、美國航空(NASDAQ:AAL)和美聯航等公司的財報。

本月最後一周,是第三季度財報季的高潮,屆時大型科技公司將發佈第三季度財報。其中微軟(NASDAQ:MSFT)和Alphabet (NASDAQ:GOOGL)都將於10月24日星期二發佈財報,隨後是10月25日星期三,Meta Platforms (NASDAQ: Meta)將發佈財報,10月26日星期四的亞馬遜(NASDAQ:AMZN)。蘋果(NASDAQ:AAPL)將於11月2日(周四)公佈財報,是FAAMG中最後公佈財報的公司。

由於多個宏觀經濟逆風因素的負面影響,投資者迎來的可能又是一個艱難的財報季。

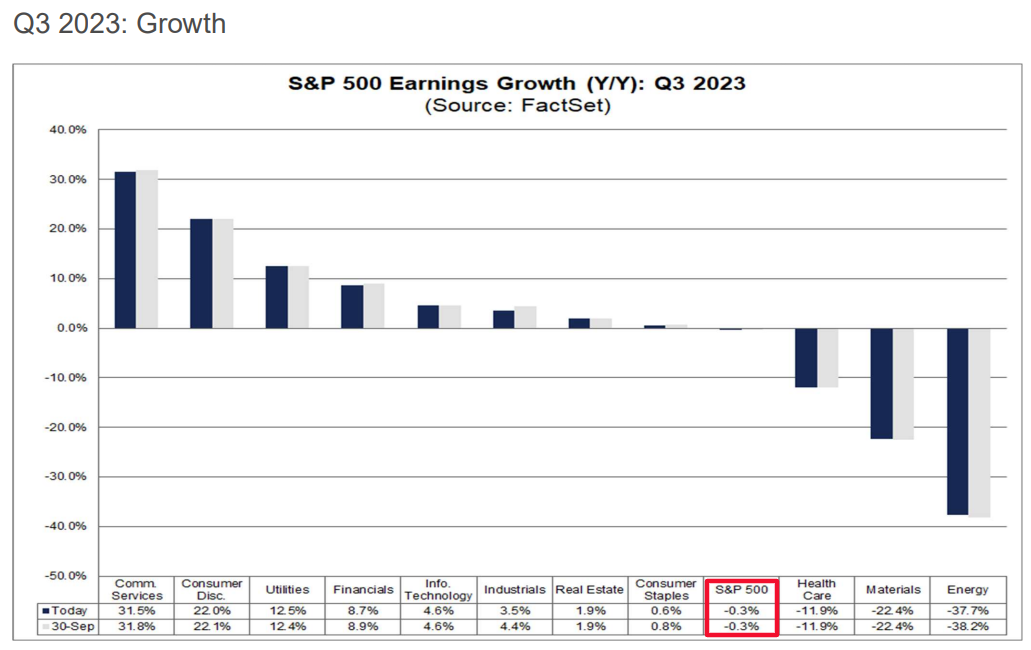

據FactSet估計,標準普爾500指數成分股於2023年第二季度每股收益下降4.1%後,預計第三季度每股收益將同比下降0.3%。

(標準普爾500指數第三季度每股收益預估,資料來源:FactSet)

如果本季度的實際每股收益降幅為0.3%,這將標誌著連續第四個季度同比下降。不過,這將是連續四個季度以來降幅最小的一次。

通信服務行業,包括谷歌母公司Alphabet (NASDAQ:GOOGL)、Facebook所有者Meta(NASDAQ: Meta)、Netflix (NASDAQ:NFLX)和迪士尼(NYSE:DIS)等公司,預計第三季度每股收益增幅最大,增幅可達31.5%。

非必需消費品行業預計將以22%的同比每股收益增長率位居第二。其中包括亞馬遜(NASDAQ:AMZN)、沃爾瑪(NYSE:WMT)、家得寶(NYSE:HD)、麥當勞(NYSE:MCD)和可口可樂(NYSE:KO)等知名公司。

FactSet表示,銀行股每股收益預計將增長8.7%,惟預計貸款增長疲軟,尤其是抵押貸款,以及貸款損失準備金的增加,不過將被「嚴格的成本控制計畫」所抵銷,這可能有助於銀行股勝過較低的盈利預期門檻。

另一方面,與去年相比,能源公司的每股收益預計將下降37.7%,是所有行業中預期跌幅最大的。與去年同期相比,油價下跌導致了該行業盈利下降。儘管最近油價有所回升,惟2023年第三季度的平均油價(82.22美元)仍比2022年第三季度的平均價格(91.43美元)低10%。

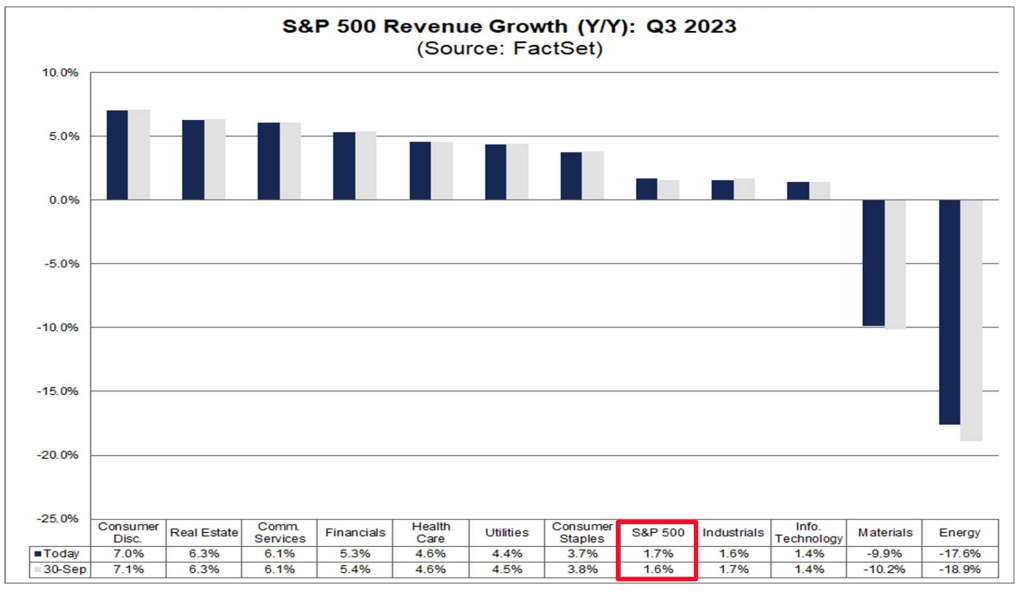

與此同時,營收預期略微樂觀一些,銷售額預計將較上年同期增長1.7%。FactSet指出,如果預測準確,標誌著美股公司連續第11個季度實現收入增長。

(標準普爾500指數營收增長率預測,資料來源: FactSet)

分析師預計9個行業的營收將同比增長,其中非必需消費品行業的營收增幅最大,為7%。相比之下,預計有兩個行業的營收將同比下滑:能源和材料。

對第四季度和2024年的指引

除了營收和盈利數據,投資者還將密切關注今年餘下期間和2024年初的前瞻指引,尤其是因為宏觀經濟前景不明朗,最近對經濟衰退的擔憂加劇。

其他可能出現的關鍵問題是美國消費者的健康狀況、未來的招聘計畫,以及揮之不去的供應鏈擔憂。

投資者擔心的另一個關鍵問題是美元升值對海外收入的影響。美元走強會打擊美國產品銷售,從而損害向海外銷售產品的美國公司。

根據FactSet的資料,標準普爾500指數中超過四分之一的公司的大部分收入來自美國以外。

與此同時,於科技領域,AI很可能再次成為重要主題。投資者需關注企業能否將AI轉化惟盈利增長。

現在該怎麼辦?

市場於不確定性中進入第三季度財報季,投資者仍然擔心利率會進一步上升,以及美聯儲可能在更長時間內保持高利率。

美股基準指數標準普爾500指數較7月底的高位已下跌約6%,今年以來的升幅降至12%。這次回調還抹去了藍籌股指數道指於2023年的大部分升幅。

(標普500指數日線圖,來源:Investing.com)

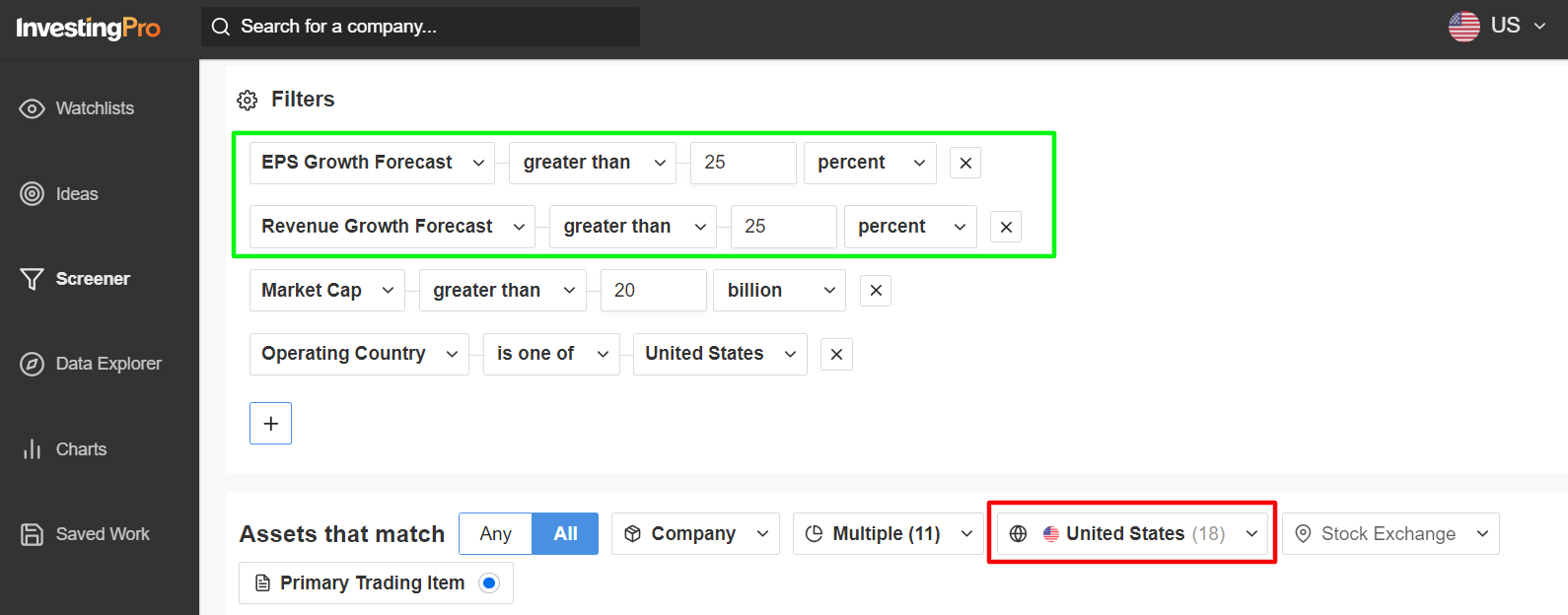

於這一背景下,筆者使用InvestingPro選股器找出了一些利潤和銷售額的預期同比增長率至少達到25%或以上的公司。

(選股器,來源:InvestingPro)

InvestingPro選股器是一款強大的工具,可以幫助投資者發現具有強大上升潛力的高品質股票。於InvestingPro選股器上,投資者可以使用特定的標準和參數篩選大量的股票。

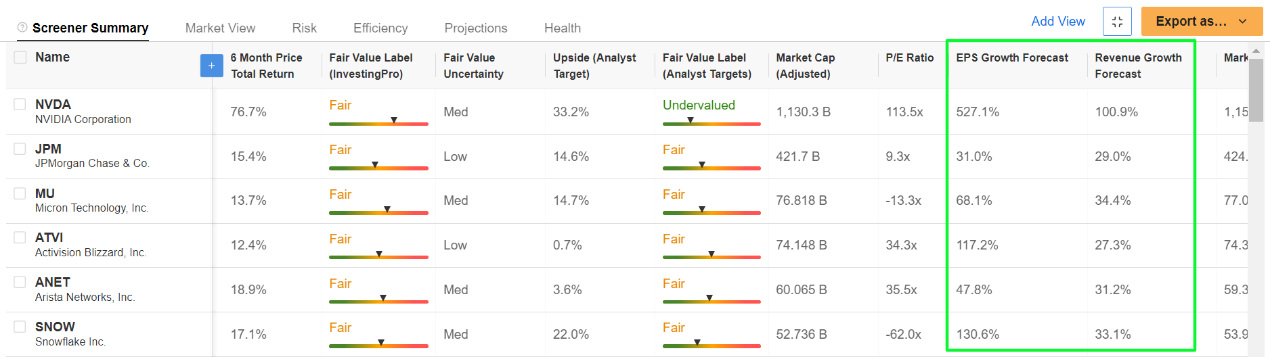

根據筆者的條件,上榜的一些知名科技公司包括Nvidia (NASDAQ:NVDA)、Arista Networks (NYSE:ANET)、Snowflake (NYSE:SNOW)、CrowdStrike (NASDAQ:CRWD)、MongoDB (NASDAQ:MDB)、Zscaler (NASDAQ:ZS)和Cloudflare (NYSE:NET)。

此外,分析師還預計,皇家加勒比(NYSE:RCL)、拉斯維加斯金沙集團(NYSE:LVS)和DoorDash (NASDAQ:DASH)也是是一些值得關注的消費者敏感型股票,人們預計這些公司的第三季度盈利和營收也將顯著增長。

聲明:截稿前,筆者透過ProShares Short S&P 500 ETF (SH)、ProShares Short QQQ ETF (PSQ)和ProShares Short Russell 2000 ETF (RWM)做淡標準普爾500指數、納斯達克100指數和羅素2000指數。

此外,筆者還持有Energy Select Sector SPDR ETF (NYSE:XLE)和Health Care Select Sector SPDR ETF (NYSE:XLV)的好倉。

謹此提醒,筆者會持續評估宏觀經濟環境和公司財務狀況,並據此定期重新平衡個股和ETF投資組合。

本文討論的觀點僅是作者的觀點,不應被視為投資推薦建議和意見。

***

富途牛牛與Investing.com「獨家大禮包!」新客戶最高拎HK$1400,僅限Investing.com用戶。進入專屬頁面,立即領取獨享優惠,暢遊全球資本市場!

***

翻譯:劉川