油價“破百”警報拉響!華爾街警告美股距15%大潰敗僅剩三步之遙

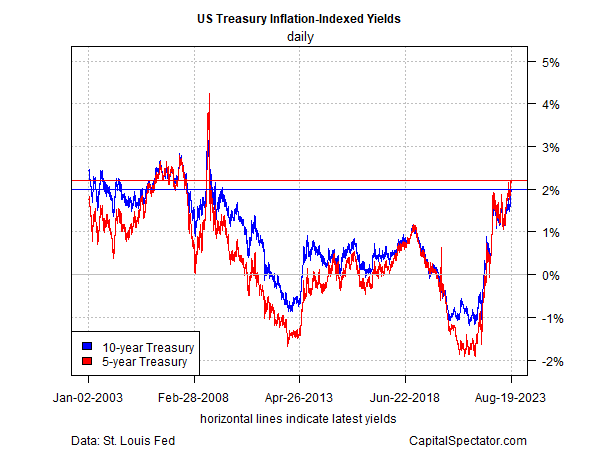

Investing.com - 上一次,人們透過與通脹掛鉤的美國TIPS債券鎖定經通脹調整後的實際收益率時,世界正在收拾金融危機的爛攤子。之後,世界發生了翻天覆地的變化,然而現在五年期和十年期TIPS美債收益率又回到了金融危機時的水平。

實質收益率的躍升對經濟情況、金融市場及投資者無疑有著深遠影響。我們簡單梳理下當前的情況,同時看看若干分析師如何解讀近期經通脹調整後收益率上升一事。

首先,回顧下五年期以及十年期}}TIPS債券的收益率。前者於8月21日攀升至2.21%,創下2008年以來最高。10年期TIPS美債收益率為2.0%,刷新了過去14年的最高值。

(美國通脹掛鉤債券收益率走勢圖)

人們沒有忽視不斷攀升的實質收益率,並由充分的理由保持警覺。金融分析師Mark Rzepczynski於其個人博客Disciplined Systematic Global Macro Views中指出:

實質利率上升將會提高實際融資成本,負債累累的企業將首當其衝。人們會暫停新的投資計畫。房地產市場將進一步收緊。儘管還難以確定經濟經濟活動會放慢到什麼程度,惟股市的估值毫無疑問會下滑......

核心意思是,實際利率正常化將會對經濟和資產價格產生溢出效應,不能孤立看待固收資產的重新定價。

Waddell & Associates首席執行官兼首席投資策略師David Waddell於接受訪時表示,實際收益率上升也將影響美聯儲的決策:

要知道,雖然美聯儲控制著政策利率,惟對經濟來說真正重要的是實際利率,而隨著通脹降低,整體利率上升,實際利率飆升。因此,我不確定美聯儲真的需要進一步加息。所以我認為鮑威爾(Jerome Powell)會意識到,上一次我們遇到這種情況時,矽谷銀行倒閉了。因此,如果他過於鷹派,可能會造成不好的後果。

此外,實際利率正在上升,十年期國債收益率也在上升,市場已經為鮑威爾收緊了金融狀況。所以,我認為鮑威爾不需要繼續加息了,我預計他於傑克遜霍爾會議上的態度會偏向鴿派。

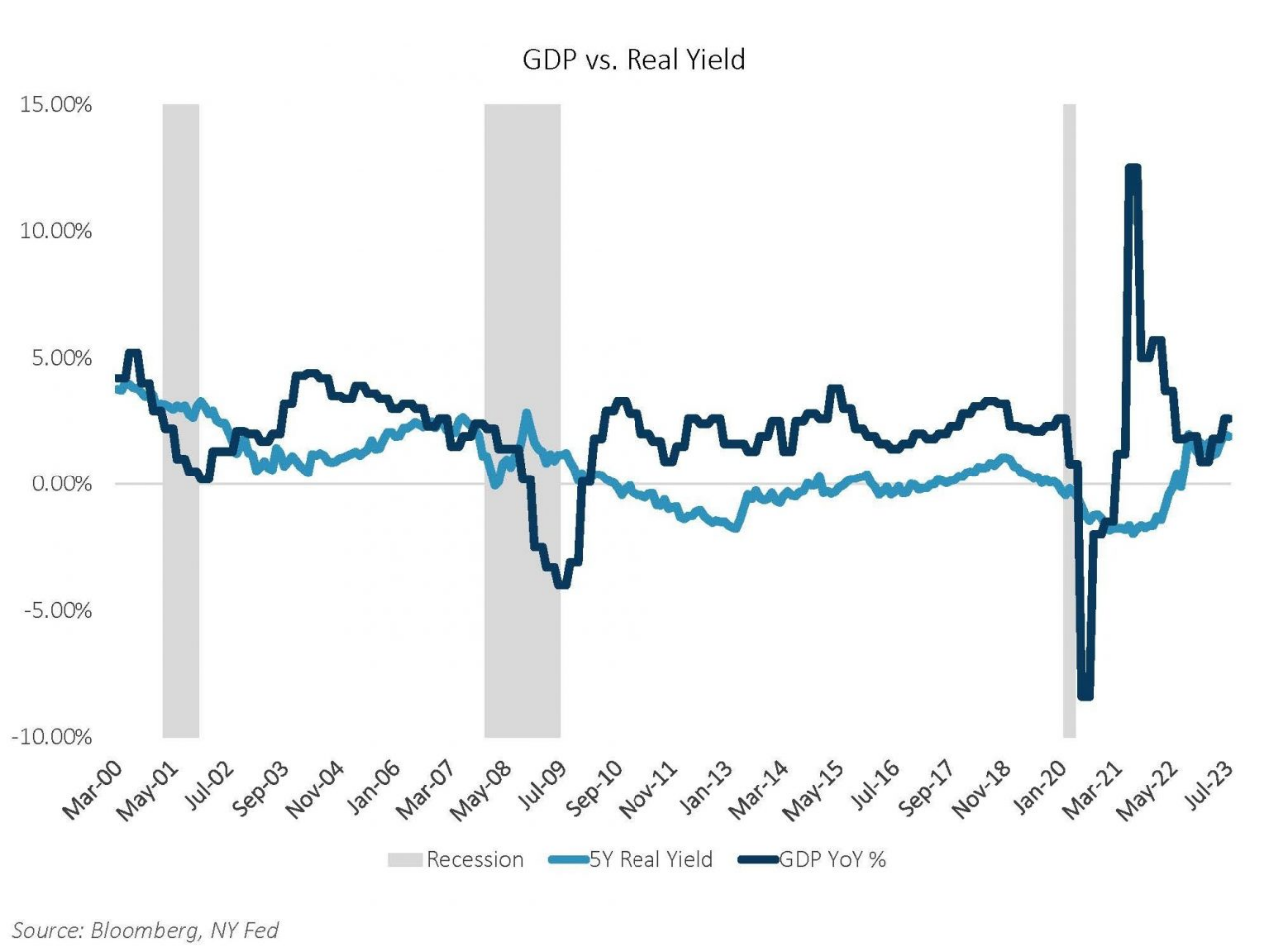

Sage Advisory本月早些時候也指出,「實際利率是美國經濟的資金成本,現在已經與美國GDP接近。歷史上,GDP/實際收益率之差變負,經濟往往會下滑——這次會不一樣嗎?」

(GDP VS 實際收益率)

Forex.com的Matthew Weller於Investing.com還表示,實際收益率上升也會對黃金價格產生負面影響:

實際利率只是持有黃金的機會成本。當實際利率低時,像現金和債券這樣的投資替代品往往會提供低或負回報,投資者因此會尋找其他方式來保護他們財富的價值。

另一方面,當實際利率相對較高時,現金和債券可能有很強的回報,持有一種幾乎沒有工業用途的黃金的吸引力減弱。除了持有黃金的機會成本外,利率也在很大程度上決定了透過抵押購買黃金的資金成本,許多交易員都在透過抵押購買黃金。

最後,CreditSights高級固收策略師Zachary Griffiths表示:

「過去幾周,收益率曲線上升主要都是在實際收益率方面,」這種變化主要由於「人們預期美聯儲政策利率將上升或經濟增長勢頭更強」,而「通脹預期基本沒有變化」。

***

如何物色有望大升股價卻很低的優質股?InvestingPro股票篩選器助您一臂之力。快速篩選海量股票,強大功能囊括各項指標,輕鬆挖掘寶藏股票。

InvestingPro匯聚華爾街分析師獨到見解,全面融納各式估值模型,助力投資者揭秘各隻股票背後的蛛絲馬跡,最大化投資回報。

***

翻譯:劉川