全球通脹警報拉響!布油「一飛沖天」突破百元,美元指數「王者歸來」重回100

- 2023年,金融狀況將保持相對穩定;

- 標普500指數的交易區間可能比過去幾年更窄;

- 這種情況可能會為希望跑贏市場的交易員帶來有趣的機會。

Investing.com - 隨著市場預期全球央行的加息步伐放緩甚至暫停,2023年可能很難看到和2022年一樣的波動。同時,在當前宏觀經濟形勢下,要押註經濟會出現V型反彈也是有些牽強的。

需要注意的是,以現在的經濟背景來說,各國央行根本不存在短期放鬆貨幣政策的條件。勞動力市場依然緊張;供應鏈問題在需求方面的改善大於供給方面的改善;另外,大宗商品價格有所回落,但是仍然遠高於歷史平均水平;同時,儘管去年全球股市出現拋售,但估值和市盈率水平仍然很高,尤其是在資本成本上升的情況下。

在這種情況下,即使未來幾次整體通脹回落至遠低於市場預期的水準,貨幣政策的調整幾乎會立即讓當前危機的所有驅動因素重新出現。

這讓美聯儲陷入了兩難境地。

聖路易斯聯邦儲備銀行行長布拉德(James Bullard)上周提出的所謂7%的解決方案似乎也完全不可能——布拉德認為,美聯儲需要將聯邦基金利率維持在5%至7%之間相當長的一段時間,然後再轉向下調,以確保最終從結構性角度來馴服「通脹怪獸」。

雖然他的觀點可能是正確的,但是這一最初在20世紀70年代通脹危機期間使用過的「解藥」,很可能會在這個過程中「殺死病人」,因為它沒有考慮到當前的高杠杆經濟和政府債務水準——最有可能出現的狀況是,嚴重的流動性枯竭將導致嚴重的經濟危機,進而導致比股市本身更深層次的金融問題,即廣泛的住房危機、饑荒以及政治和社會動盪。

儘管鮑威爾表示,「在通脹高企的情況下,恢復價格穩定可能需要採取短期內不受歡迎的措施,因為我們提高利率以減緩經濟增長」,但我們知道,更嚴重的經濟危機將推動美聯儲迅速轉向。

此外,收益率曲線也需要儘快趨平,否則,美國銀行體系將開始出現裂縫。我們必須記住,美國的銀行對美聯儲的決策有很大的影響,無論是從政治還是金融方面。

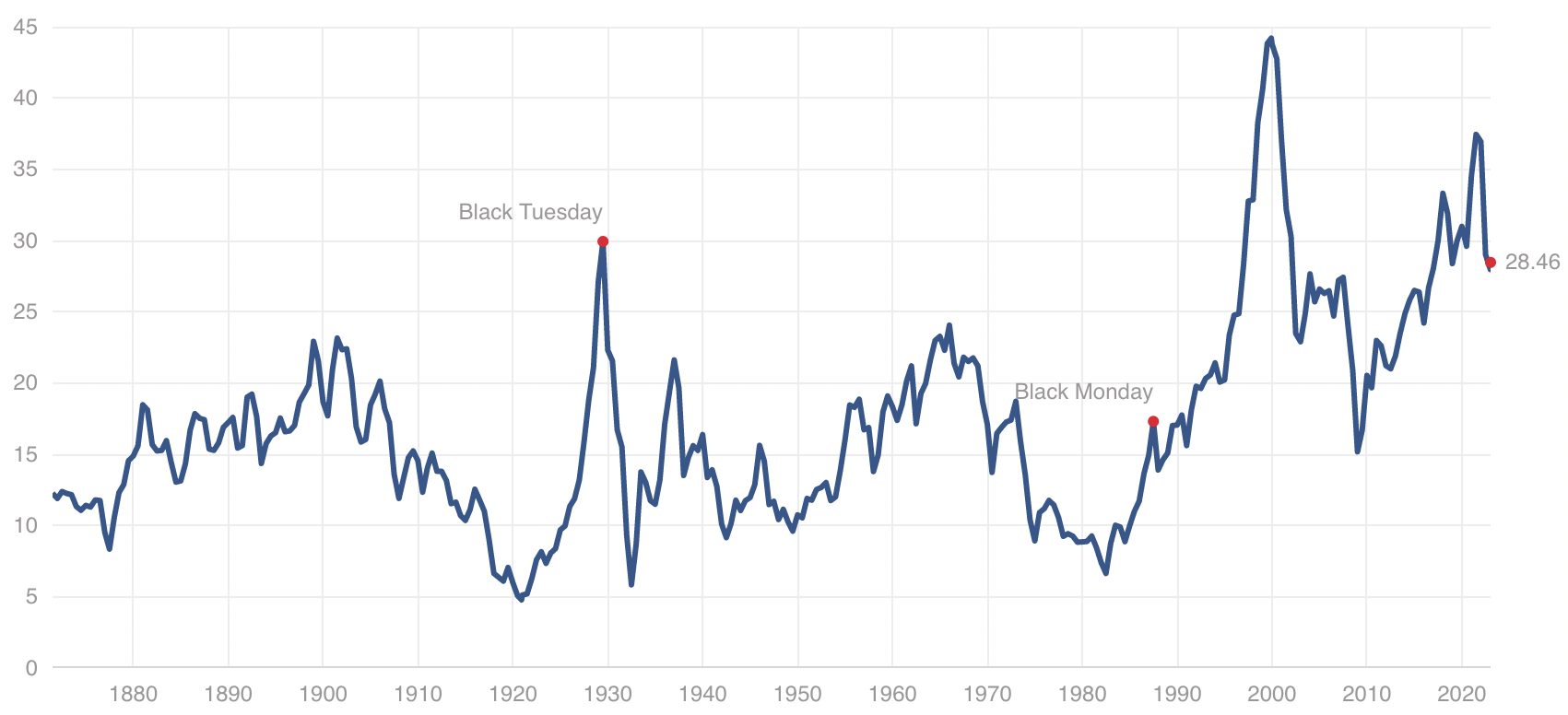

經濟形勢放緩也將很快開始反映在公司收益上,從而進一步推高市盈率水準——除非我們看到市場進一步的拋售。正如我們在下面的圖表中看到的,席勒(Shiller)的平均市盈率去年大幅下降,但從歷史角度來看仍然很高。

這種背景使得投資者更難找到可以做多的公司。而研究和理解市場,要來看什麼數據將變得越來越重要。而此時,InvestingPro就可以幫助您根據數字,而不是個人意見,來提供投資想法。

標普500指數交易區間

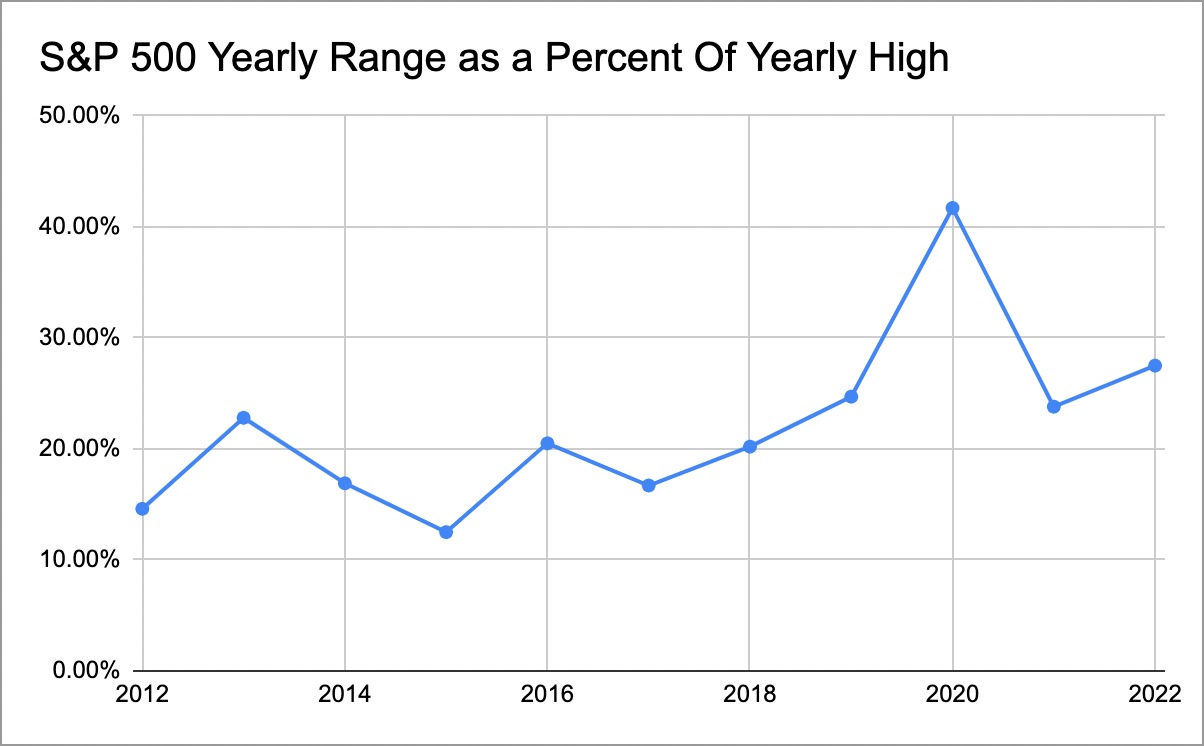

2022年,美國標準普爾500指數的年度底部約為3500點,頂部約為4800點——也就是說,2022年股指的交易區間超過1300點,約為當前水準的35%,與年度高點的27.5%,這對交易員和投資者來說都是充滿挑戰的一年。

在過去十年中,標準普爾500指數唯一一次出現更大的波動區間是在2020年,當時美國基準指數在其低點和高點之間下跌了1600點,較其年度高點下跌了41.7%。

下面的圖表顯示了過去十年,標準普爾500指數的年度區間,按各自的年度高點進行了標準化。

以下是標普500指數過去十年的年度波動範圍、當年高點、以及百分比的列表:

2012年:波幅215.65點;最高點:1,474.51 (14.6%);

2013年:波幅423.25點;最高點:1,849.44 (22.8%);

2014年:波幅355.63點;最高點:2093.55 (16.9%);

2015年:波幅267.71點;最高點:2134.72 (12.5%);

2016年:波幅467.43點;最高點:2277.53 (20.5%);

2017年:波幅449.84點;最高點:2694.97 (16.7%);

2018年:波幅594.33點;最高點:2940.91 (20.2%);

2019年:波幅803.97點;最高點:3247.93 (24.7%);

2020年:波幅1,568.34點;最高點:3,760.20 (41.7%);

2021年:波幅1,146.22點;最高點:4,808.93 (23.8%);

2022年:波幅1,277.04點;最高點:4,818.62 (27.5%)。

正如我們所看到的,2020年和2022年是表現較為異常的年份,因為這兩年經濟環境發生了較大的變化。而現在,由於美聯儲在支持經濟和控制通脹之間進退兩難,股市在相當長一段時間內可能很難突破目前在3,600點至4,300點之間的橫盤走勢。

如果股指保持在這個區間運行,將標誌著疫情後,美股進入了一個更窄的運行區間,而且,估值仍處於高位。

因此,短期內做多可能是一條充滿挑戰的道路——除非你能找到合適的公司來投資。即便如此,投資者仍必須保持活躍,降低風險,瞭解宏觀經濟狀況。

無論如何,沒有人可以預測未來市場的走勢,尤其是長達一年的週期。然而,從長遠來看,押註概率和基於現實情況的策略總是會擊敗過度冒險的行為。隨著股指此前一個季度的上漲過後下跌,投資者可能會比疫情後的任何時候都更接近實際的宏觀經濟狀況。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)