今日財經市場5件大事:美國就業數據即將公佈;福特9億美元關稅衝擊

原創 kyle

12月20日,日本央行發佈最新貨幣政策聲明稱,將長期利率的允許波動幅度由正負0.25%擴大至正負0.5%。

此外,日本央行還表示,將“大幅”增加每月債券購買規模,從目前計畫的7.3萬億日元增加到9萬億日元(約675億美元)。

日本央行表示,繼續將基準利率維持在歷史低點-0.1%,將日本十年期國債收益率目標維持在0%附近。日本央行決定調整對收益率曲線的控制,是為了改善市場功能,並鼓勵整個收益率曲線更平穩地形成,同時保持寬鬆的金融環境。

在日本央行宣佈後,引發美元兌日元大幅貶值,單日下跌3.8%,從136跌至131.7,創下近年來最大單日跌幅,而日經225指數兩日下跌3%,日本央行此舉引發了市場的大幅波動,這可能是影響深遠的一件事。

日本央行這樣做主要有兩個原因。

一是日本央行的YCC收益率曲線控制,也就是日本為了維持寬鬆的貨幣政策,通過日本央行人為的將十年期國債收益率控制在一個範圍內。

從下圖中能看到,16年至18年期間,日本央行將收益率曲線控制在0.1%以內。在18年日本央行將收益率曲線上調至0.2%以內。在2020年疫情開始後,日本央行將收益率調高至0.25%。

前兩次日本央行調動幅度並不大,而這次突然直接從0.25%上調至0.5%,其實是個很大的改變,並且市場主流機構對日本央行這一舉措沒有預期,認為日本在今年不會上調收益率曲線是市場普遍共識。

日本央行控制的手段很簡單,當國債收益率超過了YCC政策的上限,日本央行就買入國債,而買入國債的錢,是由日本央行印鈔而來,這就使得市面上的日元增多,促使日元貶值壓力加大。

今年因為美國加息週期,美債收益率也在提高,有部分資金想拋售日債,去買收益率更高的美債,或將日元換成美元做避險,這導致日債收益率有超過上限的趨勢。所以今年日本政府為控制收益率上限,已印發了大量的日元來購入。

從下圖中看,今年日本政府為控制收益率上限,已印發了大量的日元來購入國債。目前日本央行對日本國債的持有比例首次升破了50%的歷史性門檻。

據日本央行週一公佈的最新季度數據,截至9月末,央行持有國債總量的50.3%,高於三個月前的49.6%。

現在日本央行將收益率曲線上調至0.5%,日本政府可以不用印那麼多的鈔票,日元貶值壓力也相應的減小,這被市場認定為日本央行在變相的“加息”。

但日本央行這樣做,實際上也是無奈之舉。

值得注意的是,日本自上世紀90年代末以來,就陷入爬不出的通貨緊縮中。

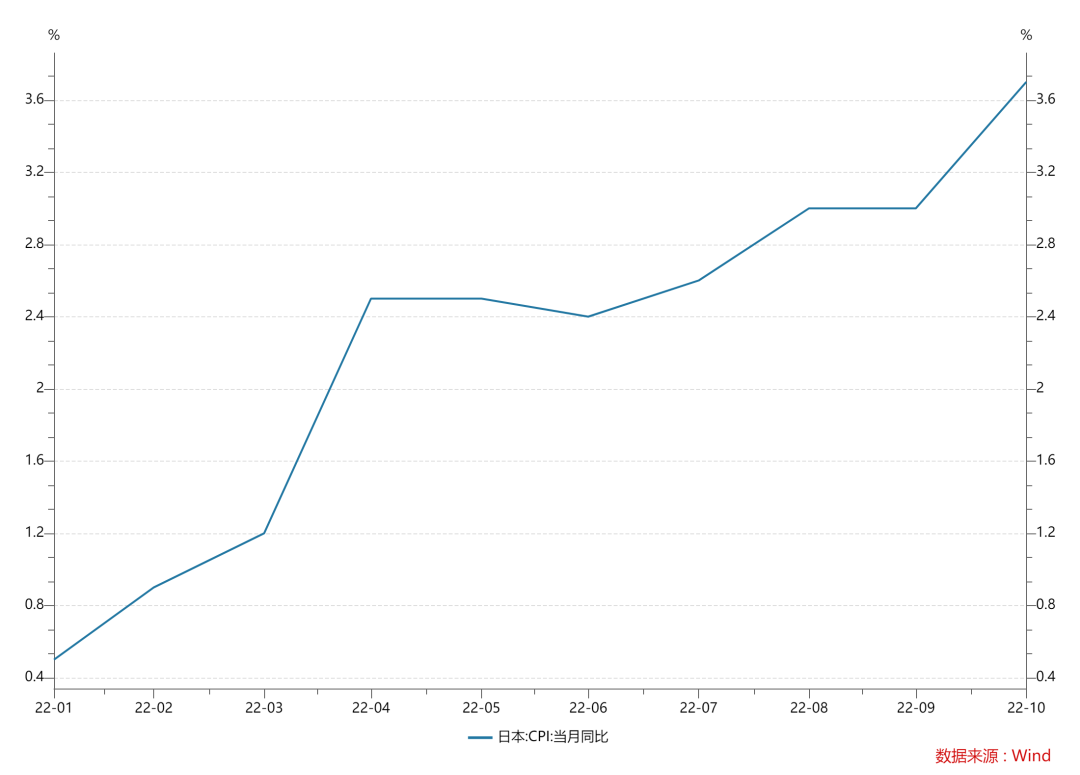

但今年因俄烏戰爭的影響,能源和大宗商品價格的飆升,導致日本CPI從1月的同比增長0.5上升至10月同比增長3.6%。

日本央行將在本週五公佈11月的CPI。預期整體CPI將達到3.9%,略高於前值3.7%,核心CPI(除新鮮食品)為3.8%,高於前值3.6%。日本也開始面臨通脹的問題,而日本這次變相加息,意味著日本政府開始在乎通脹了。

日本央行行長黑田東彥還表示,明年的通脹率將下降,日本央行將繼續在必要時回購債券,以維持寬鬆的貨幣政策。

日本國債收益率提高,會對全球資本市場造成影響,尤其是會吸引全球買債券的資金來購買日債,受影響最明顯的是10年期美債,近兩日10年期美債已上升4.4%。

結 語

值得注意的是,這次日本國債收益率提升對股市是相對負面的,會吸引部分買股票的資金到債券市場當中。

恰好在日本央行上調收益率的同時,據外媒前兩日報道稱,全球最大的基金經理將在今年的最後幾周拋售高達1000億美元的股票,自鮑威爾明確表示政策制定者將冒著裁員和衰退的風險繼續積極收緊政策以來,拋售就像滾雪球一樣加劇。

由於有很多超大資金量的主權財富基金和養老金,倉位配置規定是60%股票,40%債券,而由於近兩個月股市走勢比較好,這些大基金的配置比例已超出規定,這些大基金需要賣出股票,買入債券,以做到倉位平衡,所以在近期會對股市有一個拋壓,而這時日債可能是他們的選擇之一。