分析師稱英偉達將公佈強勁業績和指引

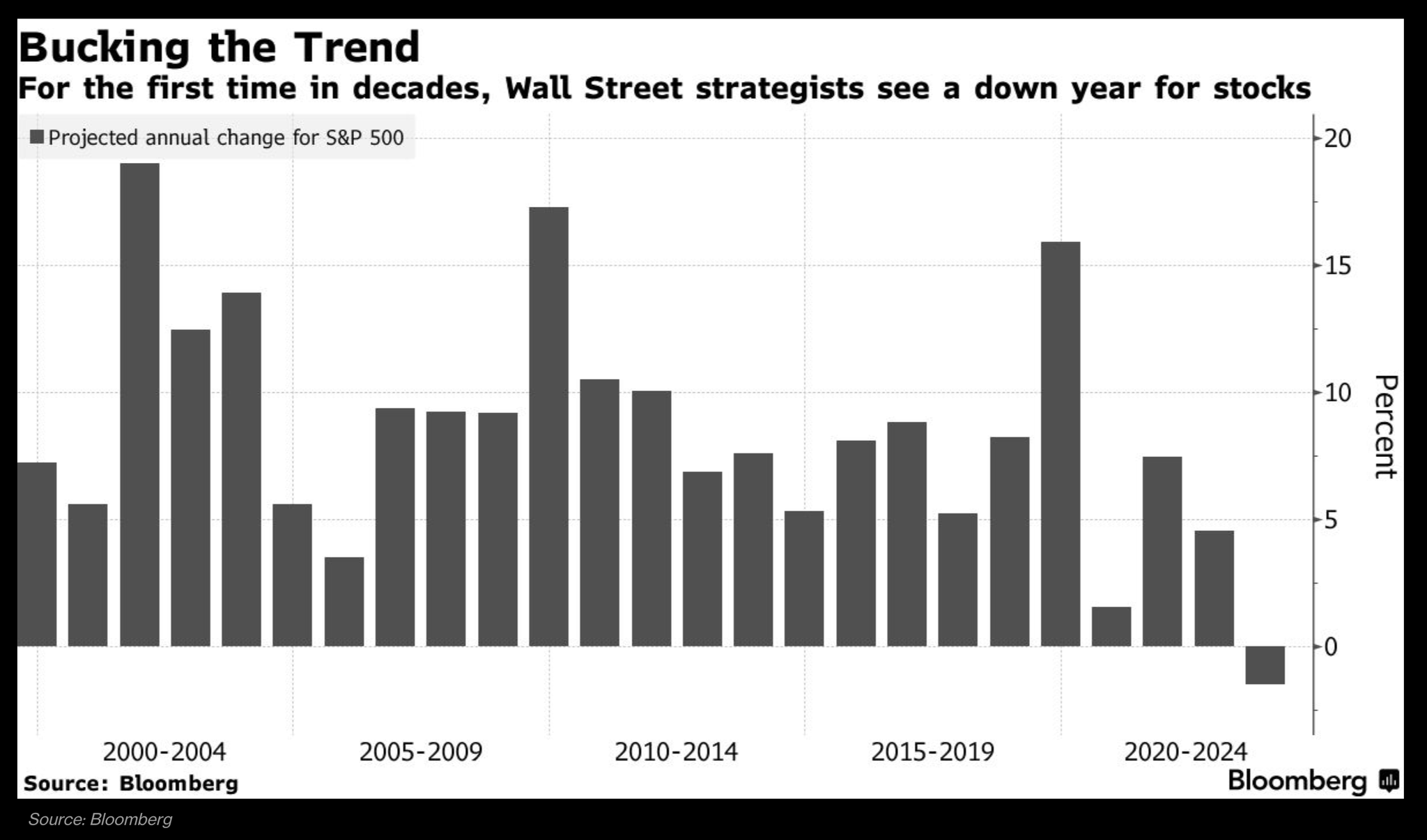

- 華爾街賣方對2023年標普500指數的表現偏向悲觀;

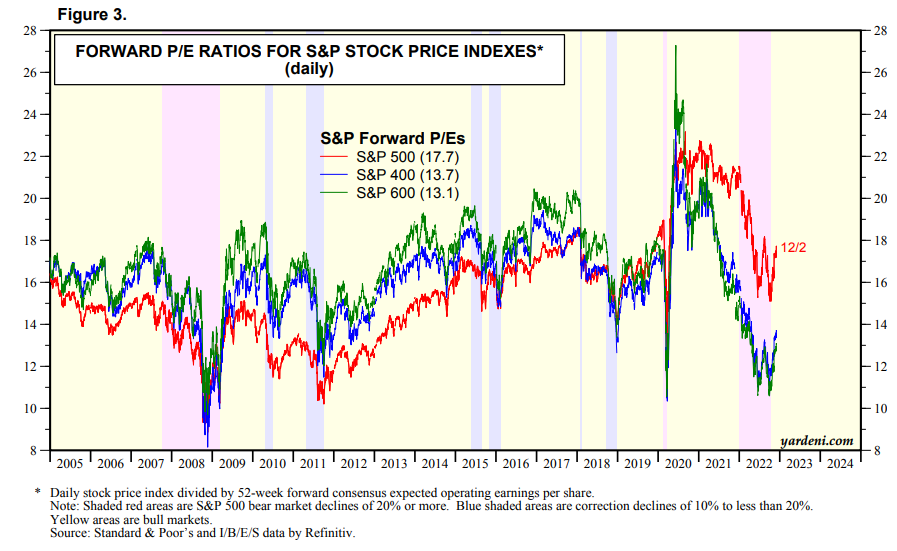

- SPX市盈率接近18倍,並不便宜;

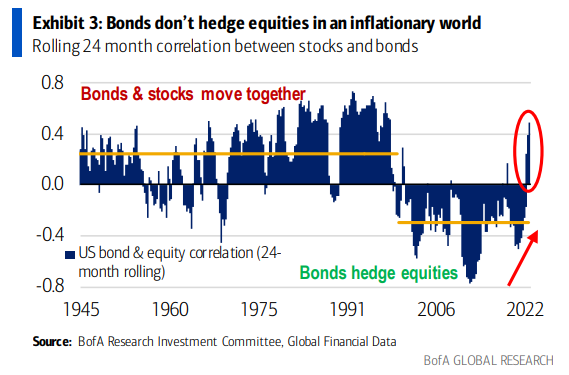

- 債券雖然與股市正相關,但仍有助於抵禦未來股市的波動。

Investing.com - 現在,我們來到了華爾街一年一度預測來年市場走勢的時候,所有賣方的宏觀前景預測,各種行業前景預測,以及標普500指數的目標價等,都躺在我的郵箱收件箱裡。

我認為,賣方的研究在技術圖表和重要風險提示方面都具有很大的價值,對於未來一年的市場走向,此次的不同之處在於,策略師對明年年底標普500指數的平均預期偏向負面——「聰明錢」已經不看好該指數的回報率達到8-10%。而這至少是1999年以來的第一次,通常來說,我們在華爾街比較少看到這麼多的悲觀情緒。

悲觀的投資人認為2023年股市將下

我要指出的是,標普500指數目前的市盈率約為18倍(2023年預期每股收益),加上上半年經濟可能出現收縮,這一估值過高。公平地說,在10月13日股市低點時,16倍的預期市盈率似乎更合理。

大型股估值昂貴,但中型股看起來仍然便宜

但即便如此,鑒於高評級公司債券的收益率高於5.8%,較上年同期上漲了350多個基點,16倍的市盈率似乎也不那麼便宜。重要的是,投資者要明白,適用於未來公司利潤的貼現率通常是加權平均資本成本,其中包括債務、股權和(在較小程度上)優先股的收益率。

在很多情況下,投資級公司債券的收益率可以很好地反映債務的情況。因此,根據基本的數學計算,在剔除未來現金流後,在中期公司債務利率仍高於5%的情況下,美國大盤股市盈率為18倍的情況下,標普500指數在我看來並不算划算。

而在市場層面,隨著我們進入2023年,債券不再對沖股票的現實也令人擔憂。在大約25年的時間裏,當股票走勢呈鋸齒形時,債券走勢也會呈鋸齒形,這有助於降低經典的「60/40股票/債券」投資組合的整體波動性。然而,在過去幾個季度,這種相關性已轉為正相關。

在評估收益率時,我有一些好消息要告訴投資者——儘管股票和國債可能正相關,但這並不意味著你應該拋棄債券。可以這樣想:如果你的股票配置在明年減少了20%,但你的固定收益投資減少了1%,這兩者從技術上講是正相關的,但債券確實幫助你度過了股市風暴。鑒於美國國債整個期限結構的實際收益率都為正,我斷言,對於風險意識強的投資者來說,它們仍有一席之地。

2022年,股票和債券齊頭並進

總 結

我恰好同意華爾街預測者對標普500指數2023年底將達到的水準的悲觀看法。不過,還是有機會的。債券應該會提供更好的實際回報,如果我們在2024年看到通常的收益復甦,未來12個月對股票投資者來說應該會有一些非常有吸引力的長期切入點。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)