伊朗局勢逆轉資金流向:投資者從“買入亞洲”轉向“逃回美國”

- 瑞信股價在過去11個交易日暴跌30%,目前處於歷史低點;

- 由於核心財富管理業務出現大規模資金外流,投資者正在拋售該股;

- 如果擠兌速度不放緩,該行流動性可能會跌破監管要求。

Investing.com - 看上去,瑞士第二大銀行瑞士信貸 (NYSE:CS)就要永久地陷入衰退狀態了!

截至本文撰寫之際,該行的股價下跌3.4%,創下了歷史新低,有望創下2022年以來最長的連跌紀錄,長達11天的下跌,創出了高達30%的跌幅。

當全球知名的大銀行瑞信也陷入惡性循環時,投資者難免聯想到了2008年的金融危機,當時多家銀行倒閉,使得美國政府不得不出手挽救整個金融市場。

那麼,瑞信會帶來同樣的危機嗎?

從表面上來看,眼下的狀況似乎和過去並不相同。瑞信管理的資產約為1.47萬億美元,截至6月30日的一級資本充足率為13.5%,遠高於8%的國際監管下限和10%的瑞士國家要求,而且該行的流動性覆蓋率是歐洲和美國同行中最高的。而憑藉充足的流動性,瑞信跌至谷底的股價,看起來像是今年最值得關注的交易。

但是,數字無法說明一切。

瑞信的主要問題是其聲譽不斷下降,投資者和富有客戶之間的不信任形成了惡性循環。該行有醜聞和管理層劇變的歷史,這損害了其作為全球最大富人財富管理機構之一的地位。

事實上,這家銀行的失誤數不勝數,從去年的Archegos Capital Management破產、高管間諜案,到私人銀行欺詐。

因此,上周,該行也警告稱,由於客戶開始撤資和存款,其第四季度將虧損約16億美元。在9月30日至11月11日期間,外流資金約占其1.47萬億美元總資產的6%,即約883億美元。更糟糕的是,瑞信主要業務——財富管理部門的客戶從該行撤資667億美元。相較之下,根據提交給監管機構的檔,瑞信通常每年吸引至少300億美元的淨新增資產,自2008年以來從未出現過年度淨流出。

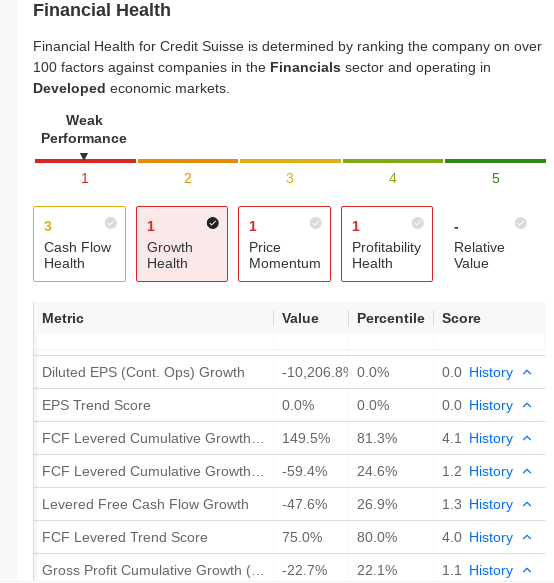

由於這種不斷惡化的信任危機,InvestingPro的估值模型也顯示了危機,公允價值較當前股價低,存在風險,投資者應該避免投資該股。

幫助瑞士成為國際金融樞紐的瑞信銀行的未來,現在要取決於其新管理團隊正在進行的重組。該行上個月宣佈了一項大規模改革,包括分拆投資銀行部門、分離諮詢和資本市場部門,以及裁員數千人。

與此同時,為了支付重組的費用,該銀行通過配股和向包括沙特國家銀行在內的投資者出售股票籌集了40億瑞士法郎(42億美元)。

隨著瑞信陷入深淵,有人可能會說它的股價下跌已經反映了這些風險。該股的股價約為其有形賬面價值或淨資產的20%。換句話說,你可以以面值20%的價格買到瑞信的股票,那麼,如果重組計劃成功,該股或許就有潛在的上行空間。

但正如我之前指出的,瑞信的聲譽風險太大了,如果有更多的壞消息出現,可能會加速客戶撤資。

摩根大通的分析師在最近的一份報告中表示,「瑞信在業務的穩定性方面,尚未走出困境」。此外,投資機構Vontobel的分析師Andreas Venditti也表示,「財富管理是瑞信和瑞銀共同擁有的核心業務,而財富業務的大規模淨流出令人深感擔憂,因為這一情況久久未逆轉。」

總體而言,瑞信正在經歷一段漫長而痛苦的旅程,它需要以扭轉頹勢、恢復投資者信心。雖然在這種極度低迷的水平上,該股可能有一定的上漲潛力,但是,我認為在當前的熊市中,市場的很多角落都存在極具吸引力的機會,瑞信並不值得你為其冒險。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)