今日財經市場5件大事:油價升破100美元、Adobe將公佈財報

Investing.com - 本週美國市場將有很多經濟數據會公佈,而對於通貨膨脹來說,有兩個數據尤其重要——房屋數據和GDP。

首先來關注房屋數據。

美國FHFA房價指數和美國S&P/CS20座大城市房價指數,兩者都將於周二(26日)公佈,而且目前市場均預期它們在本月和未來一段時間裡都將會保持在高位。

目前市場存在的一場巨大的爭議:一方是對房價有15年記憶的人,他們預計隨著經濟的放緩,房價會暴跌;而另一方是對房價有50年記憶的人,他們認為房價會繼續表現良好,因為通脹支持了實際資產的名義價格。

而我的記憶力非常好——2007-2009年崩盤期間,我已經參與在市場中,因此我記得那個時候的市場有多麼的特別——現在,我屬於是認為實際房價會下跌,但名義價格不會下跌的人。

當然,抵押貸款利率的上升會對看房流量和房屋銷售產生抑制作用,也就是說,在月供提高了40%以後,一些置業者肯定會因為價格過高而放棄購房。但是,重要的是,理性的置業者,仍然會買入房子,除非他們預期房價在很長一段時間裡的表現都會遜於通脹。這不難理解:

舉例來說,如果我能買到一種和通脹一起增長的產品,就像房價一樣,在很長一段時間裡,以高於通貨膨脹率的水平增長,那麼這就是一種勝利。

假設一個置業者的最高邊際稅率是37%,他買了一套50萬美元的房子,抵押貸款率是5%,首付是20%,那麼置業者就會實現收支平衡(此處不考慮房地產稅,也不考慮房子作為居住場所的價值),計算過程如下:

我們知道,房屋淨值上漲=稅後抵押貸款成本。

那麼,今天的房屋價值*預期通脹率=(1-稅率)*5%*融資金額,也就是,50萬*預期通脹率=(1-0.37)*(5%*40萬美元)。

因此,我們可以得到,50万美元*預期预期通胀= 12,600美元,這個公式的結果是,預期通脹率為2.52%。

通過以上的計算,我們可以看到,即使通脹水平下降到了美聯儲的目標水平,而房價僅僅只是和通脹率保持一致,置業者仍然可以在房屋所有權的投資部分保持投資平衡。

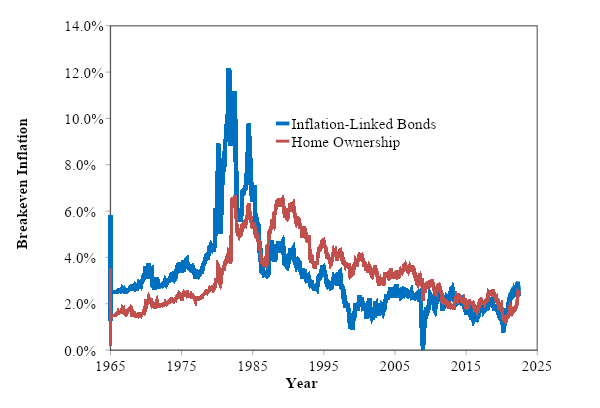

是的,這個生意已經沒有一年前那麼吸引人了,下面我們通過一張圖表來看這個問題,下圖顯示了通脹保值債券和房屋所有權利率情況(我們這裡使用的是最高稅率,並假設房屋的80%貸款,是使用十年期國債利率+2%融資的)。

我們從圖表中可以看到,目前時間段,房屋所有權利率和通脹保值債券利率維持在大致相同的水平,而且即使抵押貸款利率大幅提升,和房地產泡沫之前相比,仍然是一個不錯的押註。房地產泡沫的形成,主要是因為房價在一段時間內的上漲速度遠快於通脹。

從上週的數據我們可以看到:

成屋銷售進一步大幅下滑,年率僅為512萬套,低於預期的535萬套,也遠低於1月份的649萬套;

房價中位數繼續上漲,環比上漲了1.90%,同比上漲了13.3%。

這個數據後市可能會進一步減速。要知道,過去三個月,經季節調整後的現房銷售價格中值折合成年率增長了7.4%。而這恰巧和克利夫蘭聯儲(Cleveland Fed)同期的CPI中值上升速度完全相同。

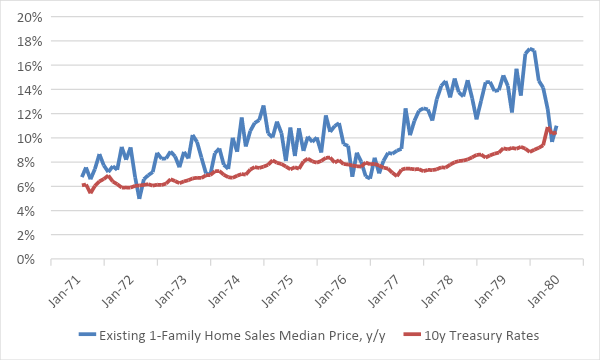

在我看來,如果通脹居高不下,房屋的名義價格是否一定會下降是不明朗的。事實上,歷史告訴我們,20世紀70年代,隨著利率的上升,房價並沒有下降,反而加速上升。而這也和通脹密切相關。

從現實的投資環境出發,投資者還需要考慮的是,通脹下滑後,房價會不會下降?這是很有可能的;但是,因為利率上升,名義房價就一定會下降嗎?這似乎不太可能。

除了房屋數據,週四將會公佈的美國第二季度的GDP數據也不容忽視。

美國二季度的GDP有可能會出現連續第二個季度下滑的情況,而如果真的出現了這樣的情況,所有的權威人士可能會像熱鍋上的螞蟻一樣慌亂,並且宣佈我們正式進入了衰退,

另一種情況可能是,GDP出現了小幅的增長,不過,專家們還是會嚴肅地宣稱,我們只是勉強躲過了一場衰退。

當然,可能投資者現在還感覺不到,但是我仍然堅信,我們將迎來一場衰退,因為我們所看到的利率和能源價格的上升,總是和隨後而來的衰退密切相關。不過我認為,以上兩種情況都不對,因為GDP並不是我們判斷經濟是否陷入衰退的唯一標準。

我並不關心數字的升降,不管二季度的GDP是什麼樣的,貨幣周轉率在二季度肯定是會出現大幅上升的——我們還沒有看到6月的M2數據,所以很難說M2的增速會是什麼樣子的,但是我預期增幅將會非常大。

因為速度變化量在數學上等於價格變化量加上實際增長變化量減去貨幣供應的變化量。GDP價格指數預計本季度會上升2%,而實際GDP可能會大致持平。因此,周轉率可能會上升2%左右,年化達到8%。

如果這種情況真的發生,那麼這將是1981年第一季度以來,最快的M2貨幣增速(除了2020年三季度,該季度在2020年二季度大幅下滑21%後,出現了一次技術反彈)。我們的模型預計到了這種增長,除非發生可怕的事情,否則我們可能已經看到了貨幣周轉率的最低點。

這一點非常重要,因為如果沒有一個穩步下滑的貨幣周轉率,那麼保持低通脹就需要將貨幣增長控制在上世紀90年代初以來從未出現過的水平。

不過,要注意的是,美聯儲並不關注貨幣的增長,如果出現了這種情況,恐怕也不是決策層有意而為之。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)