美指期貨全線反彈,原油重挫7%!黃金逼近5200美元,比特幣重返7萬美元大關

Investing.com - 隔夜美聯儲再次加息75個基點,並且後市仍將維持鷹派,以試圖遏制不斷飆升的通脹。這是美聯儲自1994年以來最大的一次加息。

美聯儲主席鮑威爾在利率決議後的新聞發佈會上表示,該行有可能在7月以類似的幅度加息。鮑威爾說道:「以今天的形勢來看,我們預計持續加息是適當的。在下一次會議上,加息50個基點或者繼續加息75個基點都是有可能的。」

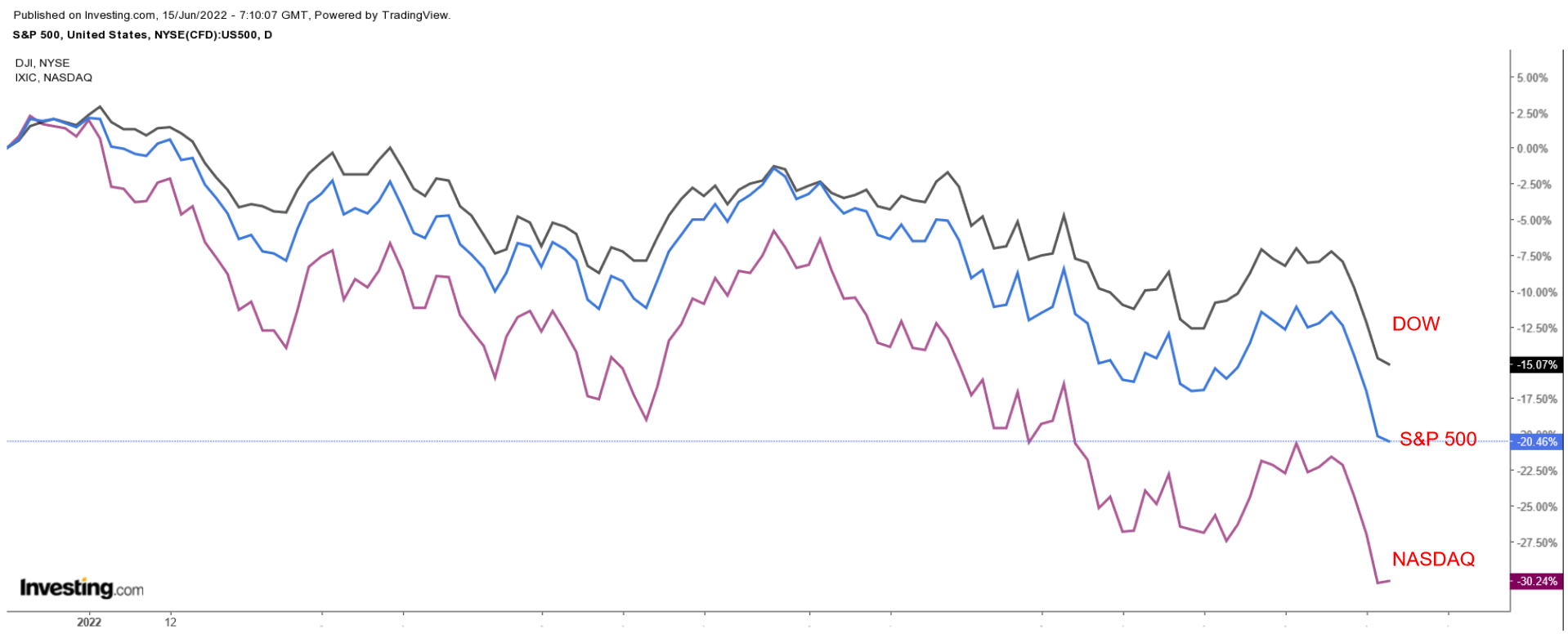

市場方面,美國標準普爾500指數較1月3日的創紀錄收盤點位已經下跌逾20%,超過了市場通常用來定義熊市的回調閾值。同時,以科技股為主的納斯達克綜合指數在今年早些時候已經陷入熊市,目前較2021年11月19日的創紀錄水準低了約33%,道瓊斯工業平均指數較公佈的高點低了約18%。

綜合以上的市場背景資訊,我們本文將來重點關注三只個股,它們的股價今年迄今為止都是上漲的,而隨著投資者準備迎接美聯儲激進加息和可能的經濟衰退,這三只個股接下來的幾周甚至幾個月時間裏,可能還會繼續跑贏大盤。

1、赫斯

今年迄今股價表現:上漲 62.2%

市值:362.8億美元

赫斯公司 (NYSE:HES)是美國的龍頭能源企業之一,核心業務涉及原油、天然氣和液體天然氣的勘探、生產和運輸。公司的主要資產主要位於北達科他州威利斯頓盆地(Williston Basin)的Bakken葉岩層,此外在墨西哥灣、利比亞、加拿大、南美和東南亞也有開展勘探和生產業務。

受益於石油和天然氣價格的飆升,這家總部位於紐約的公司今年股價表現突出,2022年以來已經累計上漲了62%左右,6月8日當日漲至131.43美元,這是自2008年5月以來的最高水準。該股週三收盤報117.16美元。按照目前的估值,這家能源公司的市值為362.8億美元左右。

儘管今年迄今為止的回報率已經非常高,但赫斯仍是對沖市場進一步動盪的最佳股票之一,因為公司有更高的股息,而且回購更多的股票,向投資者返還了更多現金。公司近期剛剛將季度派息提高了50%,達到每股0.375美元,這意味著其年化股息為1.50美元,收益率為1.23%。

不出意外,赫斯還將繼續受益於其出色的全球業務,同時利用強勁的能源價格趨勢和不斷改善的需求前景,公司未來利潤和銷售都將繼續增長。

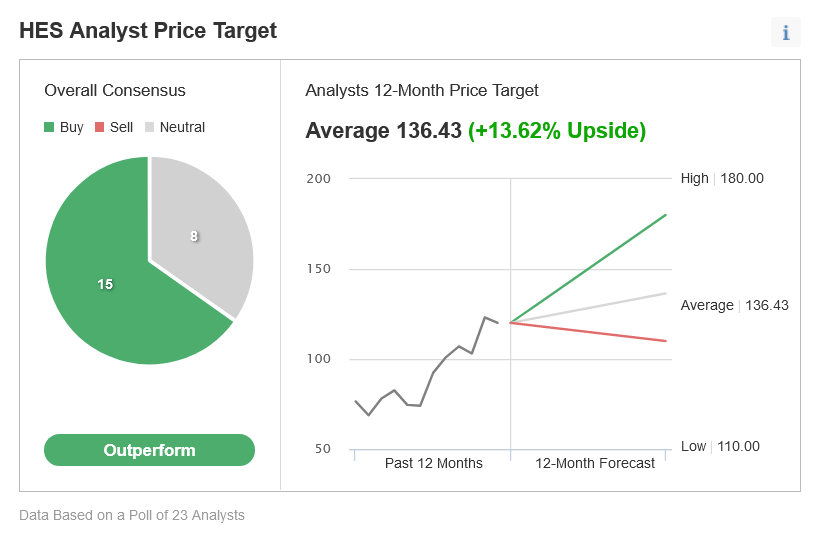

在Investing.com對23位分析師的調查中,15位分析師給予赫斯「買入」評級,另外還有8位分析師給予了「中性」評級,沒有「賣出」評級。另外,分析師們給予該股的12個月目標價距離當前股價還有14%左右的上漲潛力,為136.43美元。

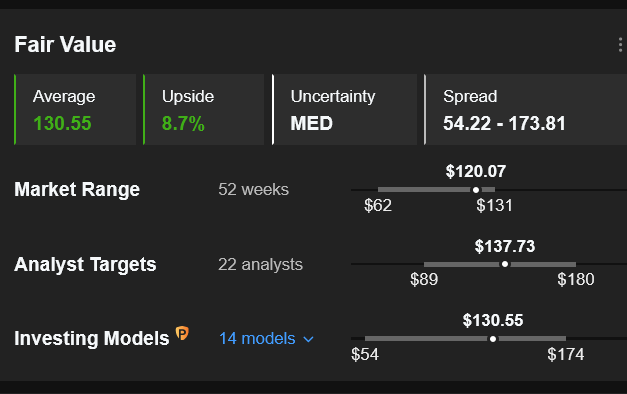

同時,根據InvestingPro+顯示,赫斯的平均公允價值為130.55美元,較當前市值潛在上漲8.7%。

2、家樂氏

今年迄今股價表現:上漲6.1%

市值:231億美元

全球食品製造巨頭家樂氏(NYSE:K),以生產零食,如餅乾、烤糕點和薯片,以及方便食品,包括穀物和冷凍華夫餅而聞名。公司旗下擁有一系列知名品牌,包括Frosted Flakes、Froot Loops、Rice Krispies、Pop-Tarts、Cheez-Its和Pringles等,公司還投資了冷凍食品品牌Eggo和晨星農場(Morningstar Farms)。

在經濟衰退預期下,市場不確定性增高,投資者近期正在湧入必須消費品等具有防禦能力的板塊,因此這家位於密歇根州的食品巨頭,接下來幾周或繼續走高。

今年迄今為止,家樂氏的股價上漲了6.1%,可比回報輕鬆超過了整體市場以及包裝食品領域的其他知名企業,如卡夫亨氏(KHC)、通用磨坊(GIS)、荷美爾食品(HRL)和CAG等公司。行情數據顯示,家樂氏上個月剛剛創下了2017年2月以來的最高值,以68.34美元收盤,市值達到231億美元。

家樂氏目前相對較低的估值,加上其向股東返還更多資本的努力,使得該股值得擔心市場波動的投資者來進一步關注。公司目前的P/E為15.2,和其他知名公司整體達到22.2P/E相比,仍有較大空間。

另外,這家食品巨頭也是優質的股息股,公司目前每季度派息0.58美元/股,這意味著年化股息為2.32美元,收益率為3.32%,是該行業中最高的股息之一。

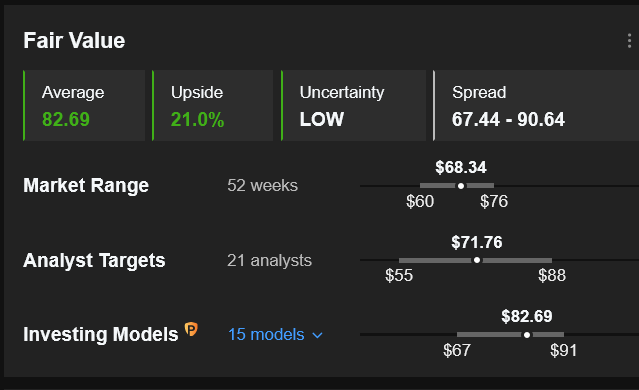

值得注意的是,根據InvestingPro上的多個估值模型,家樂氏目前的平均公允價值為82.69美元,較當前市值有21%的潛在漲幅。

3、AT&T

今年迄今股價表現:上漲 4.7%

市值:1392億美元

作為世界上最大的電信公司和美國領先的移動電話服務提供商,美國電話電報公司AT&T (NYSE:T)在過去的12個月裏一直致力於戰略轉型,以期回歸其電信巨頭的核心業務,剔除苦苦掙扎的媒體業務,以達到更精簡的組織和業務結構。

現在,在新的管理層領導下,AT&T正重新將其精力集中在美國無線和家庭寬頻市場,提供各種5G無線和光纖寬頻服務。AT&T去年分拆了DirecTV衛星電視業務,今年4月剝離了旗下的華納傳媒娛樂部門,並將其與Discovery合併,成立了一家新的上市公司華納兄弟Discovery(WBD)。

今年迄今為止,AT&T股價上漲了約5%,目前距離5月26日創下的21.53美元的近10個月高點不遠。按照目前的水準,這家電信巨頭的市值約為1392億美元。

儘管在媒體和電信投資組合改革後,公司削減了派息,但AT&T仍是標準普爾500指數中收益最高的10只股票之一。這家無線電話運營商目前的季度派息為每股0.2775美元,這意味著按5.67%的收益率計算,每股年化派息為1.11美元,是標準普爾500指數1.55%隱含收益率的三倍多。

此外,AT&T的市盈率為8.2倍,與Verizon(VZ)和T-Mobile US(TMUS)等其他著名電信公司相比,該公司的股價較低,而後兩者的市盈率分別為9.7和55.7。

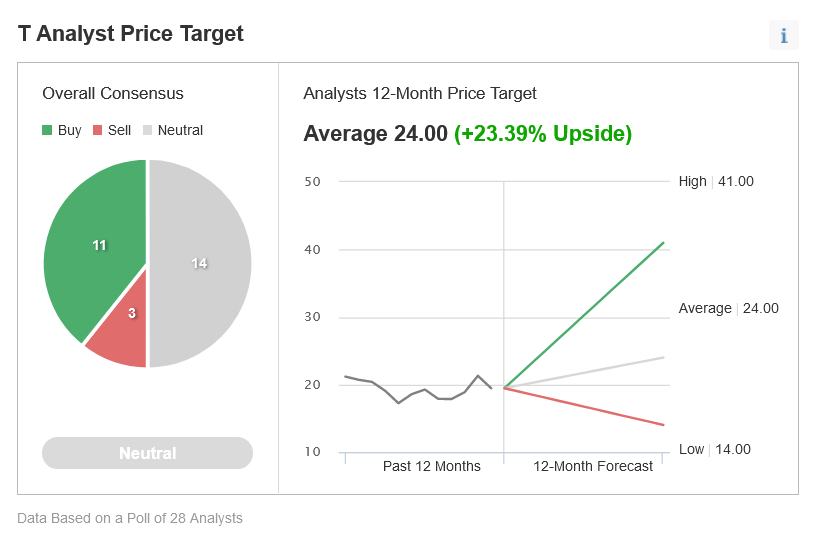

事實上,在接受Investing.com調查的28位分析師中,有11位給予AT&T的股票「買入」評級,14位給予「持有」評級,另外還有3家給出了「賣出」的建議。分析師現在給出的平均目標價約為24.00美元,意味著未來12個月有望較當前水準上漲約23%。

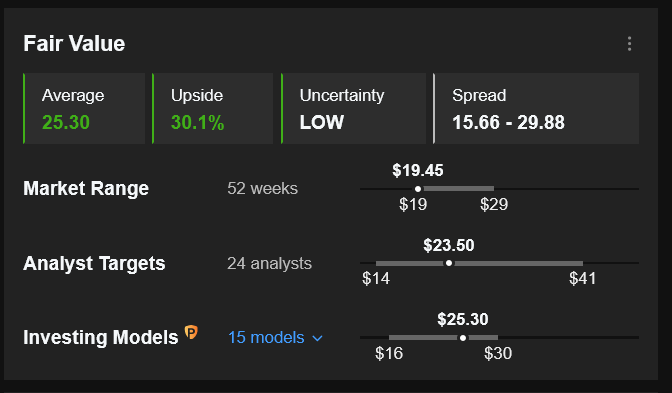

與此類似,InvestingPro+的量化模型顯示,未來12個月AT&T將較當前水準上漲約30%,使其股價接近25.30美元的公允價值。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀

"恐怖數據"美國5月零售意外大幅疲軟,高通脹下零售業不堪重負

(翻譯:李善文)