股市暴跌54%、滯脹來襲?美聯儲模擬AI泡沫破裂極端情景

Investing.com - 華爾街2022年的第一季度財報季本周正式拉開帷幕,摩根大通、達美航空等知名美股週三已經陸續公佈財報,花旗集團 (NYSE:C)、聯合保健集團 (NYSE:UNH)等也將於週四公佈財報。

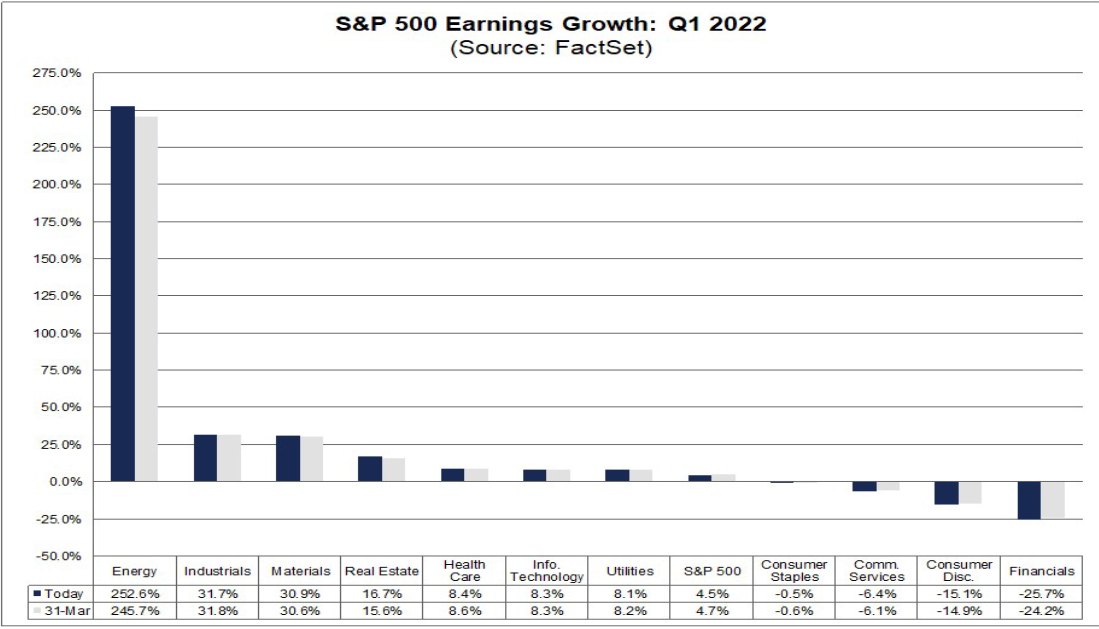

FactSet的數據顯示,分析師目前普遍預計標普500指數的成分股公司一季度收益較去年同期將會增長4.5%,因在持續的宏觀經濟逆風中,去年此時的基數較低。不過,由於成本上升、供應鏈中斷和勞動力缺失等問題持續存在,2022年一季度該指數成分股恐怕會收出2020年四季度以來的最低同比收益增長率。

分行業來看,11個行業中有7個行業預期盈利將會增長,能源、工業和材料類股將領漲。另一方面,預計有四個行業的盈利或同比下滑,其中金融類股、非必需消費品類股可能領跌。

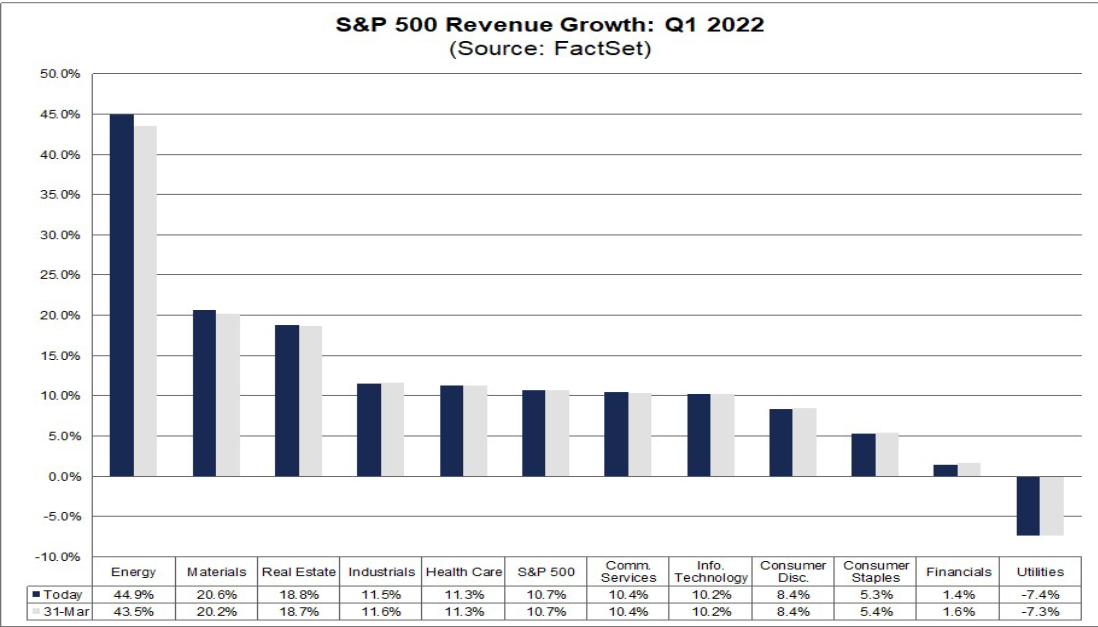

與此同時,從收益來看,市場預期較為樂觀,預計整體營收增長將會較去年同期增長10.7%,如果結果屬實,這將是該指數成分股連續第五個季度營收增幅超過10%。但是,這仍然是2020年四季度以來,該指數報告的最低營收增長率。其中,在11個行業中,預計有10個行業的收入將出現同比增長,主要是能源、材料和房地產。

本文,我們將來關注2個財務業績預計同比將有大幅改善的行業,和1個預計收益會出現大幅下滑的行業,投資者需要避免踩坑。

1、能源板塊:飆升的石油和天然氣價格有望提振業績

預計Q1每股收益同比增長:252.6%

預計Q1收入同比增長:44.9%

據FactSet的數據顯示,一年前,能源行業因和疫情相關的關閉而受到沉重打擊,而本季度,該行業或將是所有11個行業中公佈最大的同比收益增長的行業,預計第一季度每股收益大幅飆升252.6%。

在收入方面,今年一季度WTI原油期貨的平均價格為每桶95.10美元,比2021年第一季度的平均價格58.14美元高出63%。因此,根據FactSet的數據,能源行業的收入同比增幅預計將達到44.9%,為所有11個行業中最高。

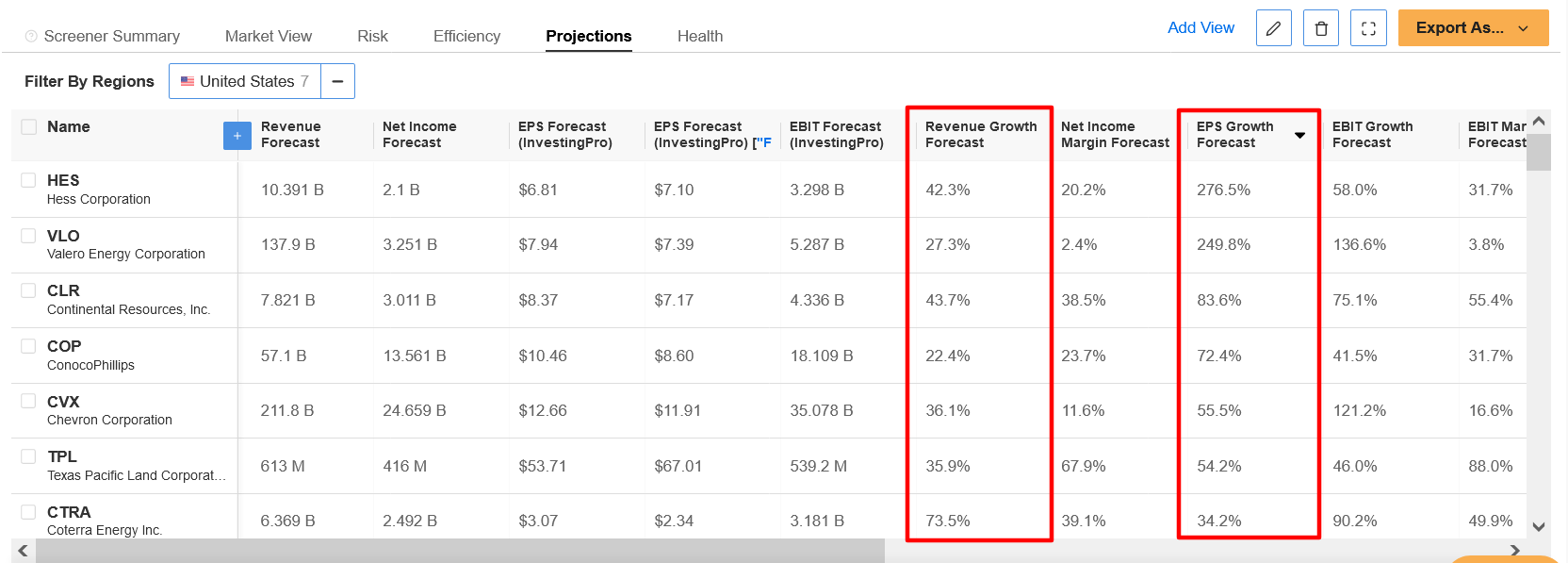

公司方面,埃克森美孚、雪佛龍、康菲石油有望成為此次行業利潤飆升的最大貢獻者,這三家能源巨頭都預計會有兩位數的利潤和銷售增長。同時,還有兩家石油公司的業績有望大幅改善,其中,西方石油預計每股收益為1.75美元,去年為每股虧損0.15美元,馬拉松石油預計每股收益也將同比飆漲700%。而根據InvestingPro的數據顯示,包括HES、VLO、CLR和CTRA等公司也有望實現強勁的利潤和銷售增長。

在行業指數方面,可以關注Energy Select Sector SPDR®Fund (XLE),這只基金追蹤標普500指數中美國能源公司的市值加權指數,今年迄今為止,XLE已經累計上漲了41.3%,以巨大的優勢成為2022年表現最好的板塊指數基金。相比之下,標準普爾500指數同期下跌了7.7%。

XLE中除了埃克森美孚、雪佛龍、康菲石油外,還持有斯倫貝謝有限公司 (NYSE:SLB)、依歐格資源 (NYSE:EOG)、Pioneer Natural Resources Co (NYSE:PXD)、威廉姆斯公司 (NYSE:WMB)、代文能源公司 (NYSE:DVN)等。

2、材料板塊:金屬價格上漲將推動行業利潤、銷售增長

預計Q1每股收益同比增長:30.9%

預計Q1收入同比增長:20.6%

材料行業是一個較大的概念,其中包括了金屬和採礦、化工、建築材料、容器和包裝等行業的公司。FactSet的數據顯示,第一季度該行業料將公佈11個行業中第三高的同比收益增幅,市場預計該行業每股收益將較上年同期增長約31%。

同時,金、銅、鎳、鉑、鈀和鋁等金屬的價格走強對該行業起到了推動作用,預計該行業將錄得第二大同比收入增幅,銷售額預計將增長近21%。

在材料行業的四個子行業中,有三個預計一季度的收入和每股收益將實現兩位數的增長,其中,金屬礦業板塊的利潤和銷售額料將分別較去年同期增長69%和35%。

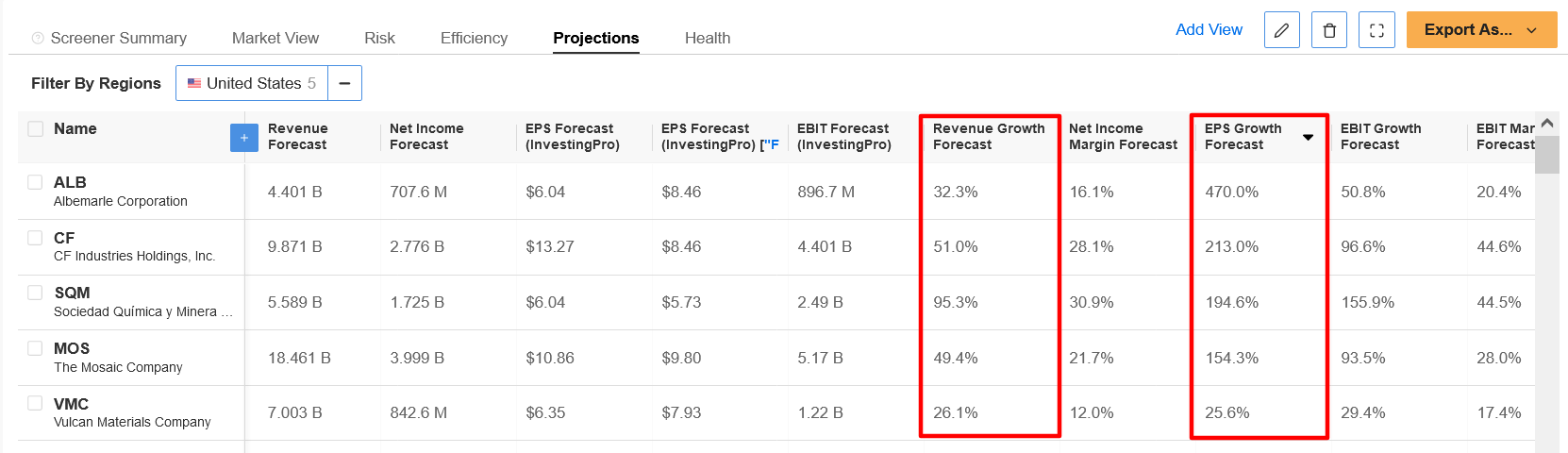

根據InvestingPro的數據顯示,該板塊中有幾家公司值得關注,因為他們有潛力發佈令人印象深刻的業績數據。第一家是特種化學品製造商ALB、該公司的收益預計同比將增長470%,第二家是CF,預計一季度每股收益料為4.26美元,較去年同期的0.67美元有大幅改善。此外,Mosaic Co (NYSE:MOS)、火神材料 (NYSE:VMC)這兩家公司也值得關注,因為他們的業務在當前的通脹環境下,實現了蓬勃的發展。

相比較之下,追蹤標普500指數中美國基礎材料公司市值加權指數的Materials Select Sector SPDR® Fund (NYSE:XLB),今年以來累計下跌了2.8%。

XLB的十大持股包括Linde PLC (NYSE:LIN)、自由港麥克莫蘭銅金公司 (NYSE:FCX)、Newmont Goldcorp Corp (NYSE:NEM)、Sherwin-Williams Co (NYSE:SHW)、空氣化工產品有限公司 (NYSE:APD)、藝康公司 (NYSE:ECL)、Dow Inc (NYSE:DOW)、Corteva Inc (NYSE:CTVA)、Nucor Corp (NYSE:NUE)、Dupont De Nemours Inc (NYSE:DD)。

3、金融股:預計銀行股將領跌

預計Q1每股收益同比下滑:25.7%

預計Q1收入同比增長:1.4%

根據FactSet的數據顯示,預計金融類股將成為本季度盈利下滑幅度最大的板塊,其每股收益料將較上年同期下降25.7%。同時,該板塊預計還將公佈第二大同比收入增幅,僅為1.4%。

隨著貸款損失撥備的增加、股票交易的放緩以及並購活動的減少,金融行業所有五個子行業的利潤預計都將下降10%以上,包括銀行(-36%)、消費金融(-26%)、資本市場(-19%)和保險(-10%)等。

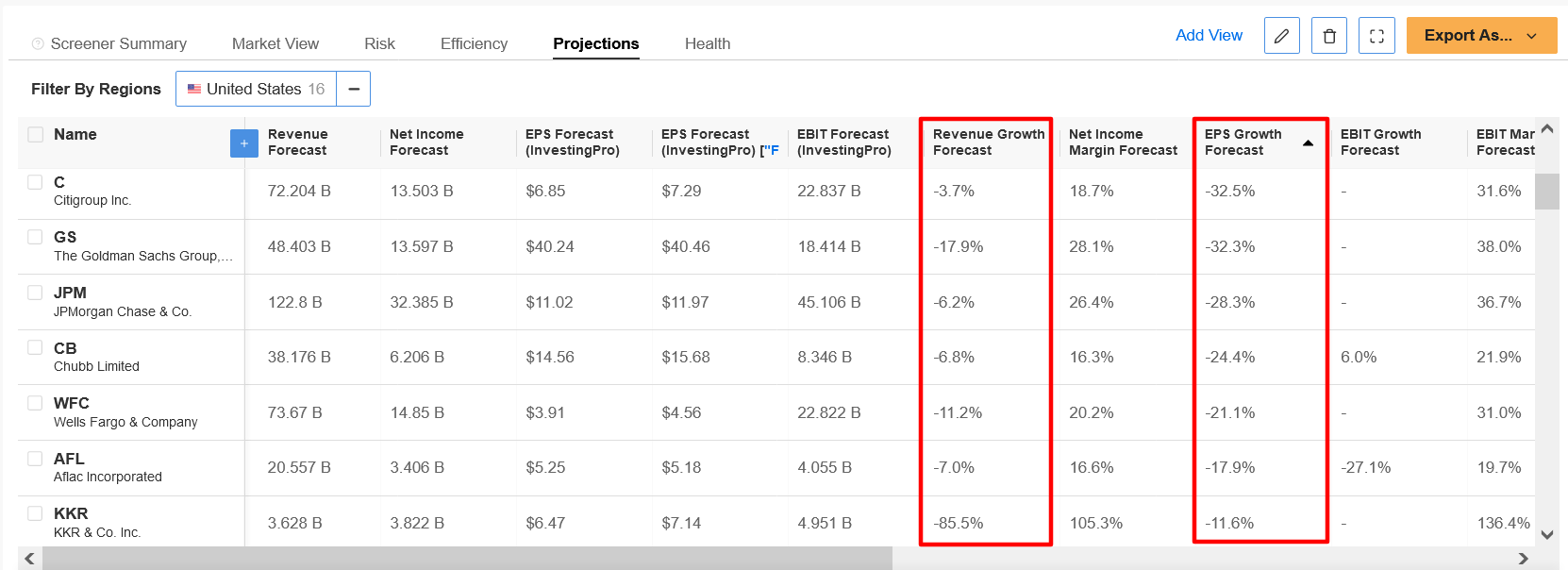

在公司層面,花旗、高盛、摩根大通和富國銀行預計是該行業中利潤同比下降最大的銀行,這四家銀行巨頭預計都將公佈利潤和銷售增長下降。

根據InvestingPro的數據顯示,板塊中,保德信金融公司 (NYSE:PRU)、Allstate Corp (NYSE:ALL)也預計將會公佈疲弱的一季度財務業績。前者預計每股收益為2.73美元,較去年同期的4.11美元下滑33.5%左右,後者則預計每股收益料下滑54%。

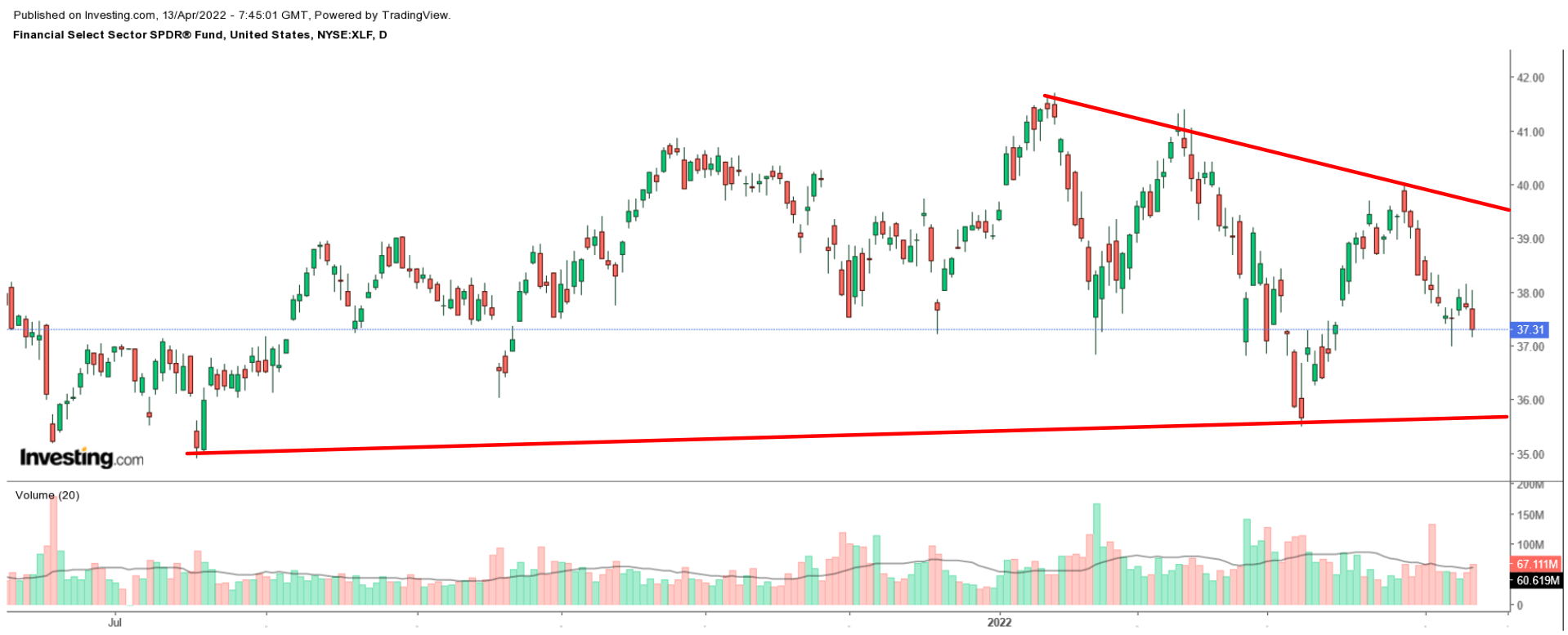

在基金方面,Financial Select Sector SPDR® Fund (NYSE:XLF)追蹤的是標普500指數中金融類股的市值加權指數,該指數基金自年初以來下跌了4.5%左右。

XLF的十大持股包括Berkshire Hathaway Inc Class A (NYSE:BRKa)、摩根大通銀行公司 (NYSE:JPM)、Bank of America Corp (NYSE:BAC)、富國銀行 (NYSE:WFC)、摩根士丹利 (NYSE:MS)、Charles Schwab Corp (NYSE:SCHW)、美國運通公司 (NYSE:AXP)、花旗集團 (NYSE:C)、高盛集團 (NYSE:GS)和黑石公司 (NYSE:BLK)。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀

烏雲飄來!摩根大通CEO戴蒙:經濟衰退風險正上升 這兩大因素是“罪魁禍首”

普京首次公開承認能源出口“遇到苦難” 遭西方制裁後將“曲線救國” 尋求替代市場

(翻譯:李善文)