美股開市前,道指期貨跌逾200點!原油大升約6%,比特幣、美元齊升

- 伯克希爾哈撒韋今年以來股價已經累計上漲了18%;

- 四季度公司股票回購總額為69億美元;

- 長期投資者可以考慮當前水準關注該股。

Investing.com - “股神”巴菲特旗下公司伯克希爾·哈撒韋公司 (NYSE:BRKb)的股東們今年受益頗豐,他們的投資價值在過去52周時間裏上漲了33%,今年迄今為止也上漲了18%。3月29日,伯克希爾哈撒韋的股價突破362美元,創下了歷史新高,其52周股價區間為261.91 - 362.10美元,市值在7,798億美元左右。

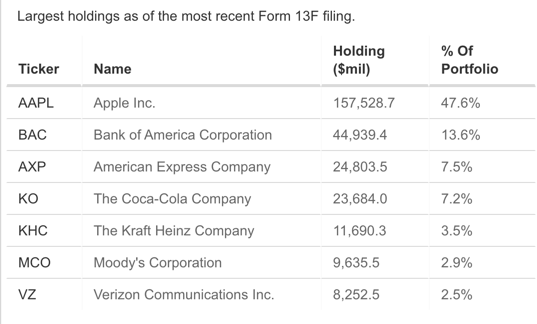

關注伯克希爾的持倉情況

相比之下,伯克希爾投資組合中的蘋果公司股價今年卻下跌了4.2%,雖然過去一年中仍然上漲了27.9%。如果投資者想要進一步查詢伯克希爾的投資組合,可以研究公司每個季度向SEC提交的F10檔,也可以通過InvestingPro來查詢該公司的詳細持股情況。

根據上面這張表單,可以看到,公司除了持有蘋果以外,還持有美國銀行、美國運通和可口可樂等公司。而且,還可以看到,目前在公司的持倉中,還有一些當前股價低於市場預期目標價的個股,包括STNE、通用汽車、RH、UPS等,這些公司後市仍有更大的上漲潛力。

關注伯克希爾近期的財務指標

伯克希爾在2月26日公佈了其2021年四季度的財務數據,該季度公司的收入高達72.9億美元,同比增長約45%。2021年全年,公司的營業利潤達到了274.5億美元,比2020年的近220億美元增長了25%以上。

巴菲特表示,很多人認為伯克希爾是一個龐大而且不同尋常的金融資產集合體,事實上,公司擁有的都是美國的“基礎設施”產業,“我們的資產負債表中,所投資的公司擁有財產、廠房和設備的,比美國其他公司擁有和經營的,都多得多。這本不是我們的目標,但是確實既定事實。”

與此同時,投資者還欣喜地發現,公司董事會花費69億美元來回購公司股票,2021年全年,公司的股票回購已經達到了270億美元。

從公司發佈財報以來,該股的累計漲幅已經超過10%。

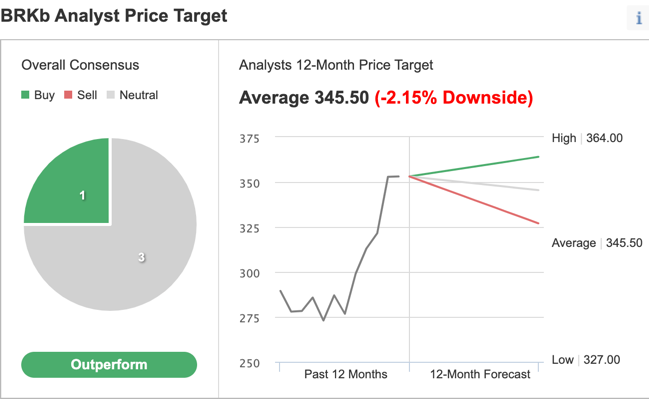

關注伯克希爾的投資前景

根據英為財情Investing.com調查的分析師觀點來看,伯克希爾的共識評級為“跑贏大盤”,不過,12個月目標價平均值只有345.50美元,較當前股價水準稍低。12個月目標價範圍是327-364美元。

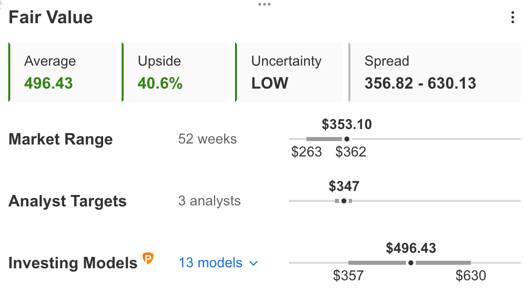

另外,還需要關注的是,InvestingPro的估值模型則給出了496.43美元的公允價值,也就是說,距離當前價格尚有40%左右的漲幅。

與此同時,InvestingPro還通過100多個因素將伯克希爾的財務狀況和金融行業的同行進行橫向對比。例如,在現金流方面,總分5分,公司獲得了3分的成績;利潤健康獲得4分等。

此外,根據計算,伯克希爾股票目前的P/E、P/B、P/S比率分別為8.7倍、1.5倍、2.8倍。而該行業的這些指標分別為8.2倍、1.0倍和2.6倍。

我們預計伯克希爾的股票在未來幾周內將在340-360美元區間交易,此後可能會迎來新一輪漲勢。

如何投資伯克希爾的股票?

不擔心短期波動,且看好伯克希爾哈撒韋公司的投資者,現在可以來直接買入該股。根據估值模型,該股的目標價格為496.43美元。

此外,投資者也可以通過購買持有伯克希爾股票的ETF來參與該股的增長,例如:

Financial Select Sector SPDR® Fund (XLF)

Davis Select US Equity (DUSA)

iShares US Financials ETF (IYF)

Absolute Core Strategy (ABEQ)

Invesco S&P 500® Momentum ETF (SPMO)

Blackrock Future US Themes ETF (BTHM)

最後,有經驗的投資者還可以使用牛市看漲期權價差(bull call spread) 策略。注意!該策略不適合缺乏經驗的散戶投資者。

我們來看看這個策略應該如何實行,本文將按照寫作時的價格來分析(353.10美元/股):

首先,採用牛市看漲期權價差(bull call spread) 策略的投資者,需要買一個履約價較低的看漲期權,同時再賣出一個履約價較高的看漲期權,兩個期權的到期日相同。而這位交易員需要看漲伯克希爾的公司股票價格。而在這個策略中,交易員的潛在利潤和損失,都是有限的。

本文的牛市看漲期權價差策略將以16.25美元的價格買入9月13日到期,行權價為360美元的看漲期權,同時以12.10美元價格持有370美元行權價的看漲期權。

這兩份期權的價差約為4.15美元,也就是說每份合約的價格是415美元,這是該策略的最大損失風險——如果交易員持倉至到期日時,伯克希爾的價格都低於牛市看漲期權的行權價格(360美元),那麼交易員會失去這筆資金。

而在潛在收益方面,兩個價差期權減去支付的費用,結果乘以100,也就是:(10美元—4.15美元)x 100 = 585美元。如果伯克希爾的股價在到期日達到或高於另一份牛市看漲期權的行權價格(370美元),那麼交易者將獲得這份收益。

總 結

過去12個月,伯克希爾哈撒韋的表現令人印象深刻。而且,儘管未來幾周可能出現波動,我們預計該股在未來幾個季度可能會表現良好。因此,價值投資者可以在眼下的點位來關注該股。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀

(翻譯:李善文)