2022年一季度,二手電筒商利好政策疊加。先有1月多個部門聯合發文,兩次提到支援二手交易發展;後有3月份,人大代表雷軍建議打通二手商品流通環節,推廣回收利用;這些新聞都讓二手電筒商獲得不小的關注。

美東時間3月10日美股盤前,ATRenew Inc DRC (NYSE:RERE)又名萬物新生(愛回收) 發佈截至2021年12月31日的第四季度和全年財報。資料顯示,愛回收實現季度non-GAAP經營盈利,這或許為當前二手電筒商行業高速發展做出一些驗證。

在當前二手電筒商梯隊化明顯的情況下,無論上市或定位垂直與否,平臺們的競爭或許要進入新階段。

二手市場烈火烹油,但規範回收滲透不足

去年以來,萬物新生的上市,轉轉、胖虎、妃魚等二手電筒商平臺的融資,都在向外界顯示這條賽道的火熱。

從二手3C行業來看,市場規模正在迅速擴大。CIC(灼識諮詢)資料顯示:2020 年中國二手消費電子交易量達1.886億台次,未來五年將保持23.7%的年複合增長率,至2025年有望達到5.458億台次。

2020年中國二手消費電子總成交GMV達2522億元,未來五年將保持30.8%的年複合增長率,至2025年有望接近萬億市場。

從財報來看,萬物新生的GMV和營收增長也是市場的縮影。2021年第四季度,萬物新生實現總收入24.4億元,同比增長48.2%,平臺總GMV 101億元,同比增長50.7%。而按全年來看,2021年萬物新生總收入和GMV的同比增速分別為60.1%、65.8%。

兩大指標增速均超越了二手電筒商市場總體增速,或許與萬物新生專注于電子3C產品的二手交易有關。目前,電子產品存量的大幅增加,加上這一類產品的相較其他二手品類更加標準化,使其二手交易的活躍程度在整體二手市場中尤為突出。

但值得關注的是,儘管這個細分市場的增長更顯著,其依然存在回收滲透率不足的問題。

剛剛過去的“兩會”上,全國人大代表、小米集團董事長雷軍就指出了當前廢舊電子產品流通存在明顯問題,比如迴圈利用體系尚未完善、回收產業個體商占比過高等等。

同時據《中國廢棄電器電子產品回收處理及綜合利用行業白皮書2020》顯示,我國每年電子廢舊物處理量已達到8000萬台左右。但我國規範回收率不足20%,而歐洲地區已達到42.5%。冰凍三尺非一日之寒,要努力縮減差距,頂層設計已經在行動。

今年1月,由國家發改委牽頭國家主要部門,《關於加快廢舊物資迴圈利用體系建設的指導意見》和《促進綠色消費實施方案》近乎同期出爐,一定程度上是對去年《“十四五”迴圈經濟發展規劃》的承接。

他們同時提到了關於二手經濟發展的諸多方面,主要集中在積極推行“互聯網+回收”模式,加強廢舊家電、消費電子等耐用消費品回收處理,鼓勵二手檢測中心、協力廠商評測實驗室等配套發展,分品類完善二手商品鑒定、評估、分級等標準體系等痛點。

從鼓勵二手檢測中心、完善標準體系的隻言片語中,當前二手交易行業發力的重點方向越來越明確。

自動化質檢助力降本增效,技術能力或放大馬太效應

全球知名的研究諮詢公司Gartner2020年、2021年、2022年連續三年的頂級戰略技術趨勢報告中提到,越來越多的手動流程正在被規則驅動的智慧系統取代。越來越多的企業開始採用超級自動化(HyperAutomation)技術來實現業務的自動化。

二手電筒商或許對此需求更加迫切。國泰君安去年在研報中明確提出,市場參與企業要想在二手消費電子產品市場上取得成功,必須確保穩定的貨源和強大的規模化質檢處理能力。規模化最大的助力就是用機器技術完成大量重複勞動,以此加速周轉。

萬物新生財報披露,四季度non-GAAP履約利潤率同比2020年四季度的13.2%提升至14.6%,全年毛利率從2020年的25.7%提升至2021年的26.3%,原因之一或許就是技術水準和服務能力提升。

換句話說,由於二手交易需要對海量非標產品進行定級評價,標準越細化、質檢能力越強,中途需要付出的運營周轉成本就會越低。而二手電筒子產品精密制造物的屬性,為玩家們構建自己的流通體系提供了便利。

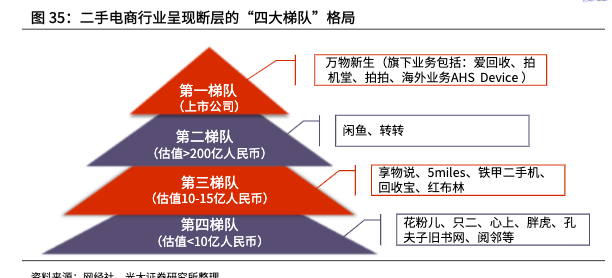

然而,並非所有二手電筒商行業玩家都有這個優勢。光大證券按網經社資料整理,提出了二手電筒商的四大梯隊,以上市和估值作為劃分依據。玩家自動化水準和規模化質檢能力的參差不齊,這導致各方無論是研發投入能力還是質檢建設能力上,差距都逐漸拉大。

從這個梯隊來看,萬物新生已經上市,在二級市場融資的支持下有著充足的資金儲備,相對于供應鏈建設需要的長期投入,機構直言,中小型玩家“要先把生存的問題解決掉,再考慮擴張和發展的問題。

萬物新生財報提到,其自主研發的自動化質檢流水線Matrix 2.0實現了自動化設備操作人員減少 85%,人工輔助成本降低83%,質檢成本下降20%。與之相對的,缺乏自動化能力積累的中尾部玩家,一邊需要投入建設,一邊無法免除既有人力和質檢成本。技術壁壘正在放大馬太效應,這或許是平臺最終決勝的關鍵之一。

在此之前,二手電筒商正在從另一個角度詮釋,“互聯網+回收”的模式正發生一些變化。

左手線下+右手供應鏈,回收這門生意的思維要變了?

艾媒諮詢CEO張毅在《華夏時報》的採訪中表示:“線上流量太貴,線下是非常好的流量入口。相比線上,線下的引流、品宣和交易具有可計畫的優勢。但如果管理不善,確實也會給企業帶來風險和成本隱患。”

這體現出二手電筒商行業獨特的流量評價體系,線上流量太貴,卻又不能直觀展現平臺的可靠性,打消用戶疑慮,線下反而成為了不錯的流量入口。《關於加快廢舊物資迴圈利用體系建設的指導意見》也指出,支援線下實體二手市場規範建設和運營,有條件的地區可建設集中規範的手機等二手商品交易市場和交易專區。

財報顯示,截至2021年末,萬物新生全國門店覆蓋城市達214個,門店總數達1308家。“互聯網+回收”正明顯走向線上線下兩手抓,這有別于傳統移動互聯網對管道的純線上化改造。但重資產意味著花錢,二手電筒商需要在挑戰中構建護城河。

2021年四季度,萬物新生發佈了“一體化城市模型”戰略,通過以城市為經營單元實現業務拉通,填補部分市場的空缺,擴充總體的交付能力,同時實現更快的對本地市場的服務滲透。其優勢在於平衡城市細分市場差異帶來的二手市場差異。

易觀流通行業高級分析師曾穎在《華夏時報》採訪中提到:“二手商品在下沉市場主要是流入,平臺需要保證有更多能滿足下沉市場使用者需要的的二手商品供給,而這部分商品大多可以從一二線城市用戶閒置品中流出。”高低線市場的差異來自消費者消費水準和觀念的不同。

壓力則來自建設週期的投入和管理,一方面是線下成本,另一方面是城市化管理極度考驗微觀認識和宏觀感知能力。萬物新生短期目標是2022年在50個城市重點推行“一體化城市模型”——目前已經在22個城市鋪開,其中重點運營的瀋陽、南昌、合肥等12個城市,B2B 的GMV同比增速超過100%。

艾媒諮詢的一項統計顯示,2021年依然有37.8%的線民不信任二手電筒商平臺,33.3%的用戶沒有接觸過相應的APP。站在未來的角度看,採取線上線下融合的新零售模式,是較好的選擇。

而這種思維的轉變更顯示出,行業已經從傳統互聯網競爭的求量,轉向對效率增長方式的深入思考。從比拼融資,到對C2C和C2B2C模式的討論,到信任和資訊不對稱的消除,二手電筒商始終處於一種自我反省和調整的狀態中。但從萬物新生這些頭部玩家的動作來看,迷霧已經散去,道路已經驗證,此後的發展將更清晰。

就像投資大師芒格說的:“一個問題,徹底想明白了,就解決了一半。”