近年來,港、A兩市的表現一度疲軟,資金的風險偏好也隨之降低,確定性較高的高股息方向成為大量資金抱團的地方,這也使得高股息板塊出現顯著上漲。

不過,在美聯儲降息以及一系列重磅利好政策的刺激下,港股市場在9月19日至10月7日期間迎來了一波狂飙猛漲,此後市場雖然出現回調,但資金的風險偏好較之以前已經有所提升。同時,近期的降息降準預計也會對銀行股產生影響。

在這種情況下,銀行股及高股息方向是否仍值得看好?

市場轉強後,銀行股表現依然亮眼

銀行股是高股息方向的代表板塊之一。

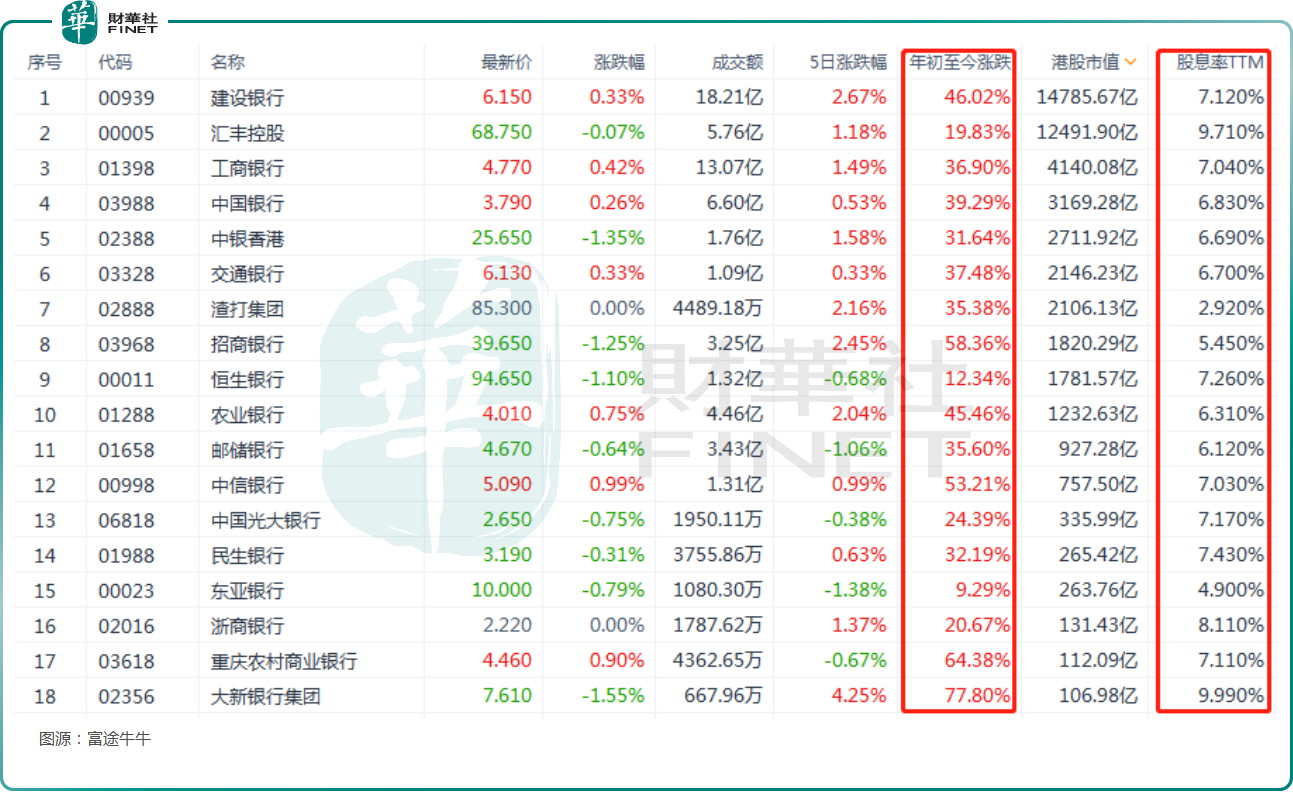

數據顯示,年初至今恒生指數累漲20.19%。而在銀行板塊,大多數在港上市的銀行股錄得上漲,超過半數的銀行股跑赢恒生指數。其中,大新金融(00440.HK)累漲95.68%,位列第一;大新銀行集團也飙漲了77.80%,重慶銀行、招商銀行(03968.HK)、中信銀行(00998.HK)也都漲逾50%,中國光大銀行、晉商銀行、東亞銀行、中銀香港等銀行股也實現上漲;僅有貴州銀行、渤海銀行等少數銀行股遭遇下跌。

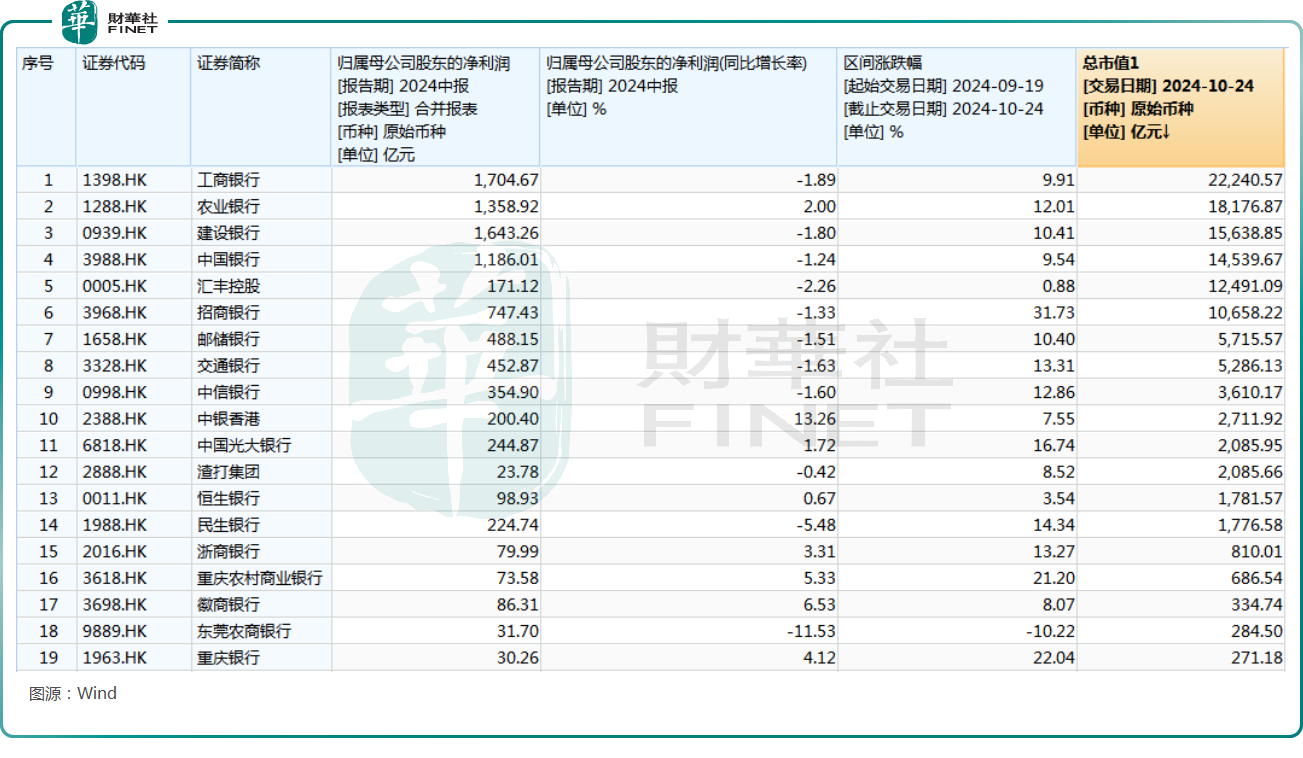

再來看看自9月19日市場明顯轉強以來的股價表現,期間恒生指數累漲16.02%。

Wind數據顯示,9月19日至10月24日期間,絕大部分銀行股依然表現強勢。其中,盛京銀行、鄭州銀行、青島銀行等10只銀行股跑赢恒生指數,工商銀行(01398.HK)、農業銀行、渣打集團(02888.HK)、民生銀行等個股也大多迎來上漲;遭遇下跌的僅有泸州銀行、東莞農商銀行、九江銀行等極少數銀行股。

總體而言,市場轉強後一些銀行股的走勢的確受到了一些影響,但從年初至今的表現來看,銀行股的整體表現依舊強勁。

高股息仍是主線之一,銀行板塊獲青睐

展望後市,銀行股及高股息方向是否仍值得關注?

國泰君安證券近日在研報中稱,海外全球央行寬松周期,國内積極釋放政策信號、後續增量政策值得期待,港股分子分母端預期均迎改善,仍具向上空間。回調後港股已再度進入配置區間,分母端流動性寬松疊加市場情緒的底線區間擡升確認,看好景氣回升的利率敏感型品種有望共振、彈性較大。

行業配置方面:1)持續推薦EPS改善支持的港股互聯網龍頭;2)受政策支持、景氣見底回升或具韌性的利率敏感型品種,包括醫藥/電子/汽車及部分平價消費;3)高分紅仍是中長期主線,優選分子穩定性與基本面改善品種,同時兼顧央國企並購重組機會,建議關注金融/材料/電信/能源/地產。

銀河證券日前也表示,經歷近期大幅上漲行情後,港股市場出現短期波動。但在美聯儲降息周期與國内政策提振下,科技板塊依然具備較高投資機會,特别是分母端和分子端雙重改善預期的細分行業有望更多受益,具體包括互聯網頭部、消費電子等板塊。

同時,由於地緣因素與美國大選擾動持續,國内經濟仍處於新舊動能切換的轉型期,在AH股溢價下,港股高股息策略仍具備吸引力,重點關注港股央企。看好兼具高股息優勢與利好政策較多的金融板塊。

中信建投的研究人員也認為,降息如期落地,降幅處於預期「頂格」,穩經濟政策持續加碼。根據測算,本次降息對上市銀行2025年淨息差影響7bps,綜合考慮近期一系列的資負兩端利率調整,合計影響銀行2025年息差約10bps。但若考慮歷史存款利率下調的累計利好釋放,影響2025年息差約4bps。對銀行淨息差影響整體可控。息差壓力下,銀行基本面在2025年將繼續築底,期待政策轉向後能帶動經濟更快復蘇,推動銀行板塊估值修復。

中信證券則在研報中指出,銀行股的價值提升,來自於投資者重新搭建人民幣大類資產投資框架下的邏輯演繹:低波穩健產品,對於權益價值的保護,是這一框架下資金的現實選擇。淨資產的穩定預期,是銀行股被納入低波穩健產品的關鍵。政策助力帶來的實體風險緩釋,尤其是城投和地產部門信用風險的緩釋,是銀行淨資產穩定的堅實基礎;當然,堅實基礎的代價,是息差下行和融資攤薄。代價並不是主要矛盾,是解決主要矛盾的成本,而且成本似乎並不高,決定估值方向的是主要矛盾的解決。

中信證券認為,需要重新評估銀行股的投資價值,收獲政策紅利成果。在普漲過程中,選擇確定性高(風險小)、空間高(估值空間)、可持續(兼顧貝塔和阿爾法)的個股品種。個股方面,推薦兩條主線:1,紅利邏輯仍有空間,高分紅、高資本的大行更具配置價值;2,增長邏輯開始演繹,具備持續阿爾法的公司更有估值提升空間。

結語

結合機構的觀點來看,銀行股及高股息方向仍然是後市值得期待的品種。需要指出的是,郵儲銀行、工商銀行、匯豐控股、招商銀行等多只銀行股此前就曾憑借卓越的實力入選了「港股100強」榜單。

而由港股100強研究中心主辦,財華社、富途安逸協辦,香港大公文匯財經公關集團等媒體機構支持的2024香港上市公司發展高峰論壇暨第十一屆「港股100強」頒獎典禮,將於2024年11月11日下午在香港會展中心隆重舉行。

此次又有哪些銀行股能成功入選新一屆榜單值得關注。