智通財經APP獲悉,近期市場對於2025年HBM可能供過於求的擔憂加劇,而據TrendForce集邦諮詢資深研究副總吳雅婷表示,由於明年廠商能否如期大量轉進HBM3e仍是未知數,加上量產HBM3e 12hi的學習曲線長,目前尚難判定是否會出現產能過剩局面。

根據TrendForce集邦諮詢最新調查,Samsung(三星)、SK hynix(SK海力士)與Micron(美光)已分別於2024年上半年和第三季提交首批HBM3e 12hi樣品,目前處於持續驗證階段。其中SK hynix與Micron進度較快,有望於今年底完成驗證。

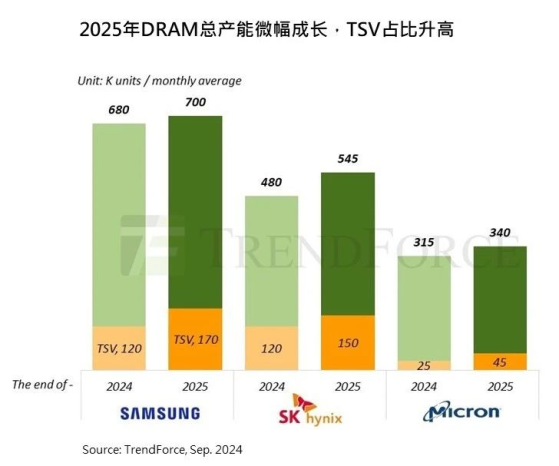

市場傳出因部分DRAM供應商積極增加硅穿孔(Through-Silicon Via, TSV)製程產能,將造成2025年出現供過於求與價格下滑的可能。根據兩家韓國DRAM廠商目前的TSV產能提升計劃,Samsung將從2024年底的單月120K至2025年底增加爲單月170K,提升幅度超過40%,而SK hynix在同期的月產能提升比例預估爲25%。但由於廠商產品尚未完全通過驗證,產能提升規劃是否能落實有待觀察。

吳雅婷表示,從過去HBM3與HBM3e世代的量產歷程來看,8hi產品的良率至少歷經兩個季度的學習曲線才達到穩定,因此,當市場需求快速轉向HBM3e 12hi產品時,預計學習曲線也無法明顯縮短。此外,NVIDIA B200、GB200和AMD MI325、MI350都將採用HBM3e 12hi,由於整機造價高昂,對HBM的穩定度要求將更嚴苛,無疑成爲了HBM3e 12hi量產過程的一項變量。

TrendForce集邦諮詢預估,受AI平臺積極搭載新世代HBM產品推動,2025年HBM需求位元將有逾80%落在HBM3e世代產品上,其中12hi的佔比將超過一半,成爲明年下半年AI主要競爭廠商爭相競爭的主流產品,其次則是8hi。因此,即便出現供過於求情況,推測最有可能發生在HBM2e和HBM3等舊世代產品上,至於對各DRAM供應商的影響程度,將取決於各家的產品組合。

目前TrendForce集邦諮詢對DRAM產業展望維持不變,預估2025年HBM將貢獻10%的DRAM總位元產出,較2024年增長一倍。由於HBM平均單價高,估計對DRAM產業總產值的貢獻度將突破30%。