智通財經APP注意到,美聯儲本週將開始採取關鍵轉變,進行四年多來首次降息,以追求美國經濟罕見的軟着陸。

鑑於通脹似乎已得到控制,且美國勞動力市場出現疲軟跡象,人們普遍預計官員們將在週三結束爲期兩天的會議時將基準貸款利率至少下調25個基點。在金融市場,一些交易員——以及美國最大銀行摩根大通的經濟學家——甚至準備將基準貸款利率下調半個百分點。

這是一個分水嶺時刻,它將開始讓世界最大經濟體擺脫長期高借貸成本的束縛。美聯儲此舉可能伴隨着一個信號,即它準備在未來幾個月爲美國企業和家庭提供更多救濟。而這一組合應該會繼續推動已經開始的數萬億美元全球資產的重新定價。

穆迪分析公司首席經濟學家馬克·贊迪表示:“這對美國和全球經濟來說都是一大利好。這在很大程度上讓美聯儲不再拖累經濟,讓經濟繼續向前發展。這已經起到了幫助作用,股價高於其他情況下的水平。”

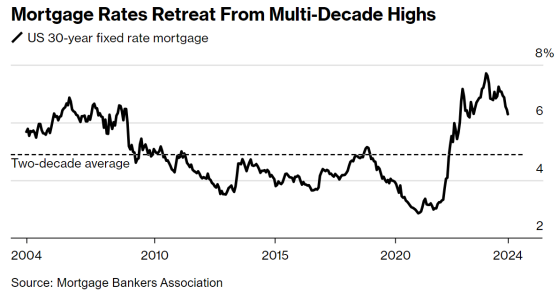

抵押貸款利率從數十年高位回落

然而,決策者和美國經濟的未來道路仍充滿不確定性。許多投資者和一些經濟學家擔心,美聯儲已經等待太久,讓勞動力市場和經濟增長處於危險境地,並給金融市場注入了波動性。後者在週五美國國債市場上得到了體現,交易員突然恢復了對降息50個基點的押注。

11 月的總統大選也讓美聯儲的決策陷入了尷尬的境地。共和黨候選人、前總統唐納德·特朗普警告稱,美聯儲不應在投票前夕降息,而民主黨參議員伊麗莎白·沃倫則向官員施壓,要求將利率降低 75 個基點。

摩根大通資產管理公司投資組合經理普里亞•米斯拉(Priya Misra)表示:“這是一次關鍵舉措。軟着陸降息非常罕見。”

摩根大通是唯一一家堅持降息半個百分點觀點的美國最大銀行。儘管其他銀行已將利率下調的預期調整爲 25 個基點,該行首席美國經濟學家邁克爾·費羅利(Michael Feroli ) 上週五在給客戶的報告中重申,降息半個百分點是“正確的做法”。

米斯拉也希望美聯儲先降息半個百分點,但她表示,降息 25 個基點的可能性略高一些,因爲決策者可能仍對通脹感到擔憂。她補充說,如果美聯儲真的降息四分之一個百分點,市場反應將在很大程度上取決於官員們如何“調整”降息幅度。

因此,在降息確認後,投資者和分析師將關注兩件事:美聯儲基準利率路徑預測(即點陣圖),該預測也將作爲最新季度預測的一部分同時發佈,以及美聯儲主席傑羅姆·鮑威爾於當天下午 2:30 舉行的新聞發佈會。

這些預測將提供每位政策制定者對 2027 年之前每一年的年底預期。儘管是匿名的,但其中仍包括對從現在到 2024 年底這一極短時期內官員們的預期。當政策處於轉折點時,官員們幾乎從不提供如此明確的披露,但季度預測的時間讓他們別無選擇。

曾任美聯儲委員會研究和統計部門負責人、現任彭博經濟美國經濟研究主管的戴維·威爾科克斯 (David Wilcox)表示:“目前,年底的點陣圖尤其具有啓發性。顯然,這更加令人感興趣,因爲他們即將開始降息週期。”

具體來說,點圖將顯示聯邦公開市場委員會中有多少成員已經支持在 11 月和 12 月進一步降息(根據對經濟學家的調查,這一數字可能佔多數),以及有多少人預計其中一次降息幅度將爲半個百分點。如果後一個數字代表了相當大的少數派,則意味着聯邦公開市場委員會距離採取更激進的行動不遠了。

無論數字如何,它都將顯示出與 6 月份預測的巨大差異,當時沒有一位政策制定者預計今年降息次數將超過兩次。

交易員對未來利率走勢的預測更爲激進。在令人失望的 7 月份就業報告發布後,自 8 月初以來,他們一直大致押注 2024 年降息一個百分點。截至上週五,他們預計到 12 月底降息幅度約爲 114 個基點——包括本週的降息。到 2025 年底,他們預計基準利率將下跌 3%。

然後是鮑威爾與記者的對峙。

如果委員會一開始謹慎地降息25個基點,那些認爲勞動力市場危險加劇的人將希望美聯儲主席發出信號,表明官員們準備在必要時採取更果斷的行動。威爾科克斯表示,鮑威爾本人可能希望爲未來的會議保留選擇,無論他們一開始降息多少。

“無論是宣佈加息 25 個基點還是 50 個基點,都可能是一個難以達成的決定,”曾爲三任美聯儲主席提供諮詢的威爾科克斯表示。“實際上,人們可以就此做出分歧決定。”

“軟着陸”難以實現

鮑威爾已經暗示,如果失業率上升,他準備做出反應。他在8 月 23 日於懷俄明州傑克遜霍爾發表的講話中表示,美聯儲“不會尋求或歡迎勞動力市場狀況進一步降溫”。

他的同事、美聯儲理事克里斯托弗·沃勒 (Christopher Waller ) 在 9 月 6 日的表態更加直接。他不僅表示現在是降低利率的時候了,而且明確表示,勞動力市場的進一步惡化將使聯邦公開市場委員會有理由“迅速而有力地採取行動”。

落後的後果可能很嚴重。美聯儲前副主席艾倫·布林德 (Alan Blinder ) 認爲,美聯儲歷史上只有一次實現了明顯的軟着陸,即在 20 世紀 90 年代中期。當時,高利率的持續時間剛好足以抑制通脹,而不會讓經濟陷入衰退。

更常見的情況是,它們引發了經濟衰退。撇開 2020 年的疫情危機不談,過去 50 年的六次經濟衰退將失業率推高至平均 8.6% 的峯值。任何這樣的情況都會導致數百萬人失業。

目前的失業率爲4.2%,已經明顯高於過去三年大部分時間所經歷的歷史最低水平。直到2023年4月,該利率還處於3.4%的水平,但此後有所上升,今年夏天觸發了衆所周知的“薩姆規則”,該規則通常表明經濟處於衰退狀態。

松橋投資公司多元資產全球主管邁克爾•凱利(Michael Kelly)並沒有預測經濟衰退,但他非常擔心,他正在購買長期美國國債,以對沖這種結果。

凱利表示:“我們以前看到的是,一旦就業市場真的崩潰,它們就會迅速崩潰。”“一旦岩石開始從山上滾下來,就很難擋在它們前面並阻止它們。”

然而,美聯儲非常接近大多數經濟學家認爲不太可能實現的目標,因爲2021年年中,隨着疫情削弱全球供應鏈,價格失去控制。美聯儲青睞的通脹指標在截至7月份的一年中已降至2.5%,失業率也保持在低位。

當美聯儲在2022年3月以25個基點的溫和加息開始其加息週期時,幾乎沒有經濟學家預測到美聯儲會毫髮無損地走到這一步。隨後,官員們在隨後的會議上加快了加息步伐,最終將基準利率目標區間調至5.25%-5.5%,目前仍保持在這一區間。他們進行了6次大幅加息,每次加息50或75個基點。

BI策略師Ira F. Jersey和Will Hoffman表示,“美聯儲會議上除非降息0.25%,否則市場會感到意外,但利率市場可能會從經濟預測摘要中2025年的中位數變化中獲得線索。如果美聯儲的利率前景發生變化,短期利率市場可能會在美聯儲宣佈降息後迅速做出條件反射式調整。我們預計,在會後的新聞發佈會上,‘數據依賴’的主題將繼續存在。”

在此過程中,美國經濟表現出了驚人的彈性。在削減開支開始後,失業率甚至有所下降。大流行期間飆升的職位空缺仍然居高不下,而價格漲幅依然強勁,在2022年夏天升至40年來的最高水平。

然而,最近美國經濟增速有所放緩。雖然裁員仍然很低,但招聘卻停滯不前,這使得失業者更難找到工作。職位空缺已降至2021年以來的最低水平。與此同時,抵押貸款利率上升和房價飆升擠壓了住房負擔能力,導致2023年的年度現房銷售降至近30年來的最低水平。

美聯儲主席和其他政策制定者堅持認爲,勞動力市場和整體經濟仍類似於疫情前的健康狀況。委員會的許多成員認爲,勞動力市場的風險目前與通脹構成的風險大致平衡。

但是委員會並不團結。沃勒和芝加哥聯邦儲備銀行行長古爾斯比等少數人擔心,目前對就業的威脅最爲嚴重。亞特蘭大聯儲主席博斯蒂克和理事鮑曼等其他人仍擔心通脹會再度抬頭。

這意味着週三的事件——從委員會聲明到預測,再到鮑威爾的每一句話——都將受到密切關注。投資者尤其希望得到保證,即官員們仍將在遏制通脹的同時,防止就業市場出現下滑。

摩根士丹利首席全球經濟學家賽斯•卡彭特(Seth Carpenter)表示:“這將比以往更加需要在雙重使命的兩方面之間取得平衡。”“對於市場來說,他們將對這類事情進行嚴格審查。”