智通財經APP獲悉,隨着投資者將瑞郎作爲日元的替代品來進行套利交易,瑞郎再次快速升值的風險依然存在。

長期以來,瑞郎一直被套利交易員用作融資貨幣。在所謂的套利交易中,交易員借入低利率的貨幣,然後將其換成其他貨幣,以購買收益率較高的資產。

隨着日元貶值,瑞郎的吸引力進一步增強。8月份,受美國經濟數據疲軟和日本央行意外加息的影響,日元大幅上漲,日元套利交易因此崩盤,引發全球市場動盪。

瑞郎成套利交易新寵

瑞士央行是今年早些時候第一個啓動寬鬆週期的主要央行,其關鍵利率保持在1.25%,允許投資者以低成本借入瑞郎投資其他地方。

相比之下,美國的利率在5.25%-5.50%之間,英國爲5%,歐元區爲3.75%。

Edmond de Rothschild Asset management Suisse資產管理全球主管Benjamin Dubois表示:“瑞郎重新成爲一種融資貨幣。”

瑞郎兌美元和歐元分別接近八個月和九年高位,反映瑞郎作爲避險貨幣的地位,以及市場對歐洲和美國降息的預期。

但投資者希望瑞郎逐漸貶值,從而提高套利交易的回報。

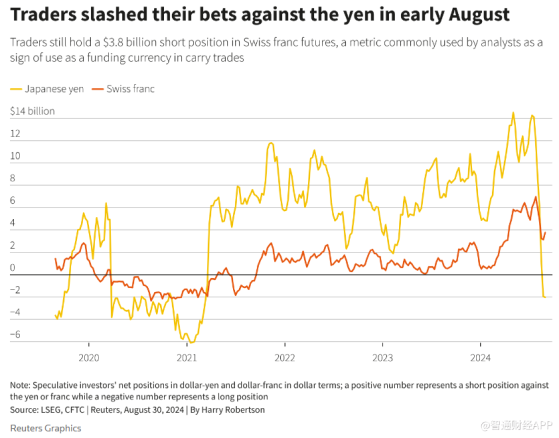

美國商品期貨交易委員會(CFTC)的數據顯示,投機者在突然轉爲持有價值20億美元的日元多頭倉位的同時,仍持有價值38億美元的瑞郎空頭倉位。

分析師通常將大量空頭倉位視爲某種貨幣被用於資助套利交易的跡象。

交易員在8月初大幅削減了做空日元的押注

美國銀行G10資深外匯策略師Kamal Sharma表示:“日元目前面臨的雙向風險比過去相當長一段時間內都要大。瑞郎看起來是更合理的融資貨幣選擇。”

美國銀行建議投資者買入英鎊兌瑞郎,稱由於瑞士和英國之間的巨大利差,英鎊可能上漲,高盛也持相同觀點。

隨着通脹下降,瑞士央行似乎將在未來幾個月進一步降息。這將降低瑞郎的借貸成本,並可能令瑞郎承壓,從而降低那些已經借入瑞郎的人的還款成本。

瑞士央行官員似乎也不願看到瑞郎進一步走強,部分原因是這會給出口商帶來痛苦。美國銀行和高盛認爲瑞士央行在8月份出手讓瑞郎貶值。

高盛G10匯市策略師Michael Cahill表示:“瑞士央行可能會通過必要的干預或降息來防範本幣升值。”

風險仍存

由於瑞郎長期以來的避險聲譽,投資者在感到緊張時往往會大量買入該貨幣。

Cahill稱,當投資者感到樂觀時,瑞郎最適合作爲融資貨幣。

套利交易融資貨幣的快速升值可能抹去收益,並導致投資者迅速平倉,正如日元走勢所顯示的那樣。波動性高或高收益貨幣下跌也會產生同樣的效果。

當媒體問及套利交易對瑞郎的影響時,瑞士央行和瑞士金融市場監管局均拒絕置評。

隨着股市在8月初大幅下挫,瑞郎在兩個交易日內上漲了3.5%。事實證明,瑞郎兌美元對美國經濟非常敏感。疲軟的美國經濟數據往往會導致美國國債收益率下降,而瑞郎兌美元匯率通常會大幅上漲。

美元兌瑞郎匯率的波動性大幅上升

德意志銀行外匯策略師Michael Puempel表示,“任何套利交易本質上都是有風險的,對於那些使用避險貨幣進行融資的交易者來說尤其如此。”

Puempel補充道:“主要風險在於,當收益率在避險環境中走低時,收益率差會壓縮,瑞郎可能會上漲。"

衡量投資者對瑞郎走勢預期的一項指標目前處於2023年3月以來的最高水平。

Record Currency Management交易部門主管Nathan Vurgest表示:“考慮到各大央行的政策,你可以看到一些套利交易參與者可能更傾向於瑞郎而非日元。”

Vurgest表示:“這種套利交易的最終成功與否,可能仍取決於在避險情況下能多快平倉。”