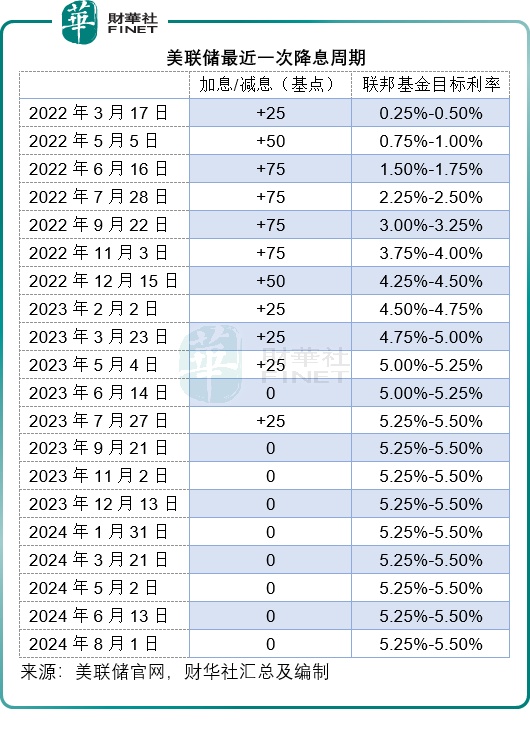

一連兩日的議息會議之後,美聯儲仍維持聯邦基金利率於5.25%-5.50%水平不變,這也是該全球最大經濟體央行第八次按兵不動。自2023年7月27日加息25個基點後,美聯儲此後的議息會議均維持利率不變,見下表。

與此同時,美聯儲表示會繼續減持債券。

不過,讓市場振奮的是在記者會上,鮑威爾透露9月降息「可能提上日程」,前提是通脹數據符合預期,而且暗示美聯儲今年還會降息數次,但也可能完全不降息。

受此消息帶動,美股造好,道瓊斯工業平均指數於7月最後一個交易日微漲0.24%,之前持續受壓的納斯達克指數(IXIC.US)大漲2.64%。

這是否意味著降息周期一旦明確,美股就能一往無前呢?恐怕未必。

FOMC如何表態?

聯邦公開市場委員會(FOMC)在議息聲明中指,委員會的目的仍是實現最大就業,並將較長遠的通脹率維持在2%的目標。委員會判斷,實現就業和通脹目標的風險得到了更佳的均衡。為保持目標,委員會決定將聯邦基金目標利率維持在5.25%-5.5%水平,此外,委員會會繼續減持債券。

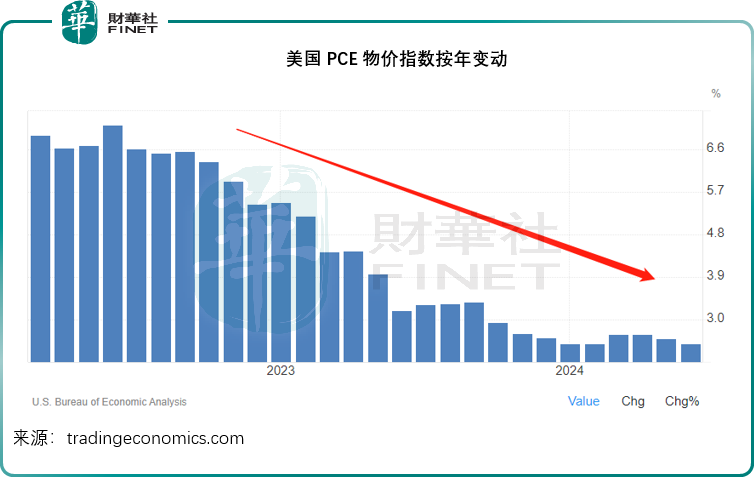

鮑威爾在記者會上表示,在過去兩年,美國經濟在實現最大就業和穩定物價方面取得了重大進展:就業市場的供求關系更合理,失業率仍處於較低水平,通脹也由高位7%顯著降至2.5%。

通脹方面,在過去兩年,通脹壓力已明顯緩解,當仍高於其較長遠的通脹目標2%。在截至6月末止的12個月,PCE總物價上漲2.5%;扣除波動性較大的食品和能源類别後,核心PCE物價指數上漲2.6%。

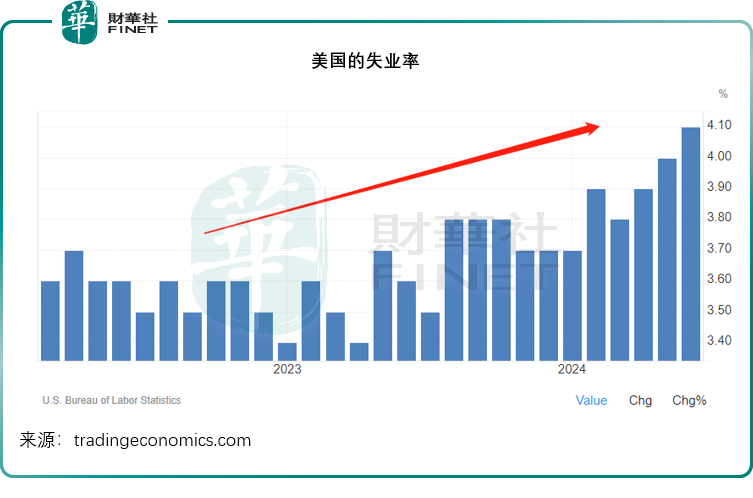

不過需要注意的是,美國最近幾個季度的就業數據正在轉弱。

財華社留意到,美國的失業率已由美聯儲展開加息周期的2022年3月時3.6%升至今年7月的4.1%,見下圖。

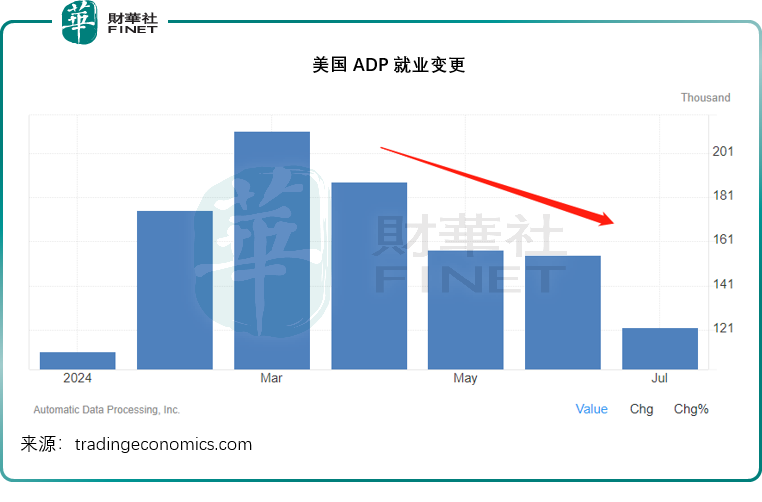

美國比較權威的就業人數統計公司ADP透露,美國私人企業2024年7月增加12.2萬就業職位,低於上個月的15.5萬以及預期的15萬,也是過去六個月以來的最低。此數據顯示,薪酬增速持續放緩,新增職位在減少。

今年上半年美國的GDP增幅由去年同期的3.1%放緩至2.1%。

對資本市場的影響

可見前期加息對美國經濟增長所起到的延後影響正在顯現,估計後續的成本壓力仍會對美國整體企業和家庭投資增速帶來影響,而當前上市公司的業績及預期尚未完全反映這些因素,未來隨著這些影響的釋放,企業增長與利潤前景未必會像當前那麽樂觀,尤其在AI熱潮驅動了當前的投資主調下。

AI需要巨大的資本投入,高利率環境下,AI的投資成本也水漲船高(因利率和機會成本高昂),一旦後來的結果顯示AI的投入與其產出不成正比,將拖累大型科技股的表現。

在當前的AI熱潮下,華爾街七姐妹漲幅最大,英偉達(NVDA.US)這兩年的股價累計漲幅已在兩倍以上,市值更一度超越蘋果(AAPL.US)和微軟(MSFT.US)成為全球市值最高的上市公司。與此同時,蘋果、微軟、谷歌(GOOG.US)、Meta(META.US)、亞馬遜(AMZN.US)、博通(AVGO.US)等股價更是持續得到追捧。

這些科技股市值高昂,是主要股指的權重股,它們的上漲也帶起了美股大盤指數的上漲,例如反映科技股表現的納斯達克指數,就跟隨七姐妹的上落而大幅波動。

若美聯儲持續保持高利率,損害到經濟、投資和需求的表現,AI的濾鏡被打碎,這些因為AI的樂觀前景而被賦予高估值的大型科技股,也會被打回原形,它們股價下挫,勢必影響到美股的大盤指表現,從而令整個資本市場的情緒出現轉向。

這正是美聯儲對貨幣政策取向如此謹慎的緣故。鮑威爾強調,過早或過晚降息都並不利於經濟活動和就業,委員會將慎重評估經濟數據、經濟前景以及風險平衡,再決定目標利率區間的調整。

鑒於指標數據顯示經濟有放緩迹象,美聯儲也不大敢在高利率水平上過於強硬。另一方面,美元持續強勢也不利於其貿易形勢,日元匯率下行所帶來的貿易優勢或會令一些美國工業企業感到不公,尤其是高科技企業。現在日本央行開始加息,或許多少能緩解美元匯價過高的壓力,但效果甚微,只有美元利率開始下行,或許才能帶給市場更為明確的信號。

見下圖,在鮑威爾表態後,市場已基本認定9月降息是板上釘釘,認為降息25個基點的可能性為86.5%,其餘的13.5%則認為降息50個基點。

降息卻並不意味著美股從此可一路凱歌,因為接下來市場和炒家會關注兩個問題:降息路徑是否符合市場的普遍預期,以及利率的後續影響。降息只會循序漸進地進行,不可能一蹴而就,降息周期開始之後,高利率仍會維持一段時間,再加上之前加息的延後影響,在一段時期内仍有可能遏制經濟活力,從而影響到上市公司未來的業績,以及它們的股價表現。