AI浪潮湧現不少英雄,黃仁勳,蘇姿豐和梁見後無疑是矽谷當前風頭最勁的AI華裔三人組。

黃仁勳是最強半導體股英偉達(NVDA.US)的CEO,蘇姿豐為誓要趕超英偉達的超微半導體(AMD.US)的CEO,而梁見後是被譽為「AI妖股」的超微電腦(SMCI.US)CEO。

說起來,梁見後與老黃和蘇媽還是同鄉,在中國台灣省出生,隨後到美國深造並在多家高科技企業工作過,於1993年與妻子一起創立超微電腦,恰好英偉達也是在同一年建立。

超微電腦的主營業務

超微電腦的主營業務分為三大類:服務器和存儲系統,服務器軟件管理解決方案和全球支援服務。

其中,服務器和存儲系統是其最主要的收入來源,佔了全年總收入的九成以上,主打的系統包括:

1)SuperBlade和MicroBlade系統系列,通過共享公用算力資源,節省空間和能耗;

2)SuperStorage系統提供高密度存儲,同時優化能耗;Twin的多節點服務器系統適用於密度、性能和能耗效率的提升;

3)Ultra Server系統用於企業工作量;

4)GPU或加速系統:用於快速增長的AI市場;

5)數據中心優化服務器系統通過改進的熱架構提供更高的可擴展性,提高每瓦特性能;

6)嵌入式(5G/IoT/Edge)系統針對不斷發展的網絡和連接設備的智能管理進行了優化;

7)MicroCloud服務器系統在空間和功率受限的環境中提供節點密度。

此外,超微電腦還提供一系列的模塊服務器子系統和配件,例如服務器板,機箱,電源和其他配件。這些子系統是平台解決方案的基礎,涵蓋了從入門級單處理器和雙處理器服務器到高端多處理器市場的產品。其單獨銷售的大多數子系統和配件都是為了協同工作以提高性能而設計的,並最終集成到完整的服務器和存儲系統中。

超微電腦的客戶:該公司通過直銷團隊向大規模雲計算、企業和OEM客戶銷售IT總包解決方案,包括管理軟件和全球服務。此外,還與分銷商、增值經銷商、系統集成商和OEM合作,向其終端客戶推銷和銷售超微電腦的優化解決方案。超微電腦為間接銷售渠道合作夥伴和OEM提供銷售和營銷協助和培訓,他們反過來為終端客戶提供服務和支持。超微電腦利用其在間接銷售渠道中的關系以及與OEM的關系來滲透選定的行業細分市場。

簡單來說,超微電腦按照客戶的需求生產搭載客戶核心部件的產品,例如英偉達的H100人工智能芯片要應用到其終端客戶的服務器中,就由超微電腦這樣的總包商提供相應的解決方案,也就是說,英偉達出「芯」,超微電腦出「方案」。

根據超微電腦,其已涵蓋100多個國家的1000多名客戶。

超微電腦的競爭對手包括:全球技術承包商,例如思科(CSCO.US)、戴爾、惠普(HP.US)、聯想等;ODM(原設計制造商):富士康、筆記型電腦設計制造商廣達電腦、雲端基礎架構及數據中心機架解決方案供應商緯穎科技等;OEM(原設備制造商):雲計算、大數據服務商浪潮等。

超微電腦漲幅比英偉達還猛

有說梁見後與黃仁勳和蘇姿豐交情匪淺,超微電腦是站在「巨人」英偉達肩膀上的AI弄潮兒,英偉達的AI訂單成就了超微電腦。不過根據超微電腦截至2023年6月30日止年報,其聲稱客戶非常雜散,並沒有哪一個客戶所貢獻的收入超過總營收的10%。之所以有此說法,或是因為其終端客戶大部分採用適用於英偉達GPU的服務器,而超微電腦能為其提供相應的解決方案。

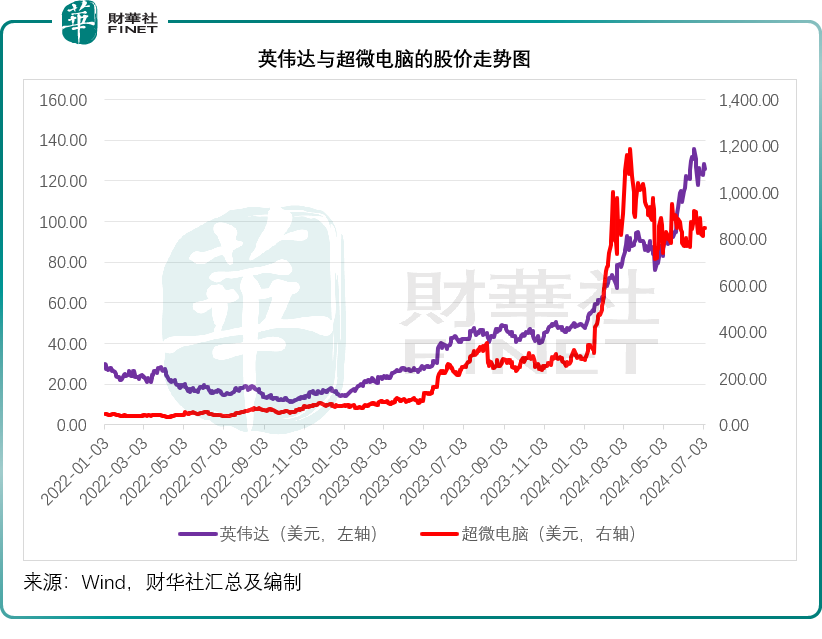

財華社留意到,超微電腦與英偉達的股價走勢有許多相似之處。

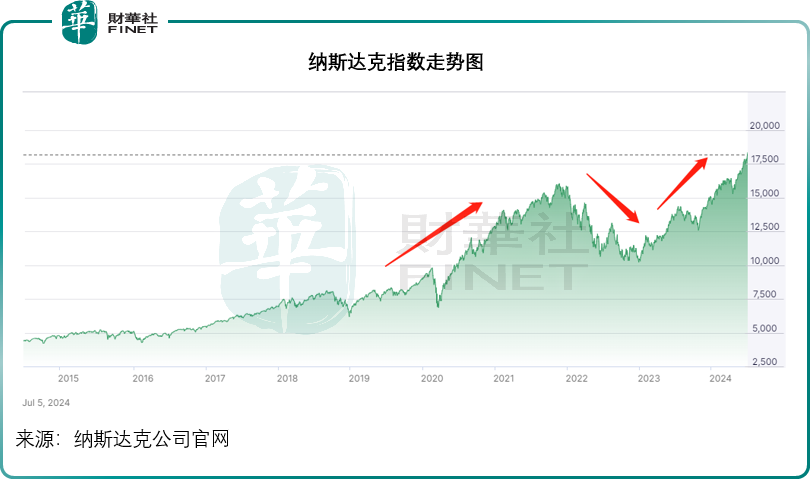

納斯達克指數沸騰是從2020年開始,美聯儲無限量化寬松加無限流動性推動了華爾街的大牛市,美股在2021年末到達階段性高位。然而到2022初,美國通脹數據持續飙升,美聯儲加息的傳言在街上流傳,股市開始回落,並從2022年3月起進入加息周期,也令股市掉頭向下,納斯達克指數於2023年初到達階段性低位,見下圖。

然而,有意思的是,英偉達和超微電腦的股價卻是在納斯達克指數於2023年初探底之時開始爆發,見下圖,2023年5月起,英偉達和超微電腦開始走高。這主要得益於OpenAI的崛起。

2022年11月,OpenAI的聊天機器人模型ChatGPT問世,正式爆發AIGC大潮,到2023年1月,ChatGPT的訪問量已突破6.7億次,一躍成為全球訪問量前五十大網站榜單,而這個時候,OpenAI獲得微軟(MSFT.US)的100億美元融資,整體估值或躍升至290億美元,從而也帶起了AIGC概念股的估值,其中有能力交付AI芯片的英偉達一馬當先,因為英偉達早在2022年3月就發佈了全新架構的GPU芯片H100,有望成為AI基礎設施的核心,作為英偉達的上遊供應商,超微電腦也將先於其AI芯片客戶享受這場AI盛宴。

從股價漲幅來看,超微電腦要領先於英偉達。

財華社根據Wind的收盤數據估算,從2023年初到2024年7月5日,英偉達的股價累計漲幅達到761.50%,而超微電腦的累計漲幅則達到931.16%。今年以來,英偉達的股價累計漲幅為154.12%,而超微電腦的累計漲幅達到197.82%。

同時,超微電腦的漲幅也遠勝其競爭對手戴爾和惠普,後兩者今年以來分别累計上漲83.17%和17.01%。超微電腦到底有何獨特之處?

超微電腦的獨特之處

梁見後在技術創新方面取得了許多成就,其中一項成就是模組化系統解決方案——將服務器内部零件設計成像積木一樣能夠組合起來,這樣能有效地標準化生產流程,優化為客戶定制產品的生產流程,顯著加快交貨速度,同時降低成本。

與此同時,當市場上出現新技術時,超微電腦又能快捷地利用跨產品線的通用構建塊來快速組裝,適應更大範圍的解決方案組合。

憑借超過20年的硬件設計經驗,超微電腦的服務器構建模塊解決方案Building Block Solutions,加上廣泛的内部設計和制造,讓該公司能夠快速開發、構建和測試服務器和存儲系統、子系統,以及具有獨特配置的配件,使其成為可解決各種計算密集型工作負載的解決方案供應商。

在2004年,梁見後受電影《後天》啓示,開始推動綠色技術,降低服務器和數據中心的能耗,這也讓超微電腦於2018年取得英特爾(INTC.US)數據存儲中心的大單。值得留意的是,AI的發展離不開算力,而算力運行產生的熱量驚人,如何進行有效的電源管理和散熱,自計算機出現以來都是科技要解決的一個重要問題,超微電腦的液冷技術無疑深得客戶好評。當前,超微電腦進行了大量投資,推動數據中心採用直接液體冷卻技術來解決AI熱潮中出現的熱挑戰。

在公佈截至2024年3月31日止的2024財年第3財季業績時,超微電腦將其截至2024年6月30日止的全年收入指引,由之前預測的143億美元至147億美元,上調至147億美元至151億美元,而上一財年的收入規模只有71.23億美元,意味著其新一年的收入將翻倍。

該公司還預計每股攤薄後盈利或達到21.61美元-22.46美元,而上一財年只有11.43美元;非會計準則每股攤薄後利潤則預計為23.29美元-24.09美元,而上一財年僅11.81美元。

顯然,無論收入還是每股盈利,超微電腦都給予市場相當樂觀的預測。

超微電腦在其第3財季中估計,其在過去12個月的增速要比同行平均水平快5倍,如果不是受到AI芯片短缺的影響,其收入規模可達到250億美元,比其2024財年預測收入中位數還要高出10億美元。

在AI的發展中,超微電腦無疑站在了浪潮尖上,無怪乎其股價走勢如此淩厲。

結語

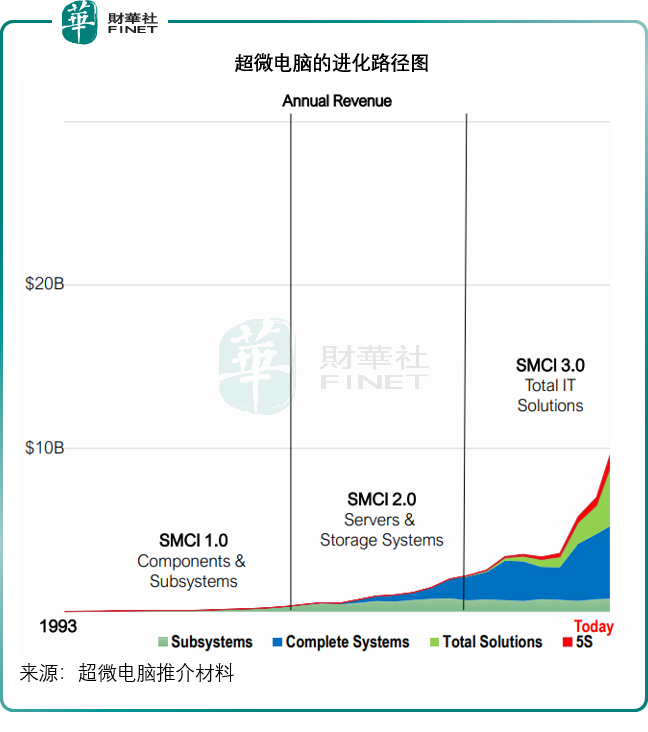

在第3財季業績發佈會上,超微電腦描述了其發展路徑:從以部件和子系統為主營業務的1.0階段,進化到以服務器和存儲系統為核心的2.0階段;而現在,該公司已進入3.0階段,涵蓋總IT解決方案,包括子系統、全系統、總包解決方案和5S,即軟件(Software)、服務(Service)、轉換(Switch)、存儲(Storage)、安全和其他(Security & More)。

正如超微電腦管理層提到的,在AI的大潮之中,其許多服務器產品的設計都適用於高性能英偉達GPU,以便進行AI處理,也因此其命運或多或少與英偉達相關聯。

英偉達曾一度問鼎全球市值第一位,而當前超微電腦的市值為496億美元(按現價846.58美元計),僅相當於英偉達市值3.07萬億美元市值的零頭——1.6%左右。

到達高位後,市場開始擔心英偉達會否高處不勝寒,英偉達的AI發展戰略是否那麽無懈可擊,超微電腦在如此復雜的大勢下,又會怎麽走?且看看在接下來的AI發展中,它與英偉達的命運將如何演繹。