智通財經APP獲悉,天風證券發佈研究報告稱,展望2024年的黃金市場,無論是金融屬性還是避險屬性,均有利於金價的上漲,疊加當前估值水平相對合理,我們看好金價再創歷史新高。未來黃金最大的變數可能蘊含在“人工智能的發展能否提升全要素生產率,從而解決供給不足的現狀”這個新時代最重要的命題當中。

2023年,滬金(SHFE黃金)全年漲幅17.28%,帶領整個貴金屬板塊位列全球大類商品漲幅第一。由於黃金是全球定價的大宗商品,主要用美元計價,所以人民幣金的收益率可以大致拆分成國際金價的收益率(2023年上漲13.67%)+美元兌人民幣的匯率波動(2023年上漲1.74%)。國際金價貢獻了人民幣金價的大部分漲幅。

我們在去年3月22日的報告《黃金的超長週期——黃金定價系列報告二》中拆解過長週期上國際金價的定價因素,分別是黃金的金融屬性(代理變量是美國10年期TIPS利率)和對全球信用貨幣體系的深層擔憂(代理變量是央行黃金儲備的增量)。

從兩因子模型的結果來看,實際利率每上升1個bp,金價只下跌1.16美元,央行黃金儲備每上升1噸,金價要上漲0.77美元。考慮了兩者的波動率之後,對黃金價格的解釋力基本一致。

雖然線性模型能夠直觀且方便地幫助我們理解哪些因素對金價有統計意義上的顯著影響,但是市場的定價是維度高於一次方程的非線性過程。因此在金價的預測方法中我們還需要考慮這些因素是如何隨時間發生變化的。

(1)黃金的金融屬性

2023年美聯儲共加息100bps,相較2022年加息幅度下降,但美債10Y的TIPS利率從1.58%上升至1.72%,金融屬性仍然拖累金價。

我們預測2024年底的美債10年期收益率水平在樂觀/中性/悲觀情形下,分別爲3.99%/3.75%和3.5%(詳見2014年2月8日報告《2024年美債展望:不同時間尺度的矛盾》)。假設通脹預期不變,中性情形下10年期美債利率到年底將較當前水平4.28%(2月26日)下降53bps。因此,2024年黃金的金融屬性大概率走強,至少不會成爲金價的拖累。

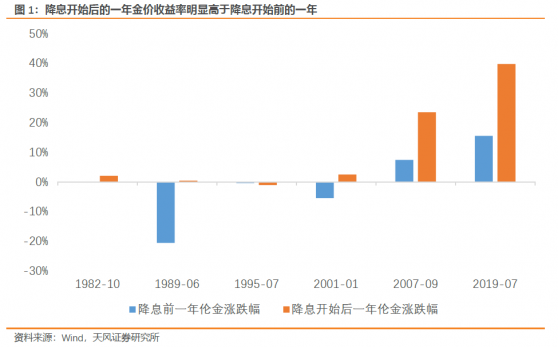

回顧歷史,我們發現降息開始後的一年金價收益率明顯高於降息開始前的一年;特別是在量化寬鬆政策出臺之後,快速降息和央行擴表對金價的提振作用明顯。比如2007年9月開始降息後一年金價上漲了23%,2019年7月開始降息後一年金價上漲了40%(詳見圖1)。

(2)央行對全球信用貨幣體系的深層擔憂

另一方面,央行回補黃金儲備的趨勢日漸明朗,對全球信用貨幣體系的深層擔憂仍然是金價強有力的支撐。

根據世界黃金協會發布的《全球黃金需求趨勢報告——2023年全年及四季度》,2023年全球央行繼續大舉購入黃金,全年淨購買量爲1037噸,只比2022年曆史紀錄少了45噸。雖然全球央行從2009年開始就在持續淨買入黃金,但2023年黃金儲備上漲的幅度比2009年-2021年的平均水平(424噸)多出一倍多。

央行的黃金儲備的高頻數據質量和可得性並不高。各個央行資產負債表的披露頻度不同,導致黃金儲備數據難以相互驗證。年度數據的覆蓋度高與其他頻率,這就給我們高頻跟蹤黃金儲備對金價的影響帶來了不小的麻煩。

由於央行看重黃金對貨幣信用的替代屬性,傾向於持有實物黃金,而機構投資人看重黃金的投資屬性,傾向於持有黃金ETF。我們用金價和黃金ETF的走勢背離幅度來推斷除機構投資以外的黃金需求(主要是金飾製造用金、工業用金、金條與金幣總需求和央行淨購金)變化趨勢。

其中金飾製造用金和工業用金與黃金的金融屬性無關,且歷史上看這部分黃金需求也比較穩定(詳見圖4)。因此,金價和黃金ETF的走勢背離幅度越大,反映出來的全球信用貨幣體系的深層擔憂也就越強。從2022年開始,這股定價力量超過了金融屬性,成爲黃金的主要定價因素(詳見圖5)。

目前看,央行回補黃金儲備的空間依然很大。

2023年世界黃金協會的“央行黃金儲備(CBGR)調查”顯示,各國央行對美元未來地位的看法比之前調查更加悲觀,對黃金未來作用的看法比之前更加樂觀。62%的央行表示,黃金在未來總儲備中的佔比將繼續上升,而2022年時只有42%。

其中,發展中國家央行對黃金儲備地位上升的態度比發達國家更加樂觀,64%的發展中國家央行認爲未來五年黃金在央行儲備中的佔比會從當前的15%上升到16-25%(所有的受訪央行中也有59%這麼認爲)。

如果金價保持不變,假設未來黃金儲備佔央行儲備的20.5%,那麼五年後黃金儲備將較現在增加36.7%(增加13142.8噸),年均上升2628噸。如果儲備維持當前每年1000噸的速度買入,金價則需要出現20%累計漲幅。

(3)黃金的避險屬性

金價的另一個驅動因素是不確定性。

國際貨幣基金組織(IMF)第一副總裁吉塔• 戈皮納特(Gita Gopinath)在第二十屆國際經濟學會全球大會上稱,疫情、戰爭以及世界上最大的兩個經濟體——中美之間的局勢,毫無疑問都改寫了全球經濟關係的遊戲規則。各國對國家安全問題的擔憂正在塑造着全球的經濟政策。

2024年不缺少不確定性,全球對國際貿易和投資進行干擾的措施數量、地緣政治風險指數和脆弱性關鍵詞指數都顯示着2024年的國際政治環境都在進一步複雜化。全世界至少有65個國家(地區)將舉行選舉,影響全球的49%人口。高度分裂和黨同伐異的選舉政治可能會成爲常態,對政治和政府機構的信任繼續被削弱,也是支撐黃金的因素之一。

2012年、2016年和2020年的美國大選年,全球央行黃金儲備平均上升了519噸,比2009年-2021年期間的非大選年平均高出了124噸。在世界局勢動盪、經濟增長疲軟、全球治理挑戰增加的背景下,今年的選舉將對未來數年的全球格局產生深遠影響,隨之而來的不確定性以及美元體系的變化可能加速。

(4)看好金價再創歷史新高

展望2024年的黃金市場,無論是金融屬性還是避險屬性,均有利於金價的上漲,疊加當前估值水平相對合理,我們看好金價再創歷史新高。

從估值來看目前金價相對中性。作爲金價估值的常用指標,目前銅金比和油金比都處在2015年以來相對中性的位置(詳見圖7)。而COMEX黃金淨多頭持倉擁擠度處在37%分位的中低位置,並未出現嚴重高估的情況(詳見圖8)。

從更長的週期來看,依然如我們去年報告所說,“疫情之後的世界很難回到2008年-2018年的低利率、低通脹、總需求不足的時代,供給不足成爲了世界的主要矛盾。在持續不斷的供給衝擊下,商品的貨幣屬性在上升。而黃金又是最具有貨幣屬性的商品,這是超長週期賦予黃金的溢價。”(《黃金的超長週期——黃金定價系列報告二》,2023年3月22日)

未來黃金最大的變數可能蘊含在“人工智能的發展能否提升全要素生產率,從而解決供給不足的現狀”這個新時代最重要的命題當中。