智通財經APP獲悉,海通證券發佈研究報告稱,歷史上大盤走出底部需3-6個月,本輪行情性質是底部第一波反彈,當前上漲速率較快但時空仍不及歷史。支撐行情向上的積極因素仍在積累中,春節數據提振信心,政策環境偏暖、資金面邊際改善。歷史上第一波反彈常出現行業普漲,結合當前政策面和資金面,更應關注白馬股和國資改革。

海通證券主要觀點如下:

談談反彈的持續性

本週市場延續了節前上漲的態勢,上證綜指更是實現了八連陽,自2月5日低點以來最大漲幅達到14.2%。在此背景下有很多投資者較爲擔憂本輪行情的持續性不好。那麼如何看待本輪反彈行情後續走向?本文將通過覆盤過去幾次市場築底後開啓的第一波反彈行情,對以上問題做一個分析。

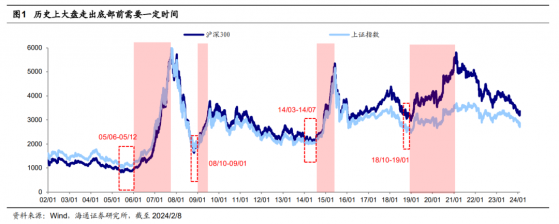

本輪行情的性質?底部第一波反彈。借鑑歷史經驗,我們發現05、08、14、19年四次市場開啓全面性抬升的行情前,均經歷一個反覆磨底的過程,持續時間3-6個月。那麼歷史上市場脫離底部的前提條件是什麼呢?四次全面性行情開啓的背景是調整顯著、估值低、政策/基本面催化。從調整時空看,市場大底出現前指數往往已跌幅顯著,如08年,亦或是市場已經歷了較長時間的調整,如05、14、18年。從估值看,四次市場大底對應的全部A股滾動三年PE分位數均爲0%。從推動因素看,05、08、19年市場走出底部的背景是穩增長政策發力下基本面數據改善,14年背景是降息推動流動性改善。那麼何時我們可以確認走出底部了呢?四次行情右側的標誌是成交放量、情緒回溫。伴隨着成交額的迅速上升,同時基本面數據不斷好轉,此時指數纔開啓系統性抬升。

從上述經驗判斷,我們認爲本輪上漲行情的性質是底部第一波大反彈。從前期的調整時空和估值性價比維度綜合來看A股或已在築底:從調整時空看,當前市場調整已顯著,以滬深300爲例,除08年市場急跌外,歷史上全面性行情開啓前指數調整持續時間在30-40個月,最大跌幅在45%左右,本輪滬深300下跌時長36個月、最大跌幅48%,調整時空均接近歷史均值水平。從估值看,全部A股PE、PB滾動三年分位數均已降至0%附近。在此背景下,近期基本面和政策面的積極因素積累,推動市場迎來底部的第一波反彈行情。但要注意的是,市場完全自底部起來走到右側確認往往需要一個過程,後續仍需密切跟蹤基本面修復及市場成交回暖程度。

本輪行情的持續性?可參考歷史底部第一波反彈和春季行情。對於這一輪反彈行情的持續時間和高度的判斷,我們認爲,可以借鑑歷史上可比時期指數上漲的時空,看這次行情的進程如何。首先,我們在前文中指出,當前或已處在底部第一波大反彈行情中,回顧05年、08年、14-15年、19年四次市場底部第一波反彈行情的時間和空間,可以發現上證綜指最大漲幅均值爲26.6%、滬深300爲29.2%,萬得全A爲34.9%,時間持續在2-3個月左右,指數平均上漲速率在6-8點/日左右。而近期反彈行情上漲速度較快,以上證綜指爲例,2月5日低點以來指數漲幅速率達到20點/日,明顯超過歷史均值,未來行情節奏或有所放緩。但從行情的時空來看,本輪反彈行情中上證綜指最大漲幅爲13.6%、滬深300爲12.6%、萬得全A爲17.0%,行情持續不到一個月,較歷史可比時期仍有一定差距。

此外,我們也可借鑑季節性的規律,當前是數據空窗、政策頻發的春季躁動期。覆盤歷次春季躁動行情,可以發現2002年以來春季行情基本每年都有,歷史上A股春季行情持續時長平均超2個月,期間上證綜指及滬深300的漲幅平均超20%(詳見表3)。

支撐行情展開的積極因素仍在積累。春節以來我國基本面數據整體向好,推動投資者信心轉向積極,疊加近期政策面和資金面的積極因素均在不斷積累中,市場情緒也已明顯回暖,目前看市場上漲的核心邏輯未變。

基本面看,春節數據亮點頗多,宏觀經濟已在穩步修復中。出行方面,根據交通運輸部公衆號,今年春運前27天(截至2024/2/21),全社會跨區域人員流動量約61億人次,較23年、19年同期分別增長13.3%、11.8%。從百度遷徙規模指數看,節前一週以來指數週平均數明顯上升,今年春節人員流動高於往年水平。消費方面,各種消費需求集中釋放:全國服務相關消費日均銷售收入同比增長52.3%,旅遊、住宿、餐飲服務消費快速增長;日均觀影票房較23年、19年分別增長0.9%、19.4%,日均觀影人次分別增長6.3%、7.8%;根據文化和旅遊部數據中心測算,春節假期間全國國內旅遊出遊總花費較23年、19年分別增長47.3%、7.7%。

政策面看,年初以來一系列積極政策密集出臺,顯著提振了市場信心。2月20日,5年期以上LPR下調25個bp至3.95%,進一步降低居民融資成本,助力房地產市場平穩健康發展;本輪PSL累計淨新增已達5000億元,我們預計投放或大概率支撐“三大工程”項目落地;2月23日,總書記主持召開中央財經委員會第四次會議,強調推動新一輪大規模設備更新和消費品以舊換新,今年除財政政策發力外,擴內需促消費政策有望進一步激發消費潛力。與此同時,資本市場改革政策頻出,監管環境仍然溫暖,呵護投資者信心。例如,2月18-19日,證監會召開系列座談會,就加強資本市場監管、防範化解風險、推動資本市場高質量發展廣泛聽取各方面意見;2月20日,滬深交易所宣佈量化交易報告制度平穩落地,向市場釋放了維護資本市場穩定運行的決心。一季度往往是國內重大會議召開時間窗口,往後看,我們預計隨着重要會議臨近,積極的穩增長政策還將持續發力。

資金面看,近期A股資金面已經出現了積極變化。23年年底以來活躍資金明顯淨流出,A股融資餘額自2023/12/13高點減少2545億元,而近期隨着行情回暖,以融資交易爲代表的活躍資金已開始逐漸回補,自低點至今(2024/2/21,下同)增加134億元;融資買入額佔A股成交額比重由此前的低點5.6%上升至當前的9.1%。此外,近期北向資金已有迴流跡象,02/06以來外資累計淨流入達257億元,滾動60天視角下,當前北上資金淨流入速度已經自低位回到了18年以來的均值水平。2024年年內美聯儲有望開啓降息週期,受益於海外流動性轉松的大趨勢,往後看人民幣匯率或逐步企穩,A股外資有望迴流。

短期行業或將普漲,中期重視白馬股。回顧歷史上市場低點的第一波反彈,可以發現期間市場往往呈現各行業普漲特徵,我們用各行業月漲跌幅的離散度(以行業月漲跌幅標準差/均值絕對值計算)來衡量,可以發現四次第一波反彈期間申萬一級行業月漲跌幅離散度均低於02年以來均值,可見大底後第一波反彈期內行業漲幅較爲均衡,本次行情或也將迎來普漲。

中期來看尤其需要關注白馬板塊表現。從跌幅和估值看,白馬板塊的前期估值壓力消化已較充分。白馬板塊跑輸大盤已相對較久,若以茅指數作爲白馬板塊的代表,截至24/02/22,茅指數自21/02以來漲跌幅爲-49%,跑輸萬得全A指數23個百分點。隨着白馬板塊行情走弱,板塊整體估值已降至歷史低位:截至24/02/22,茅指數PE(TTM,下同)爲18.4倍,處16年以來25%分位。從微觀資金面看,受政策及基本面積極催化、海外流動性轉松等因素影響,未來活躍資金及海外資金等增量資金將有望持續入場。前者主要投資於中小盤,而中小盤在過去一個月出現明顯調整,我們預計在經歷了本輪中小盤調整壓力後,活躍資金或將邊際轉向安全邊際更明確的白馬板塊;而外資本身更加偏好績優的白馬板塊,因此我們預計基本面更優的白馬板塊有望得到更多增量資金的回補。

白馬中可重視硬科技製造及醫藥。具體行業上重視兩方面:一是以電子爲代表的硬科技製造。習總書記強調要加快形成新質生產力,我們認爲具體要聚焦以下三個領域:1)半導體週期回升背景下的電子;2)或受益於財政發力的數字基建和數據要素;3)政策支持和技術突破下的AI應用。二是醫藥。往後看,醫療反腐對行業的影響逐漸過去,並且中期來看我國人口老齡化正在加深,醫療需求將持續增加,未來一段時間醫藥的估值和基金配置有望趨於均衡,結合行業分析師預測,可以關注創新藥/血製品/高值耗材。

此外,近期管理層圍繞提高上市公司質量做出多項部署,未來產業併購正在成爲上市公司併購重組主流和監管重點支持方向,關注上市公司治理改善帶來的投資機會。

風險提示:穩增長政策落地進度不及預期,國內經濟修復不及預期。