智通財經APP注意到,市場普遍預計,日本央行將很快實施10年來最戲劇性的政策轉變,但其後果究竟會是什麼樣子仍有待商榷。

儘管日本央行即將結束世界上最後一次負利率,並結束了大規模量化寬鬆的試驗,但該行一再宣稱,將保持寬鬆的政策設置。這種看似脫節的現象促使經濟學家猜測新參數將會是什麼。

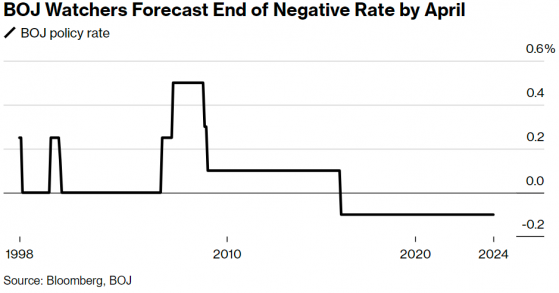

多數經濟學家預計明年4月加息,屆時將是一項複雜的任務。

日本央行觀察人士預測負利率將於4月結束

除了自2007年以來首次加息外,日本央行還必須弄清楚,在經歷了10年的世界級量化寬鬆之後,它將如何收縮資產負債表,以及以何種速度收縮。日本央行的資產負債表與經濟的比率是世界上最大的,該銀行持有的債券佔全日本1200萬億日元(8萬億美元)債券市場的一半左右。它也是當地股市的最大股東。

政策利率

根據上個月進行的一項調查,超過90%的經濟學家預計新的利率目標將在“0%左右”或“0到0.1%之間”。這將排除美聯儲和歐洲央行青睞的最初加息25個基點的可能性。

日本央行副行長Shinichi Uchida就短期利率可能的新設定給出了迄今爲止最明確的暗示,他指出了利率低於零之前的情況:日本央行對超額準備金徵收0.1%的利率,並將無擔保貸款利率維持在0%左右。

Uchida在2月8日的一次演講中表示:“如果日本央行再次出現這種情況,這將意味着加息0.1個百分點,因爲目前的無擔保隔夜拆借利率在- 0.1%至0%之間。”

Uchida在設計收益率曲線控制方案和負利率方案方面發揮了突出作用。他的假設分析表明,日本央行將把超額準備金率作爲主要政策槓桿,目標區間爲0 - 0.1%,不管官方用什麼術語來表述。這將確保實際利率保持在負值區間,突顯出政策仍然寬鬆。

加息步伐

Uchida在演講的參考部分引起了日本央行觀察人士的注意,他在演講中談到了市場對加息後利率路徑的預期。圖表反映了兩年內增長約 50 個基點的預期。

Uchida表示,對於這些市場觀點,他不會“贊同或說它們是錯的”。他堅持說,他只是把它們指出來作爲參考。

一些經濟學家並不相信。

瑞銀證券首席日本經濟學家、前日本央行官員Masamichi Adachi表示:“這是他講話中最重要的信息。”“日本央行對此表示支持。”

日本央行行長值田和男和其他董事會成員表示,日本央行將繼續維持債券市場的穩定,就像2013年大規模貨幣刺激計劃啓動之前那樣。不過,他們的言論表明,他們並不一定要稱這些行動爲YCC。他們可能只是在政策正常化時提到購買債券。

在調整指引時,日本央行可能會爲收益率設定一個新的上限,取代目前10年期債券收益率基準1%。或者當局可以放棄這種做法,繼續公佈他們每月打算購買的債券數量。最重要的是,日本央行將給予市場參與者更大的靈活性來決定收益率水平,同時在收益率上漲過快時繼續幹預。

對日本央行來說,影響債券收益率變得更加容易,因爲它持有市場上一半的債券,這種情況也導致了更多的市場運作副作用。Uchida表示,該行尚未決定如何處置這些資產。

風險資產購買

至於股票,Uchida指出,當日本央行政策正常化時,終止此類購買是很自然的。這清楚地表明,如果不給日本經濟或全球市場帶來新的衝擊,該行不太可能恢復定期購買ETF和房地產投資信託基金。

在2020年底成爲日本股票的最大持有者之後,日本央行已經明顯放緩了此類購買。當局去年只購買了三次股票基金,而且根本沒有購買房地產投資信託基金。

日本央行在今年停止購買ETF

懸而未決的是該銀行持有的ETF的命運,這些ETF本月價值70萬億日元。值田和男表示,日本央行有時間考慮如何處理這些資產,暗示精確的解決方案可能不是邁向政策正常化的第一步。

這表明日本央行並不急於像美聯儲和其他央行在政策正常化時可能做的那樣縮減資產負債表規模。