香港市場正迎來“創科”企業赴港上市潮,作爲中國第二大獨立邊緣雲服務提供商,白山雲首次向港交所遞表。

智通財經APP瞭解到,白山雲近日向港交所遞表,中金公司、海通國際爲其聯席保薦人。根據灼識諮詢報告,按2022年總收入計,該公司是中國第二大獨立邊緣雲服務供應商;而按2022年海外收入計,其也是具有成熟海外業務的中國獨立邊緣雲服務供應商中增長最快的一家。

白山雲主要爲企業客戶提供全套邊緣雲服務,包括網絡服務及安全和計算服務,近兩年來收入增長乏力,然而一直保持着虧損,2020-2023年上半年累計股東淨虧損達5.81億元。雖然香港對科技企業的融資政策很寬鬆,但並不代表標的優質,尤其是持續虧損的標的,“燒錢”模式下可持續性尚待驗證。

那麼,獨立邊緣雲服務頭部玩家白山雲值得看嗎?

核心業務增長放緩,客戶集中度高

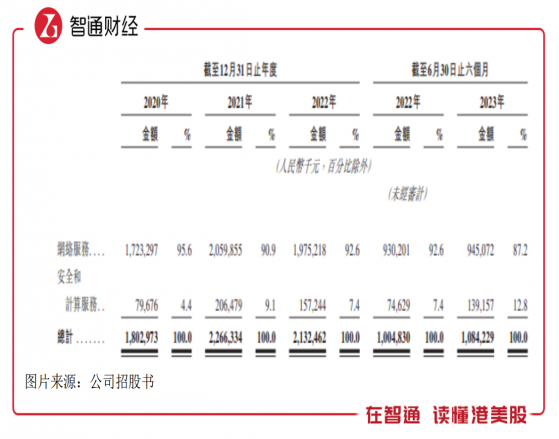

智通財經APP瞭解到,白山雲有兩大業務,即網絡服務以及安全和計算服務,網絡服務主要爲幫助客戶連接全球數十億終端用戶,包括邊緣全站加速網絡、邊緣下載交付網絡及邊緣流媒體交付網絡;而安全和計算服務則是建立在邊緣雲網絡基礎設施之上,使客戶能夠安全地訪問網絡及計算資源。

在過去三年(2020-2022年),該公司業績收入增速緩慢,複合增速爲8.8%,2023年上半年爲7.9%,其中網絡服務以及安全和計算服務兩大業務對應週期增長指標分別爲7.06%、1.6%以及40.36%、87.7%。業務增速差異導致收入結構變化,但核心收入仍爲網絡服務,2023年上半年收入份額爲87.2%。

網絡服務業績放緩,主要爲客戶付費單價略有下降,2023年上半年,該業務付費客戶數量爲684家,同比提升10.7%,2020-2022年付費客戶複合增長14.36%,高於業務收入增速意味着付費單價對應幅度的下降。而安全和計算服務卻相反,得益於客戶付費單價提升收入高增,上半年付費客戶有381家,同比提升7.6%,2020-2022年付費客戶複合增長8.56%,均低於業務收入增速。

截止2023年6月,該公司擁有1018家付費客戶,其中127家及82家爲重點客戶,網絡服務在超過50個國家和地區的300多個城市部署了1700多個全球邊緣節點。不過,該公司客戶集中度非常高,2023年上半年前五大客戶貢獻收入達63.4%,其中最大客戶爲36.8%,存在一定的客戶依賴風險。

白山雲成長依賴大客戶的業務規模,倘若大客戶業務經營收縮,對該公司的業績影響將是顯著的,近幾年新增付費客戶數量增長較爲緩慢,想要擺脫對大客戶的依賴仍需要更大的市場覆蓋。值得一提的是,白山雲連年虧損,但盈利能力在持續優化,虧損逐年縮窄,盈利及費用指標都在朝着好的方向發展。

虧損大幅縮窄,但資金鍊緊張

智通財經APP瞭解到,白山雲毛利率每年都有提升,2020-2022年,毛利率從4.3%提升至9.1%,再進一步提升到2023年上半年的12.7%。該公司毛利提升主要爲帶寬及機架租賃成本的下降所致,該項目主要包括支付予中國及海外電信運營商的費用,用於購買帶寬資源及租賃機架空間,佔銷售成本超過90%。

此外,該公司期間費用(銷售、行政及財務)率整體保持穩定,2023年上半年費用率爲11.9%,同比下降1個百分點,於過去三年費用率在10-12%,波動較小。該公司重視研發,研發費用率往年佔大頭,2023年上半年爲5.4%,略有下降,截止6月,該公司在中國獲得349項專利及85項軟件著作權,在海外獲得55項專利。

值得注意的是,白山雲虧損正在快速縮窄,2023年上半年虧損率爲3.31%,同比大幅縮窄14.28個百分點,相比於2020年度縮窄6.85個百分點。不過四項費用合計仍超過17%,想要實現盈利仍需進一步成本及費用優化。2020-2023年上半年,該公司年內淨虧損累計爲5.81億元,及經調整淨虧損累計4.73億元。

然而連年的虧損,賬上現金淨流出,權益資產不斷流出,已讓白山雲“資不抵債”,截止2023年6月,該公司淨資產爲-2.19億元,已連續多年權益赤子。其間賬上現金僅有0.61億元,而銀行借款1億元,流動負債12.71億元,流動負債淨額缺口4.72億元。該公司現金流已捉襟見肘,此次上市融資或爲“續命”。

白山雲所處的行業發展前景較好,市場規模保持高雙位數增長,但賬上沒錢,就無法在燒錢的浪潮中獲取更大的市場份額,行業再好也會倒下,這也是該公司迫切需要上市的原因。

業績未跑贏行業,基本面不被看好

從行業來看,根據灼識諮詢報告,2022年全球邊緣雲服務行業的市場規模3927億元,近五年複合增速爲39.23%,預計到2027年將達14644億元,複合增長率30.1%。中國邊緣雲服務行業及東南亞和中東等新興市場的邊緣雲服務將在2022年至2027年的未來五年內大幅增長,複合年增長率均超過30%。

就分類而言,2022年網絡服務、邊緣安全及邊緣計算全球市場規模分別爲1619億元、1333億元及975億元,近五年複合增速分別爲36.75%、40.51%及42%,預計到2027年市場規模分別增至4926億元、4846億元及4872億元。中國市場規模佔比全球超10%,增速趨同於全球,行業前景非常寬廣。

邊緣雲服務主要有四類參與者,包括獨立邊緣雲服務供應商、公有云運營商、電信運營商以及設備和傳統安全供應商,白山雲屬於第一類。就整體市場而言,電信運營商的合計市場份額就超過了35%,該公司以3.1%位居第九,但以獨立雲服務供應商排名,該公司位居第二名,和第一名市場份額差距2.5%。

值得注意的是,白山雲的業績明顯沒跑過行業,核心業務網絡服務被行業甩了20多個點,雖然在獨立雲服務供應商有競爭優勢,但其他三類參與者實力雄厚,不斷吞噬市場份額,並擠壓獨立雲服務供應商生存空間。且該公司連年虧損資金鍊較緊張,未來若未改善,或對業務經營產生重大不利影響。

綜合看來,白山雲業績放緩,核心業務增長乏力,且公司客戶集中度高,收入較大依賴於大客戶,存在客戶經營的不確定性風險。同時公司連年虧損,雖然2023年大幅縮窄,但仍未見盈利趨勢,且公司現金流緊缺,多年來權益赤字,或影響業務運營及開展。不過行業高增,前景較好,預計該公司上市後將調整業務戰略。

雖然是細分領域的頭部標的,但獨立雲服務供應商爭奪的基本是邊緣雲服務的尾部市場,且白山雲基本面不太好,其中“資不抵債”是最大的問題,市場資金大概率不會買賬。