2023年8月31日,美聯儲照例公布了當周的資產負債表。

以下僅列出主要項目:

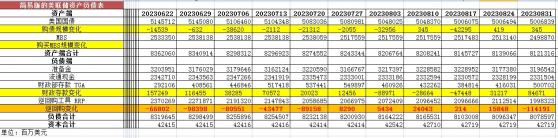

從資產端規模來看,本周減少177.5億美元;資產負債表總規模8.121萬億美元,較上周回落。其中,國債資產5.006萬億美元,MBS 2.499萬億美元。

從負債端來看,逆回購減少1141.91億美元,逆回購賬戶規模1.9983萬億美元。

財政存款增加846.71億美元,財政存款賬戶餘額5007.02億美元。

這兩項合計減少295.2億美元。也就是釋放流動性295.2億美元。

綜合以上,本周流動性方面釋放約117.7億美元。

本周準備金餘額達3.1965萬億美元,較上周回升。

2022年6月2日,美聯儲的資產端規模是8.915萬億美元。

2023年8月31日,資產端規模8.121萬億美元,較2022年6月初減少7940億美元。

從資產端變化來看,持續減少的主要是國債資產,2022年6月2日國債資產為5.77萬億美元,MBS2.7萬億美元。

2023年8月31日,國債資產5.006萬億,MBS2.499萬億。相比較2022年6月初,國債資產減少約7640億美元,MBS的規模相較6月初下降約2010億美元。

美國商務部周四(8月31日)公布的數據顯示,剔除食品和能源成本的個人消費支出指數(PCE),即所謂的"核心"個人消費支出指數,7月份同比增長4.2%,符合經濟學家的預期,高於6月份的4.1%。核心個人消費支出是美聯儲首選的通脹衡量指標。

在包括所有類別的總體基礎上,7月份個人消費支出指數同比上漲3.3%,高於上月的3%,符合預期。

剔除波動較大的食品和能源部分的核心PCE物價指數月率連續第二個月錄得上漲0.2%。整體PCE物價指數也錄得增長0.2%。上個月,經通脹調整后的實際個人消費支出繼6月份強勁增長后本月增長了0.6%,這是今年年初以來最強勁的增長。

美聯儲主席鮑威爾上周在傑克遜霍爾經濟研討會上說,通貨膨脹仍然太高。

他說:"美聯儲的職責是把通貨膨脹率降至2%的目標,我們會這樣做的。"他警告投資者,利率將"在更長時間內走高"。目前,美國利率仍在5.25%至5.50%的區間內,為2001年3月以來的最高水平。

牛津經濟研究院(Oxford Economics)經濟學家Paul Ashworth指出,周四的核心個人消費支出數據受到投資組合管理價格月度漲幅7%的提振,這往往與7月份股市延續的2023年漲勢一致。

Ashworth的研究顯示,7月份,過去三個月的核心個人消費支出年化通脹率降至2.8%,為兩年半以來的最低水平。

Ashworth寫道:"這仍然高於(美聯儲的)2%的目標,但考慮到即將到來的住房通脹放緩,到2024年年中很有可能會回到目標水平。"

與此同時,周四公布的官方數據顯示,美國上周初請失業金人數降至22.8萬人,低於預期的23.5萬人。這為周五公布的8月非農就業報告奠定了基礎,該報告被視為美聯儲緩解物價壓力決策的關鍵。

經濟學家預計,8月份美國經濟增加了16.8萬個就業崗位,而失業率預計將保持在3.5%的水平。交易員們抱着這樣的希望,即該報告將表明經濟正在明顯放緩,並最終讓央行有理由暫停基準利率的上調。