2020年初,隨着新冠疫情這一只“黑天鵝”飛出,全球航空公司遭遇有史以來最嚴重打擊。

國內:2020年,國航(00753)、南航(01055)、東航(00670)叁大“扛把子”航空股年均虧損逾100億元,股價跌幅均超15%;國外:“巨虧、求助、破産”成爲全球航空公司2020年的代言詞,據悉,截至2020年10月全球已有43家商業航空公司破産。

轉眼至2021年末,隨着國內經濟逐步複蘇,全民疫苗接種率不斷提高,以及在“隨心飛”“快樂飛”等一系列現象級産品的刺激下,國內的航空股是否走出了2020年的黑暗時刻,投資機會如何,也顯而易見的成爲了外界想要探索的點。

Q2“迅速回血”,Q3-Q4受散點疫情制約

從恢複進程來看,2021年初以來,國內航空板塊主要顯露了兩大不同的恢複狀態,如下:

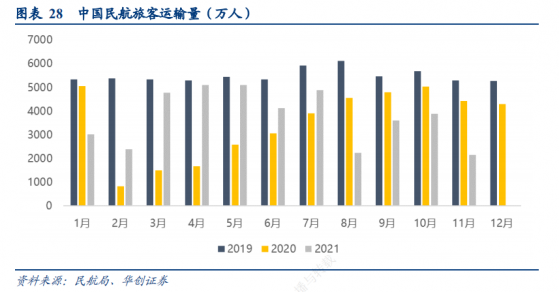

一季度旅客運輸量1.02億人次,同比增長37.5%,爲2019年同期的63.4%;二季度,行業旅客運輸量1.43億,同比增長96%,恢複至2019年同期的89%,恢複程度較一季度大幅提高25.6個百分點,其中國內航線旅客量超過19年同期。

相較于Q1、Q2的增長狀態,Q3、Q4的旅客運輸量則有所下滑:叁季度旅客運輸量環比下滑25%至1.08億,同比下降20%,恢複至19年同期的61%。四季度中,10月行業環比有所恢複,環比增長7.6%,相當于2019年同期的68.2%,11月環比下降44.6%,相當于2019年同期的40.6%。

(數據來源:華創證券)

究其上述反差原因,主要是因爲隨着疫情的有效控制,居民出行意願增加等影響,從3月起出行需求迅速反彈,再疊加清明、五一小長假的催化作用,Q2便“回血”迅速,旅客運輸量超19年同期。

而Q3、Q4旅客運輸量下滑,主要受國內局部散點疫情影響,據悉自6月以來疫情有所反複,本土確診病例顯著增多,後又疊加河南洪水及台風天氣等因素影響,航空業便受到了一定波及。

反觀國際航線的恢複程度,則沒有國內航線那麽幸運了。

據智通財經APP了解,疫情以來,國際航線受“五個一”政策影響,始終處于低位運行。以旅客運輸量計,21年1-9月累計國際旅客僅爲19年同期的2.1%,地區旅客僅爲5.3%,而國內旅客恢複至81.3%。

(數據來源:華創證券)

兩相對比之下,有一個重要的表現值得拎出來一說——即國內航線恢複程度大幅好于國際航線,離不開我國強大的內循環力。

據華創證券指出,由于國際+地區航班大幅下降,航司將國際運力調配至國內,市場會擔憂特別是過去執飛遠程國際航線的寬體機投放在國內市場,導致國內運力相對過剩。然而結合相關數據的表現來看,情況卻並非如此。

從航班量上來看,在相對沒有疫情散發擴散的月份,如今年3-5月叁大航總體日均航班量相比19年基本持平甚至正增長,其中4月航班量相比19年增長7%。反映出在疫情緩和、需求較好的條件下,總體運力可進行較爲充分的安排。

從飛機利用率上來看,觀察今年以來利用率水平,3-5月均恢複至8小時以上,其中4月恢複至8.6小時,爲19年同期(9.3小時)的92%,相差0.7小時。另一方面考慮過去寬體機平均利用率在12小時左右,實際正常時期國內執飛窄體機利用率預計僅略高于9小時,可以看出僅依靠國內需求,當前利用率水平可恢複至接近正常水平。

此外,旅客量方面,今年3-5月全行業旅客運輸量恢複至19年同期9成以上,其中4月恢複至96%,其中國內旅客實現10.7%的增長,反映出極強的國內需求韌性。同時,相應的客座率恢複至接近80%,相比19年同期僅略低3-4個百分點,由此看出,總體供需恢複良好。

基于上可知,雖然國際+地區航班大幅下降,航司將國際運力調配至國內,但在強大的內循環力下,並未發生明顯的運力過剩的情況。

叁大航Q3無一盈利,“快樂飛”沒有那麽快樂

雖然隨着疫情得到有效控制,居民的出行意願逐步增加,但正所謂“他救不如自救”,爲了刺激需求大幅回升,國內的航空公司還是做出來不少努力。

其中最爲典型的動作就是繼續升級更新“隨心飛”“快樂飛”這一類的現象級産品。

2020年,在疫情的重創下,不少航空公司開啓創新式的“自救”,即推出“隨心飛”、“快樂飛”這類的現象極産品,並從中嘗到一些甜頭。2021年初以來,亦有不少航空公司陸續更新“隨心飛”、“快樂飛”這類産品。譬如,截至目前,南方航空的“快樂飛”已經更新到3.0版了。

不過,值得注意的是,相比于去年還需拼手速搶購,這些産品在今年並沒有掀起太大的水花:據東航2020年12月31日公布的數據,2020版隨心飛用戶中有大約10%購買了2021版隨心飛,而90%的用戶不再繼續購買産品。

與此同時,部分“隨心飛”産品甚至還以“鬧心飛”收場:據悉,從2021年3月起,黑貓投訴平台上湧現多起顧客投訴事件,主題多爲航空公司私自削減隨心飛權益,具體表現爲減少航班座位投放量、兌換難、經常被自動改航班等。

有意思的是,除了收獲了諸多吐槽之外,體現在業績上,航空公司們也“沒有那麽快樂”。

2021年叁季度,受疫情反複及油價上漲影響叁大航虧損擴大,僅春秋實現盈利。

具體而言,至2021年Q3,叁大航合計虧損79億,2020年同期爲虧損5.2億。其中,國航虧損35.4億,2020年Q3虧損6.7億;南航虧損14.3億,2020年Q3盈利7.1億;東航虧損29.5億,2020年Q3虧損5.6億。

而3家民營航司則合計虧損1.5億,僅春秋航空實現盈利。據相關財務數據顯示,2021年Q3春秋、吉祥、華夏歸屬淨利分別爲1.5、-1.5和-1.4億元,去年同期分別爲盈利2.6、2.0和1.6億元。

(數據來源:華創證券)

而令人好奇的是,各大航空公司積極推出的“隨心飛”“快樂飛”産品爲什麽並未對公司的盈利産生明顯的幫助呢?

答案在于,“隨心飛”“快樂飛”這類産品的主要目的是補充現金流,但對于填補虧損“黑洞”來說相當于杯水車薪。

據了解,"隨心飛"的本質是預付卡,最重要的作用是幫助航空公司獲得現金流,額外效果是提升旅客粘性。但隨着今年銷售量的大幅下降——今年雙十一期間,八家航空公司"隨心飛"産品累計銷量超過10萬份,總體銷售規模相較于2020年要少得多,帶來的改善作用並不是很大。此外,據行業人士透露,由于“隨心飛”旅客只占行業旅客人次的1%左右,因此該類産品的貢獻相對航司疫情虧損的黑洞而言,相當于“杯水車薪”。

長期向好趨勢不變,2022年開啓複蘇之路?

綜上來看,不難看出受散點疫情反複及原油價格上漲等因素影響,航空股的2021年或許並沒有想象中的那麽“快樂”。但從中長期的角度來看,隨着疫苗加強針和口服特性藥研發的推進,居民乘坐飛機的需求恢複增長,航空行業的長期向好趨勢是保持不變的。

據民航局《新時代民航強國建設行動綱要》提出,到2035年,我國人均航空出行次數每年將超過1次,由此可知我國民航客運量仍有較大的提升空間,機場行業仍處于快速發展階段,長期向好的發展趨勢仍將保持不變。

在此背景下,國內券商機構們也紛紛給予了“未來2年複蘇趨勢確定”的預測,如下:

其中,國金證券指出,目前我國航空市場仍處在周期底部,未來1-2 年航空或能夠重塑繁榮周期。隨着壓制下的需求持續反彈、國際航線放開、飛機供給放緩,航空業整體供需結構有望改善,未來1-2 年航空或能夠重塑繁榮周期。

此背景下,該機構長期看好中國航空業的發展,並表示中國低成本航空市場潛力巨大,隨着航空市場化改革的推進,諸如春秋航空等民營航司將繼續展示出衆盈利韌性,因而建議關注春秋航空、吉祥航空等民營航司;同時也表示可以關注處于估值底部的叁大航,據悉,受疫情影響,叁大航 PB 估值處在底部,隨着未來航空業逐步複蘇,供需結構改善,叁大航的業績及估值水平將有望恢複。

(圖片來源:國金證券)

國泰君安亦表示,航空具有雙重複蘇邏輯,未來兩年複蘇趨勢確定。一是,若國際放開,國內國際市場均將重新實現供需均衡,航司盈利能力將恢複。考慮十四五運力增速明顯放緩與票價市場化、盈利能力有望好于疫情前;二是若國內大循環,預計航司有望率先恢複一定的盈利能力,將超出市場預期。長期來看,疫情並未改變航空需求長期增長動能,且空域瓶頸將長期存在,中國航空業長期供需向好。不過考慮短期業績承壓,且國際開放緩慢,建議關注逆向時機。

除此之外,西南證券指出,“十四五”期間航空業機隊規模增速低于6%,預計22年供需關系有向上改善的空間;同期若22年底國際線放開,能有效提高飛機日利用率水平,極大提高周轉效率,屆時航司盈利水平將有較大提升空間。基于此,該機構建議關注在疫情期間大幅擴張,通過精細化運營有望在出行需求恢複常態之時將機隊規模與時刻資源轉化爲業績的民營航司,同時看好叁大航在複蘇周期的高業績彈性。