FX168財經報社(北美)訊 今年早些時候,當投資者加大對通脹和美國加息的押注時,美元似乎勢不可擋。現在他們成群結隊地反對它。

包括摩根大通資產管理和摩根士丹利在內的前多頭人士表示,隨著物價降溫促使市場減少對美聯儲進一步收緊政策的押注,美元走強的時代正在結束。這可能為歐洲、日本和新興市場的貨幣帶來買入機會。

“市場現在對美聯儲的走勢有了更好的把握,”摩根大通資產駐墨爾本的策略師Kerry Craig說。摩根大通資產管理著2.5萬億美元資產。“美元不再是我們今年看到的那種單向買入。歐元和日元等貨幣還有反彈的空間。”

圍繞如何交易美元這一全球儲備貨幣的辯論正在加劇。美聯儲官員發表的更為鴿派的言論以及通脹降溫,助長了加息步伐放緩的押注。大多數人都得出了類似的結論:美國例外論正在衰落。

美元長期低迷的影響也不僅僅波及貨幣市場。它將緩解輸入性通脹給歐洲經濟體帶來的壓力,降低最貧困國家購買食品的價格,并減輕借入美元的政府的債務償還負擔。

追蹤美元兌10種主要貨幣匯率的彭博美元現貨指數從9月份的高點下跌了超過6%,周二(11月29日)下跌了0.4%。與此同時,過去一個月,美元兌G10所有成員國貨幣都走弱,兌日元和紐元下跌了約7%。

倫敦abrdn利率管理投資總監James Athey表示:“美國通脹正顯示出放緩跡象,央行意識到加息將對價格增長產生滯后效應。”與此同時,“我們認為這種差異已經達到了極限,”他表示。他指的是美國和日本貨幣政策的差異。

大約一個月前,這家總部位于英國的基金將美元頭寸從增持調整為中性,并預計美元兌日元和英鎊將走弱。

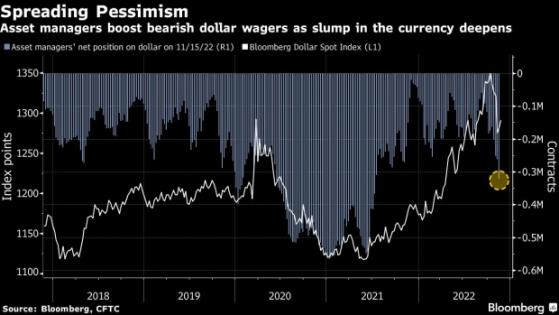

根據美國商品期貨交易委員會(CFTC)的最新數據,持倉數據顯示,在截至11月18日的一周內,資產管理公司加大了對美元走軟的押注,增幅達到2021年7月以來的最高水平。

(圖源:彭博社、CFTC)

最新的美聯儲會議記錄支持了他們的觀點。大多數官員都認為,很快放慢加息步伐將是合適的。根據隔夜指數掉期,對美聯儲利率峰值的預期已從11月初的高于5%降至5%以下。

美國國債收益率也出現見頂跡象,10年期國債收益率已較10月高位下滑約60個基點。

樂觀派

盡管美元可能不再是一個直接的買入對象,但仍有一些因素可能導致美元走強。

巴林銀行駐倫敦策略師Agnes Belaisch表示,美聯儲仍將重點放在確保通脹得到控制上,這意味著在開始降息之前,利率可能必須維持在高位一段時間,從而支撐美元資產。

“美聯儲的工作還沒有完成,”Belaisch說,他的公司管理著3380億美元。“做多美元頭寸仍然有意義。”

悲觀派

不過,對于越來越多的投資者來說,減持美元多頭頭寸是到2023年的一項關鍵交易。資產管理公司晨光投資的Eva Sun-Wai就是其中之一。她一直在對美元進行獲利了結,轉而買入G4和新興市場貨幣。

總部位于加州圣馬特奧的Franklin Templeton固定收益投資總監Sonal Desai表示,現在是買入日元和韓元等“承受極大壓力”的貨幣的好時機。

以Andrew Sheets為首的摩根士丹利分析師預測,美元將在本季度見頂,然后一直下跌到2023年,從而支撐新興市場資產。匯豐控股公司策略師Paul Mackel說,美元明年可能會“暴跌”。