在高利率陰霾下,投資者對人工智能(AI)股的熱情有所降溫。

近幾周,隨着美國國債收益率飙升至16年高點,投資者的風險偏好減弱,人工智能股與大盤一起遭受重創。

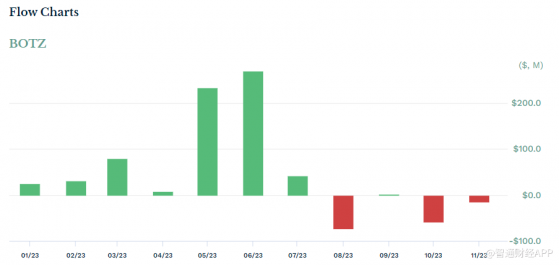

追蹤人工智能股票的Global X Robotics & Artificial Intelligence ETF(BOTZ)在10月份流出5930萬美元,本月迄今已經流出1480萬美元,不過,今年以來該基金的資金淨流入量仍高達5.42億美元。

數據來自etf.com

盡管對高利率的擔憂揮之不去,投資者對人工智能領域的長期前景仍持樂觀態度。

瑞銀全球財富管理首席投資官Mark Haefele表示,最近的疲軟爲增加人工智能領軍企業的投資提供了一個很好的機會。

CFRA Research的ETF數據和分析主管Aniket Ullal也表示:“這種負面情緒有可能在第四季再次逆轉,特別是如果英偉達(NVDA.US)等大型科技股繼續顯示出強勁的盈利增長。”

AI應用前景廣闊,相關股仍是“香饽饽”

自去年11月微軟(MSFT.US)支持的OpenAI推出聊天機器人ChatGPT後,生成式人工智能熱潮席卷了全球市場。

智通財經APP了解到,在ChatGPT爆紅之後,Meta Platforms(META.US)、谷歌(GOOGL.US)等科技巨頭也紛紛加入戰場。人工智能芯片需求持續火爆推動英偉達實現炸裂業績,又給人工智能熱潮添了一把火。

CFRA Research的Ullal表示,總體而言,在Chat GPT-4發布後,以人工智能和機器人技術爲重點的ETF在2023年開局強勁,今年前叁個季度的資金流入量超過19億美元。

人工智能熱潮也推動多只股票瘋漲。其中,英偉達年內漲幅高達214%,Meta Platforms、C3.ai(AI.US)等股價翻倍。

數據來自富途證券

得益于英偉達等重倉股股價大漲,BOTZ基金年內漲幅達19%,跑贏標普500指數,但遠遜于納斯達克指數30%的漲幅。值得注意的是,專注于大型成長股的人工智能與科技ETF(AIQ)年內漲幅高達39%。

市場對人工智能股票的樂觀情緒並非毫無根據。

今年3月,英偉達創始人、首席執行官黃仁勳大膽預言:“生成式人工智能的iPhone時刻已經來了。”

微軟創始人比爾·蓋茨也表示,GPT是他一生中見到的兩項最具革命性技術之一。他還表示,“人工智能的發展與微處理器、個人電腦、互聯網和移動電話的誕生同樣重要。它將改變人們工作、學習、旅行、獲得醫療保健以及溝通交流的方式。整個行業都將圍繞它重新定義,企業也將通過如何使用GPT來進行劃分。”

除了業界大佬,多家專業機構也對人工智能的前景持樂觀態度。

普華永道估計,到2030年,人工智能將爲全球經濟貢獻15.7萬億美元。高盛集團最近上調了對美國和許多主要經濟體的長期增長預期,認爲生成人工智能將在未來十年提高生産力。

因此,投資者追捧人工智能股票也就不足爲奇了。

如何選股?貨幣化是關鍵

隨着人工智能熱潮席卷全球,許多公司開始兜售人工智能産品路線圖,並推動股價攀升。

然而,在全球流動性緊縮環境下,投資者希望企業能夠將客戶對人工智能的興趣轉化爲實際需求,並在提振收入方面取得進展。

目前,備受追捧的人工智能股票大致分爲兩類: 在許多應用中使用人工智能工具的科技巨頭,如亞馬遜(AMZN.US)、微軟等;以及銷售相關硬件、軟件和服務的公司,如英偉達、C3.ai。這些公司都利用人工智能提振了業績,這也支撐了其股價上漲。

通過AI提振整體業績

具體來看,微軟作爲生成式人工智能領域的領頭羊OpenAI的最大投資者,備受關注。由于人工智能服務將Azure雲計算營收提高了3%,微軟截至9月的季度收益輕松超出了預期。

微軟發布了由ChatGPT提供支持的新版必應搜索引擎,並將ChatGPT功能整合到其産品組合中,包括Azure雲基礎設施服務、Edge浏覽器、Office辦公軟件套件等。微軟還將人工智能引入其他領域,包括將先進的自動化臨床文檔集成到醫生的工作流程中。

也許沒有哪家公司比亞馬遜更廣泛地使用人工智能了。創始人兼執行董事長傑夫·貝佐斯一直是人工智能和機器學習的傳播者。盡管亞馬遜最初是一家在線零售商,但技術一直是該公司的核心。

如今,亞馬遜的方方面面都在使用人工智能,從行業領先的聲控技術Alexa,到無人雜貨店Go Grocery,再到雲基礎設施工具Sagemaker。就連亞馬遜的物流業務也受益于人工智能,因爲人工智能有助于調度、重新規劃路線,以及提高配送准確性和效率。

人工智能對亞馬遜業務的影響很難量化,但這顯然是該公司競爭優勢的關鍵組成部分。縱觀曆史,亞馬遜一直走在電子商務、電子書、雲計算和聲控技術等新興技術的前沿。人工智能提供了許多基礎設施,幫助公司快速有效地進入新業務。

其他通過人工智能提振整體業績的例子還包括Meta Platforms等。

硬件、軟件銷售商

英偉達被視爲人工智能熱潮的最大贏家之一。今年以來,該股漲幅高達214%。

由于各行各業對于英偉達A100/H100芯片需求激增,目前數據中心業務已經成爲英偉達最核心的業務,而不是此前依賴遊戲顯卡的遊戲業務。數據中心業務Q2營收達103億美元,增速達到驚人的171%,遠超華爾街預期的79.8億美元。

值得注意的是,該公司的整體營收同比增長101%,達到驚人的135億美元,淨利潤率高則達46%,凸顯出英偉達處于AI芯片領域的絕對壟斷地位。此外,英偉達的專業可視化産品在人工智能領域也有很大的潛力。

與上述公司相比,C3.ai可能是最“純粹”的人工智能股票。C3.ai是一家SaaS公司,其軟件允許企業部署大型人工智能應用程序。該公司的工具幫助其客戶加速軟件開發,降低成本和風險。該公司還推出了生成式人工智能套件。

C3.ai是行業先行者,目前還沒有端到端的企業AI開發平台與它直接競爭。這種獨特的定位可能使該公司成爲長期的大贏家,盡管人工智能SaaS市場正在發展,可能會吸引亞馬遜或微軟等大型企業進入。

但人工智能並非靈丹妙藥。人工智能熱潮推動C3.ai截至7月的第一財季營收同比增長11%,超出市場預期,但該公司仍未實現盈利。悲觀業績指引也令其股價大幅回落。

另外,積極入局人工智能的IBM( IBM (NYSE:IBM).US)今年股價上漲不到10%,表現落後于大盤。盡管IBM業績有所改善,但投資者仍對該公司持久的轉型周期保持警惕。

總結

鑒于人工智能對各行各業的顛覆性影響,該領域仍將備受市場關注。

許多公司正在爭先恐後地推出生成式人工智能試點項目。不過,人工智能技術仍處于發展的早期階段,應用落地的時間和效果存在很大的不確定性。

與此同時,在全球金融市場面臨多重風險的當下,投資者變得更加挑剔。人工智能不是科技行業的“靈丹妙藥”,那些無法兌現樂觀預期的公司可能會遭受嚴懲。

相反,微軟、亞馬遜等能夠利用人工智能浪潮實現業績增長的公司仍贏得華爾街青睐。