今日財經市場5件大事:英偉達、Salesforce財報來襲

新年伊始,不僅僅A股賽道股出現巨大調整,美國科技成長股和價值股的表現也出現切換,全球二級市場似乎一夜之間從追求高增長到尋求穩定收益。

首先,開年至今,美債長端利率快速上行,其短期陡升的幅度與2018年2月、10月及2021年2-3月相當,引發美股成長股出現明顯調整。

週一,美國十年期國債收益率 盤中一度突破1.80%關口,不過在進入紐約時段後有所回落。以價值股為代表的羅素1000指數和10年期美債收益率走勢非常同步。

其次,美聯儲轉鷹派的衝擊、未來3月份加息及下半年縮表,嚴重打擊科技成長股估值。

美東時間1月11日週二,擁有今年美聯儲貨幣政策會FOMC會議投票權的聯儲高官、克利夫蘭聯儲主席梅斯特(Loretta Mester)表示,為應對供應緊張的勞動力市場以及持續高企的和更為普遍的高通脹,今年美聯儲可能需要至少將加息三次,並且開始縮表。

近期以科技成長股為代表的額納斯達克綜合指數 跌幅明顯,納斯達克成分股中40%已經相較於一年內高點腰斬,轉向最快的對沖基金已經開始轉投“價值股”,股票型對沖基金已將其價值敞口提高至至少4年來的最高水準,而Pictet Asset Management和22V Research等公司也加入摩根士丹利、富國銀行等其他華爾街大行的行列,紛紛看好在利率上升時表現優於大盤的價值股。

Pictet Asset Management首席策略師Luca Paolini表示:“這不是一兩天的轉換,這可能是6至12個月從成長型到價值型轉換的開端。儘管去年價值股曾跑贏成長股,但去年並不是真正的輪換,因為美債實際收益率處於歷史低位。現在,隨著美聯儲收緊貨幣政策,通脹可能會見頂,我們可能看到如上一個週期中債券收益率上行的走勢,只是這次結果或許完全不同。”

市場對價值股的信心正在逐漸增強,摩根大通以John Schlegel為首的分析師寫道:“儘管一旦債市企穩,成長型股票可能會反彈,但鑒於美聯儲的緊縮政策和市場對新冠疫情的擔憂逐漸消退,投資者對成長型科技股的熱度可能沒有以前那般高漲。”

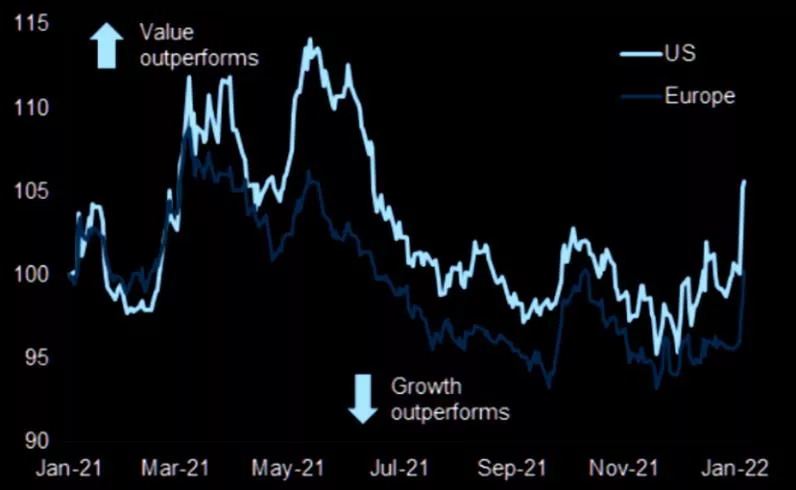

不僅僅是在美國,歐洲股市價值股也相對成長股的表現也開始出現轉折。

在A股市場,新年開端賽道股集體下挫,以地產為代表的低位股反彈似乎也預示著一種風格轉換。

山西證券研報認為,目前A股市場量能較12月中旬的高點有所回落,前期年末多空資訊的集中釋放已逐步落幕,市場預期基本趨於一致,使得躁動情緒有所降溫。步入2022年,在經濟下行、宏觀流動性相對寬裕的宏觀環境中,A股缺乏整體趨勢性上行的內在動力,出現系統性風險的概率也較低,結構性行情仍將深化演繹,而風格或將由中小盤逐步切換至大盤價值與大盤成長。

中信證券表示,年初的機構大幅調倉加速了“高切低”,高位賽道抱團瓦解再現,而穩增長至少是一季度的持續主線,市場對低位藍籌的共識將更加強化,上半年行情起點將有所延後,短期調整帶來更好配置時點。一季度依然是全年藍籌行情的最佳參與視窗,短期調整會帶來更好配置時點,建議繼續圍繞“三個低位”堅定佈局。

國泰君安認為,當前,國內寬鬆預期趨於一致,疊加海外貨幣政策偏鷹加速市場對流動性預期調整,投資重點由高增長向低估值切換。整體上,以穩增長為錨,隨著基本面預期改善,估值修復通道正在打開。往後看,在把握高景氣的基礎上,應當正視盈利與估值的匹配度,把握價值風格的投資機會。