全球通脹警報拉響!布油「一飛沖天」突破百元,美元指數「王者歸來」重回100

Investing.com–在市場動盪期間,餐飲連鎖店的股票可以為長期投資者提供一個避風港。 低成本、全球性和盈利穩定性是保護他們免受極端波動影響的重要優勢,而極端波動可能會在不確定時期影響高增長股票。

我們將主要關注星巴克公司 (NASDAQ:SBUX)和麥當勞公司 (NYSE:MCD)這兩家全球食品連鎖店,分析哪一檔股票在市場拋售加劇和美聯儲將收緊貨幣政策的環境下更有價值。

1. 星巴克

自去年秋天以來,有一個明顯的趨勢表明,咖啡行業正在失去投資者的興趣。 星巴克的股價在7月中旬飆升至創紀錄高位後,在過去六個月裡下跌了逾10%,表現遜於其他大型餐飲運營商。 SBUX股價昨日收于106.03美元。

在此之前,這家總部位於西雅圖的公司在大流行期間經歷了顯著的轉變,隨著COVID-19在全球蔓延,該公司的業務曾遭受了嚴重打擊,許多門店遭到關閉。

隨著銷售額逐漸恢復到疫情前的水準,星巴克現在面臨著商品價格和運輸價格不斷上漲以及工資上漲的新挑戰。 許多分析師認為,這些不利因素將使星巴克的利潤率承壓,並阻礙其復蘇,尤其是在該公司不打算放慢為奪取市場份額而進行的投資努力的情況下。

為了從競爭對手手中搶奪銷售額,星巴克計畫在今年大舉擴張,特別是在中國,將會有20億美元的資本支出。

在最近的一份報告中,加拿大皇家銀行分析師克里斯多夫•卡里爾(Christopher Carril)將星巴克的預期從“強於大盤”下調為“大盤”,稱不斷上升的成本壓力將產生影響:

“對員工的持續投資是SBUX運營戰略和原則的核心,從長遠來看,這可能是正確的決定。但考慮到22財年的成本壓力,我們認為關於SBUX何時恢復18%到19%的運營利潤率的爭論可能會持續下去。”

在一份類似的報告中,Oppenheimer分析師Brian Bittner表示:

“22年和23年的每股收益預測缺乏上行動力。雖然2022年是一個被廣泛報導的“投資年”,但華爾街已經為 23 年的超額利潤率和每股收益增長提供了保障。

2. 麥當勞

事實證明,這家生產巨無霸、雞蛋松餅和炸薯條的公司是一個更好的投資物件。與SBUX不同的是,MCD的股價在去年實現了約25%的回報率後,于上周創下了歷史新高。週一,麥當勞股價收于264.41美元。

在疫情期間,麥當勞的表現優於大多數餐廳,這得益於其對外賣的關注。 此外,新的菜品、產品價格上漲和消費者強大的忠誠度推動了其在美國的銷售額,麥當勞在美國有超過1.3萬家分店。

在截至9月30日的一個季度,該公司的可比銷售額增長了12.7%,超出了分析師10%的預期。

Piper Sandler在最近的一份報告中將MCD評級從中性上調至增持,稱該公司在應對當前通脹環境帶來的挑戰方面處於更有利的地位。

“雖然整個行業面臨的成本壓力和運營挑戰是真實存在的,但我們相信,麥當勞處於獨特的地位,可以利用其規模、運營能力和持續投資來搶佔市場份額。”

Sandle表示,最近對消費者的調查顯示,發現他們有強烈的重返餐廳的願望,這預示著今年的麥當勞將表現強勁。

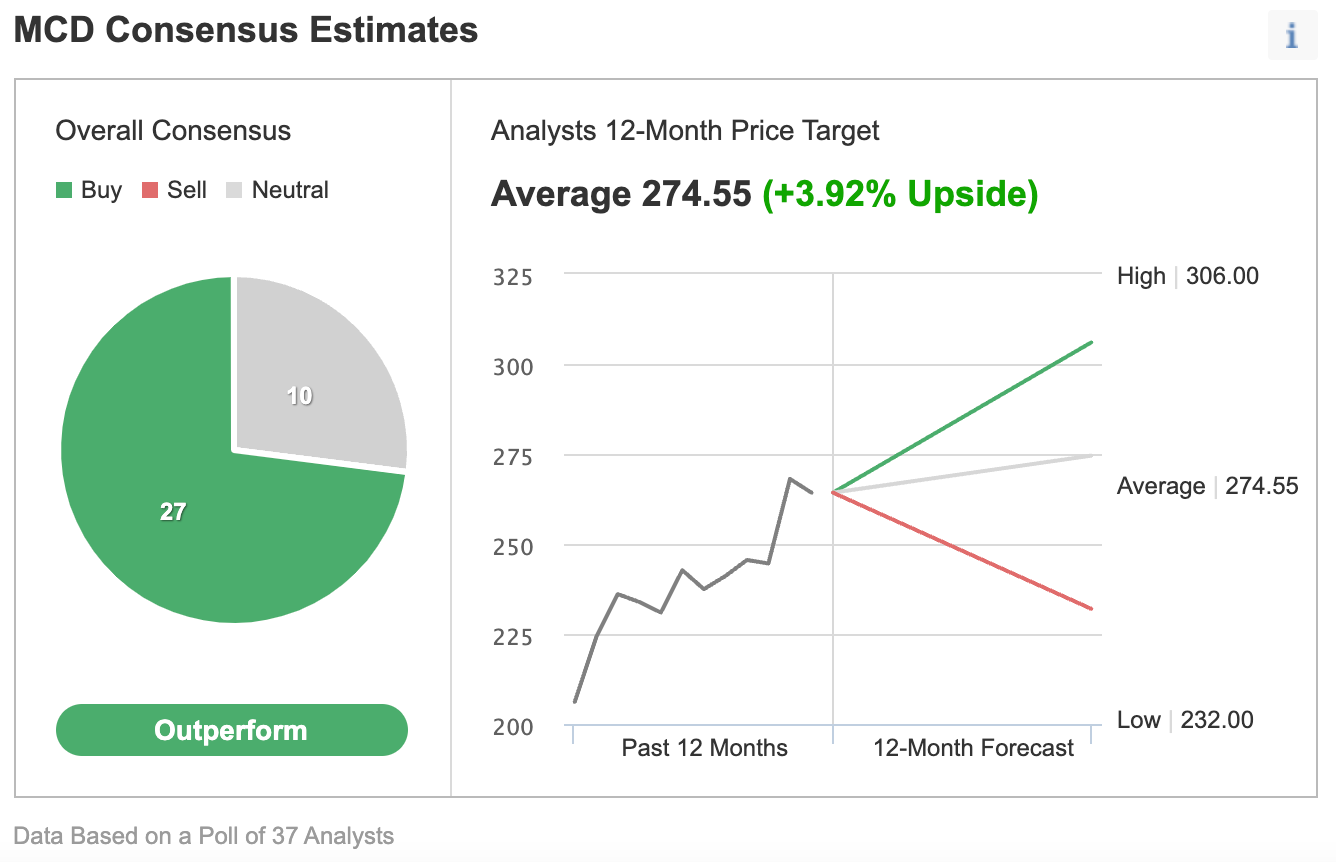

這些積極情緒也反映在Investing.com對37位分析師的調查中,其中27位分析師將MCD評為“優於大盤”。

他們給出MCD的12個月平均目標價為274.55美元,較當前股價高出4%。

總結

目前,麥當勞的表現比星巴克要好得多。

投資者對這家速食巨頭的偏好表明,隨著市場努力應對更加鷹派的美聯儲,以及餐館經營者繼續面臨更高的通脹、工人短缺和供需失衡,未來幾個月MCD受宏觀事件的影響將較小。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀

美國通脹率2021年觸及7%,美聯儲預期最早3月加息陣營再增員

(翻譯:潘奕衡)