全球通脹警報拉響!布油「一飛沖天」突破百元,美元指數「王者歸來」重回100

又到了周末和大家見面的時候,股指和上周末預期的一樣,連續暴漲了一周,相信很多朋友都已經感覺到了,美股再次回到歷史新高已經變得不可阻擋。

我們在上周末的文章裏面,提到了一個非常重要的觀點,「當散戶都在恐慌的時候,那一定不會是美股要崩盤的信號」,本周可以說得到了完美的印證。

先來復盤下本周的走勢,周一因為英國再次封鎖,市場再次出現了一些恐慌,但並沒有跌破納指過去一年上升通道的支撐。按照過去一年的經驗來看,每當周一股指下滑的時候,接下來四天大多數情況都會上漲,很明顯這是一次非常好的加倉機會。

周一盤後美光科技公司 (NASDAQ:MU)交出了一份遠超市場預期的財報,當日暴漲10.54%。存儲芯片被廣泛運用於汽車、電腦、手機和數據服務器等各個領域,這是科技公司業績的風向標,MU的暴漲也帶動了市場整體做多科技股的情緒。

接下來三天,三大股指連續高開高走,走出了非常強勁的三根陽線,形成了「紅三兵」的形態,納指一舉突破過去一個多月形成的下降通道阻力線,標普距離歷史新高只有一步之遙,全面做多的局面已經形成。

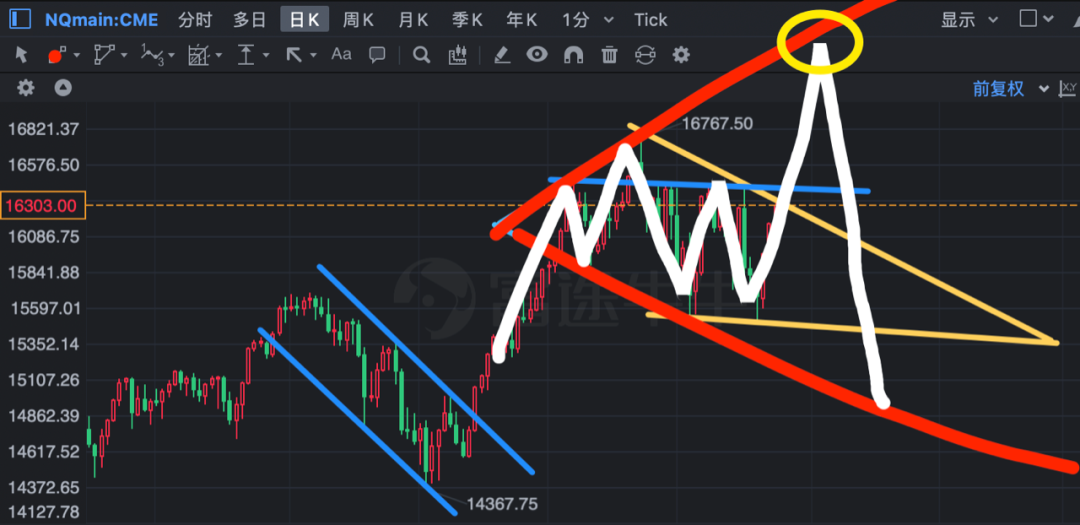

當前從納指期貨的技術形態來看,上方僅有16400一個關鍵阻力位了,這個阻力位之前連續進攻了好幾次都沒突破,現在距離這個位置只有100點,一旦突破,多頭將變得不可阻擋。

股指之所以能在如此短的時間內恢復上漲動能,Tesla Inc (NASDAQ:TSLA)可以說居功至偉,在周一回踩箱體下沿支撐之後,這家公司一口氣從886美元反彈到1067美元,上漲近20%。特斯拉的強勁復蘇,也帶動了股指的強勢上攻。

這是不是一個好的現象?當然,並不是。特斯拉本周暴漲的原因,主要是因為馬斯克宣布股票快賣光了。就這麽一條消息,一家市值接近萬億美元的巨頭波動能如此之大,毫無疑問給未來埋下了隱憂。

當前市場變得極為投機,一個消息經常就能造成股指暴漲暴跌。股指暴漲暴跌,一般有兩種可能:①機構在洗散戶的籌碼,為了進一步的暴力拉升做準備;②市場即將進入最後瘋狂階段,大盤迅速趕頂後將迎來暴跌。

現在美股泡沫前所未有之大,股指也在如此高的位置,第一種可能並不是說沒有,但第二種可能性,我想大家都會認為發生的概率大一些,所以這不得不令我們感到警惕。

納指期貨的技術形態也暗示了最終的結果,當前市場明顯形成了一個擴散三角形,短期確實還要去進攻擴散三角形的上邊緣,差不多對應17600,換算成納指,差不多就是16800,對應還有接近1500點的上漲空間。

周一,亞馬遜等零售公司將公布聖誕假期銷售數據,這是納指期貨能否突破16400的關鍵消息。美國是一個消費型社會,零售數據可以反映出整個經濟的健康,一旦超出預期,消費繼續增長,市場對財報季將再次充滿樂觀預期。

換句話說,周一的零售數據只要超預期,納指期貨必然會突破16400的阻力位。一旦突破出去,就會立馬形成逼空上漲行情,以現在市場的瘋狂程度,從16400漲到17600,可能只需要7個交易日。

現在已經是年底的最後幾個交易日,一般都會有Windows Dressing效應,機構會粉飾季度報表,最終造成強者恒強的走勢,現在的強者都是超級巨頭,所以自然能推動股指進一步暴漲。

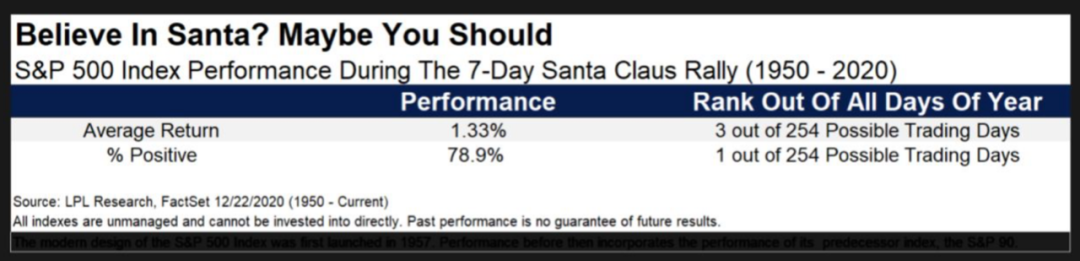

針對美股的「聖誕行情」,股票交易者年鑒創始人Yale Hirsch創建了一個名為「聖誕老人拉力賽」的統計方法,用來描述聖誕節前後7天(每年的最後兩個交易日以及新一年的前兩個交易日)的股市增長率。而這樣的稱呼,寓意著聖誕老人駕著雪橇,拉動股市持續上漲。

今年聖誕行情開啟的概率有多大?LPL Financial的分析師表示,過去70年標普指數在這七個交易日裏有78.9%的幾率走高。從近20年的歷史數據來看,全年沒有一個7天組合的收益率比「聖誕老人拉力賽」中的更高。即便向前追溯到1950年的數據,聖誕節這七天的平均收益率也達到了1.33%,是一年中第二好的7天組合。

值得一提的是,高盛分析師預計,美股最近的回調波動將反轉,主要原因是,1月開始會有超過1250億美元的資金流入股市。聖誕漲勢將推動美股再一次飆升,且隨後的1月效應還會將其推得更高。

如果我是華爾街,現在最佳的出貨方式是什麽?在1月中旬的財報季到來之前,先把股指拉升到一個難以想象的新高,讓散戶徹底變得瘋狂,然後借助財報季的利好實現高位出貨,這似乎是利益最大化的方式。

當然市場即將進入融漲模式,納指期貨就是漲到18000都有可能,你可以理解成這是最後的瘋狂了,所以我們需要在漲到17400左右,就要逐步開始減倉對沖。

納指暴漲1500點左右,這確實是一個很多人無法想象的高位,但又很快的的確確就會發生。本輪上漲的動能是什麽?還是回到前幾周文章的觀點,那就是市場在極致抱團。

這一波之所以股指有動能創新高,主要是機構洗盤了一段時間後,它們更加瘋狂的抱緊巨頭,更多資金買巨頭,巨頭漲的更多了。巨頭的權重高,這些公司隨便一漲,指數自然起飛。

今年靠著超級巨頭的暴漲把指數護住了,TFAANMG現在也已經漲成這樣了,年底前再加速沖刺下創新高,明年拿什麽去漲,這是一個很大的問題。

大盤這個走勢,基本就是享受最後的美好時光了,等巨頭漲不動了,那基本就是全面崩盤了,想想ADBE,這是第一家發四季度財報的科技巨頭,業績增速就明顯放緩,後面的股價這就沒撐住。

註意一件事,這裏的「巨頭」,並不單單只是說被大家熟悉的TFAANMG七大巨頭,其實還包括MCD、家得寶公司 (NYSE:HD)、耐克公司 (NYSE:NKE)這些傳統的藍籌消費巨頭。所謂巨頭,指代的是可以跑贏通脹,估值不算高,並且具有穩定盈利能力,市值超過1000億美元的大公司。

反映「極致抱團」最具代表性的一家公司當屬耐克,這家公司最新一季度的業績增速只有1%,大中華地區營收暴跌20%,明年預期低個位數增長,就這麽垃圾的業績,竟然財報當天還一度跳空暴漲了接近10%。

當前耐克的市盈率已經高達44,以如此低的增速,還面臨未來消費不振、供應鏈危機以及地緣政治風險,到底如何支撐了現在的高估值?我想答案只有一個:最後的瘋狂。

市場已經預期到,明年大部分公司的業績,不僅沒辦法實現增長,反而大概率會出現下滑,這個時候耐克即使只能保持低個位數增長,也仍然受到了市場的青睞。

奧多比系統公司 (NASDAQ:ADBE)的業績暴雷已經給市場敲響了一記警鐘,1月中旬開啟的財報季將風險巨大,市場當前已經完美定價科技股的業績,在如此高位之下,企業成績單必須完美無瑕,否則大概率會被殺估值。

從長期來看,今年好歹經濟還在增長,美國因為發放補助,消費增長的還不錯,貨幣還是寬松的,但成長股被殺估值,不少成長股都是高位腰斬。

明年的經濟增速大幅放緩,美國三季度的GDP增速只有2.3%了,說明放水對經濟增長已經沒作用了,明年馬上也沒法像今年這樣發補助,美國人未來消費到時候肯定跟不上,通脹還在持續爆表,經濟大概率進入滯漲。

這個時候美聯儲還要加息,還要收緊貨幣政策,企業業績增速大概率也要再放緩一下,那到時候就有的看了。今年只是被殺估值,明年將會是戴維斯雙殺。

當前市場,巨頭還能繼續漲,畢竟財報還沒公布。業績沒公布,那就按照最好的預期去炒作:特斯拉要占據新能源電動車80%市場份額;蘋果的VR和汽車業務未來五年可以貢獻3000億美元營收;微軟的企業服務業務可以永遠保持高增長;芯片絕對不會受到經濟周期的影響.......

上面這些預期有沒有過於樂觀,或者說過度炒作,這些並不是市場當前關註的,畢竟這需要一月底才能答案。美股就一直這樣,利空沒出現之前,那就全部都是利好消息,我們能做的,那就是順勢而為。

明年美股的風險毫無疑問巨大,畢竟等什麽時候巨頭漲不動了,迎接我們的大概率應該就是全面崩盤,二線成長股明年也會被再次殺估值,並且這次估計會殺的昏天暗地,會比今年更加慘。

當前二線成長股在大盤的帶動下,又一次迎來了強勁的反彈,但我們應該清楚,這只是一次死貓跳。所以我們現在的策略很簡單,那就是抱緊巨頭。下周我們將會更新2022年年度投資策略展望,希望大家別錯過。

①大盤要回調了,減倉,並且只保留巨頭的倉位。跌也跌不到哪裏去。②大盤在震蕩,保留一半現金,一半倉位買巨頭。大盤震蕩期間,巨頭仍然可以跑贏大盤。③大盤要暴漲了,仍然是買巨頭,不過會買點巨頭的看漲期權,雖然期權杠桿高,但風險遠低於二線成長股,結果還賺的多。

最後的結論匯成一句話:抱緊巨頭!