全球通脹警報拉響!布油「一飛沖天」突破百元,美元指數「王者歸來」重回100

前些日子,基金圈一則消息火爆全網:一量化私募發了5000萬元的年終獎!對此,多家私募認為,對於頭部量化機構的個別核心員工而言,5000萬年終獎不足為奇。

當然,公募毫不示弱,去年頂流基金經理年終獎都是幾千萬的水準,有的甚至不止5000萬元。

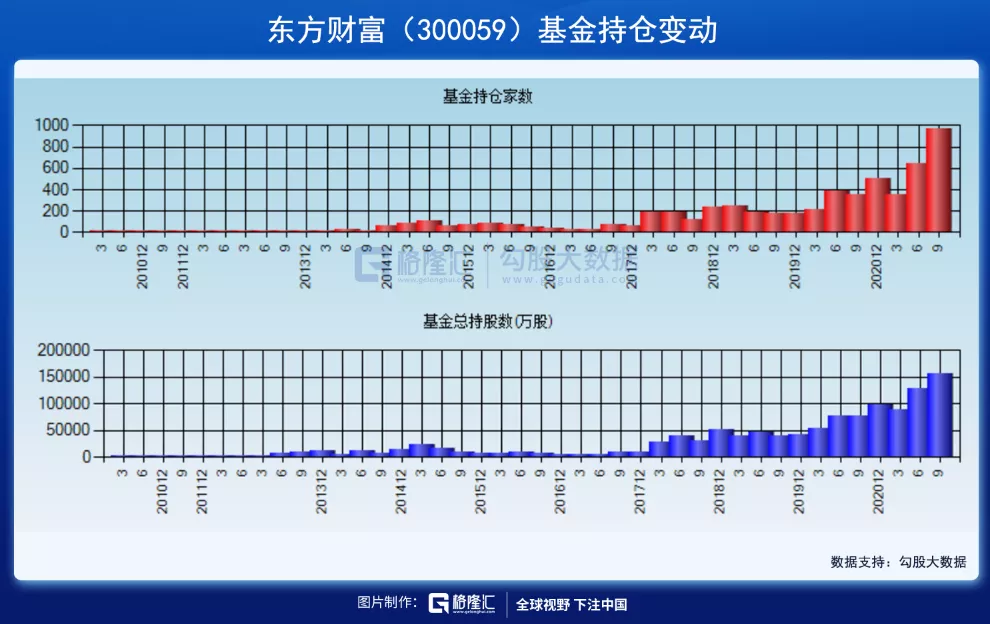

巨額年終獎背後,是公私募為首的權益市場迎來大爆發。有人說,東財抓住了這波風口,從小小資訊平臺一躍成為最大市值的券商。資本市場也非常看好東財,近期股價連創歷史新高。截止三季度一共有965家國內基金持有,持股總數高達15.65億股(市值超500億)。

外資也瘋狂,持股市值358億(較月初掃貨近100億),位列A股重倉股第12名,超越恒瑞、平安、海天、萬華等傳統大白馬。

財富管理行業大升級,蘊藏著良好的投資機會。除了東財,還有那些巨頭們也趕上了大風口了呢!

1、大風口

據招商銀行和貝恩諮詢發佈的《2021中國私人財富報告》,2020年中國個人持有的可投資資產總體規模達241萬億元(包含投資性房地產淨值),2010-2020複合增速達14%,遠高於中國過去10年GDP複合增速9%。在可投資產中,包括至少40萬億元的投資性不動產淨值。

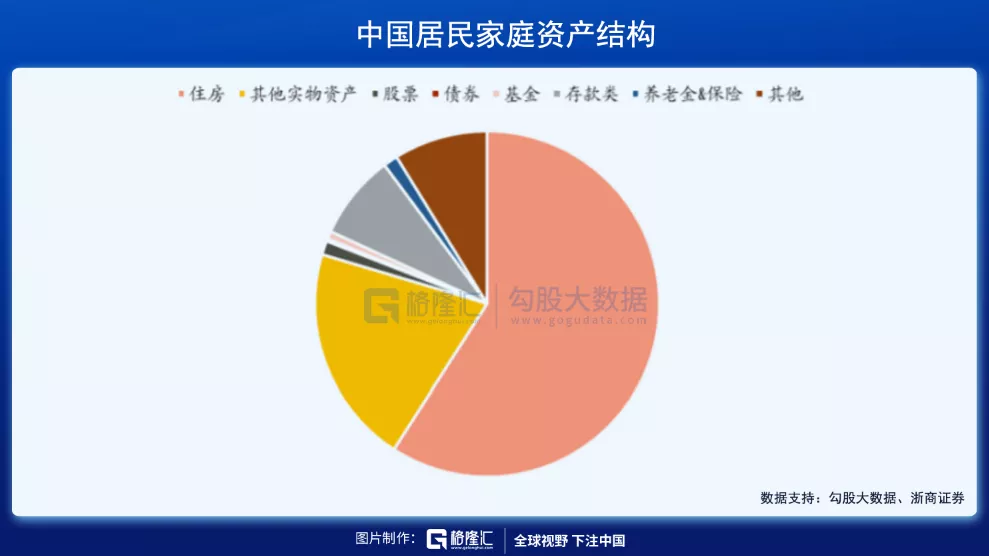

在中國,房地產占家庭資產配置的大頭,約為60%,而金融資產占比僅為20%。而在美國,房地產和金融資產占比分別為32.2%、41.9%,相較於中國要更為合理一些。

2020年末,監管層一邊給房企設置“三道紅線”,一邊又給銀行設置房地產貸款紅線,可以說真正落實“房住不炒”的長效頂層機制,給高速發展數載的房地產踩了踩刹車。今年,不論是開發商,還是房產投資者,都展現出對於未來行業發展較為悲觀的預期。很顯然,投資房產實現較好增值的時代已經過去了。

2018年資管新規發佈,資管類理財產品也不得承諾保本保收益,對銀行理財打破剛性兌付、實現淨值化轉型提出明確要求,對於銀行理財、信託及券商通道類業務影響不小。當年,中國財富管理規模為113.6萬億,較2017年大幅下滑9.91%。

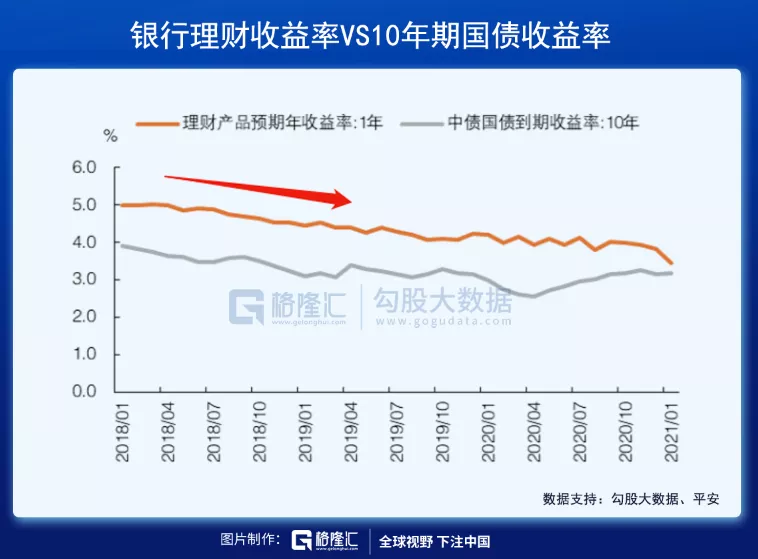

打破剛兌後,銀行理財收益率逐步向無風險利率(10年期國債收益率)回歸。

打掉炒房爆賺的預期,打破理財產品剛兌,居民資產配置正朝著權益市場大規模湧入,趨勢尤為明顯。

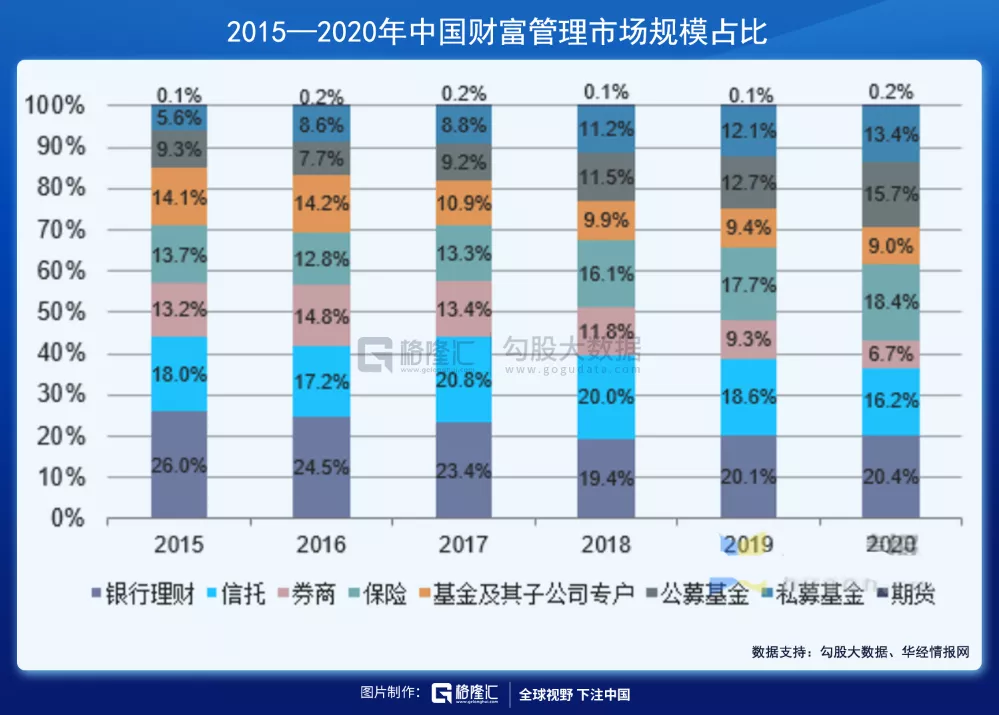

2020年,中國財富管理總體規模高達126.7萬億元(統計口徑不同,會有差異),較2019年增長8.94%,回到資管新規以前——2017年的水準。

2015-2017年,銀行理財份額占比至少為23%以上,但隨著2018年資產新規出臺,銀行保本本息被打破,2018-2020年份額降低至20%上下。2019年以前,信託份額占比排名第二,2017年高達20.8%,但在2018年及以後,2020年已經萎縮至16.2%。

2017-2020年,保險份額大幅提升,從13.3%提升至18.4%。隨著居民收入增長以及萬能險、投連險等險種的創新,大眾對於保險類資產越來越關注。

當然,最猛增量來源於權益市場,包括公私募基金。2020年,兩者占比總計29.1%,相較於2015年大幅提升14.2%。尤其是最近3年,公募基金增量非常明顯,從11.5%提升至15.7%。

2018-2020年,公募基金規模淨增6.9萬億至20萬億,年複合增速高達23.5%。其中,股票及混合型增長4.3萬億,占到貢獻總量的60%以上。

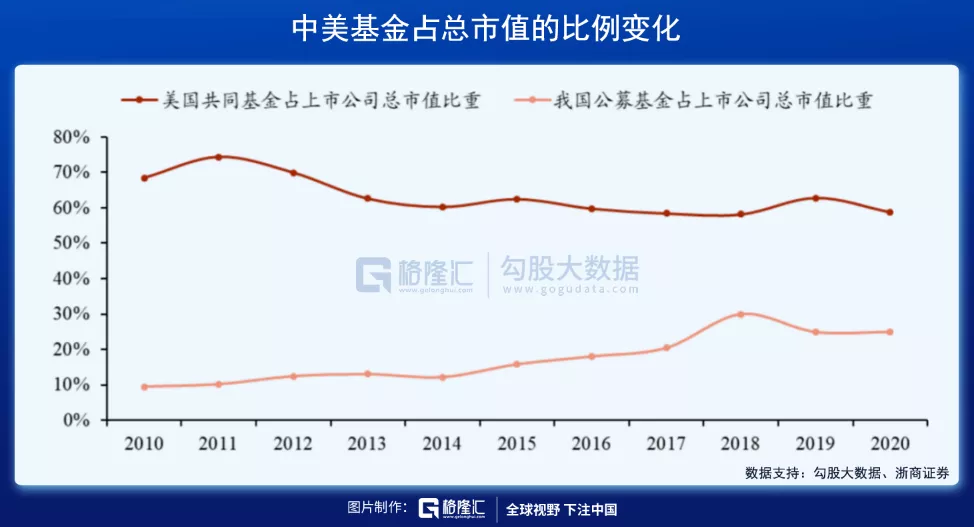

2020年,中國公募基金規模僅占上市公司總市值的25%,遠低於美國共同基金規模占上市公司總市值的60%。類比美國,1986-2020年,美國基金規模占比從28%提升至50%+。考慮中國居民資金加速進入權益市場,比例提升至50%以上假設需要10-14年,上市公司總市值複合增速12%,那麼未來公募基金10-14年之內複合增速高達18-20%。以上預測的時間較為樂觀,且不一定能提升至50%以上,但未來幾年保持雙位數(10%)增長是絕大概率事件。

綜合以上分析,居民財富配置往權益市場配置的趨勢越來越明顯。那麼,這一波大潮中,誰會成為大贏家?

2、投資機會

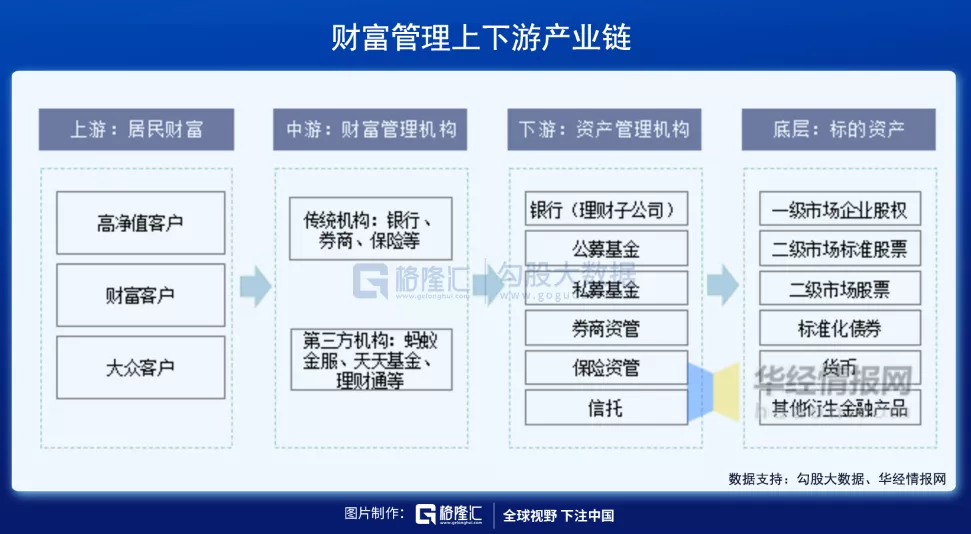

財富管理產業鏈主要有4個環節。上游為居民財富,中游為財富管理機構,下游為資產管理機構,底層為標的資產。

權益市場大爆發,下游最為受益的自然包括直接發行公私募產品的機構。公募中,截止9月30日,非貨幣型資產規模超1000億的基金公司高達38家,合計規模高達11365億元,而易方達、廣發、華夏成為規模前3強。私募中,林園投資、東方港灣、高毅資產、淡水泉、九坤投資、漢和資本、幻方量化、景林資產等至少60家機構超過100億管理規模。

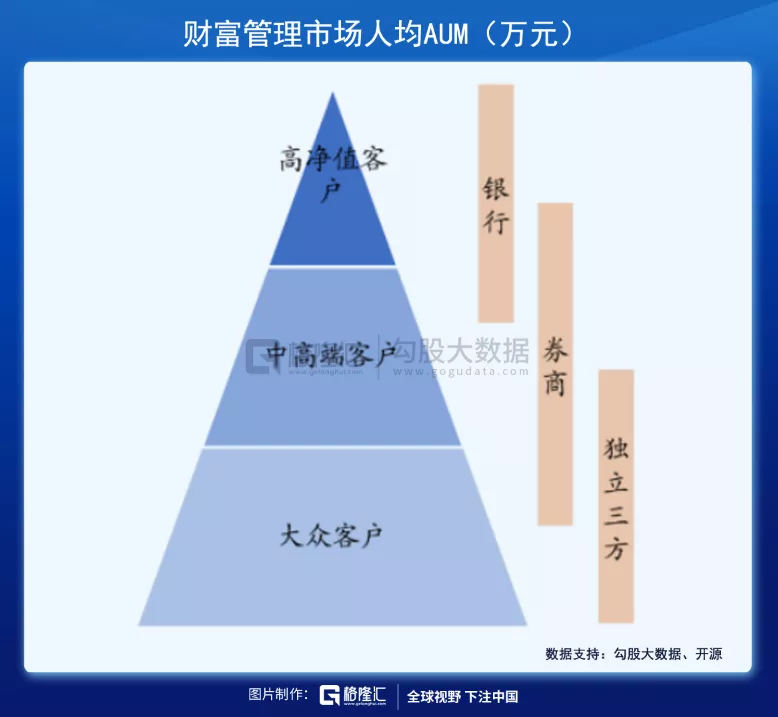

產業鏈中游,銀行、券商、協力廠商機構瓜分超級市場。

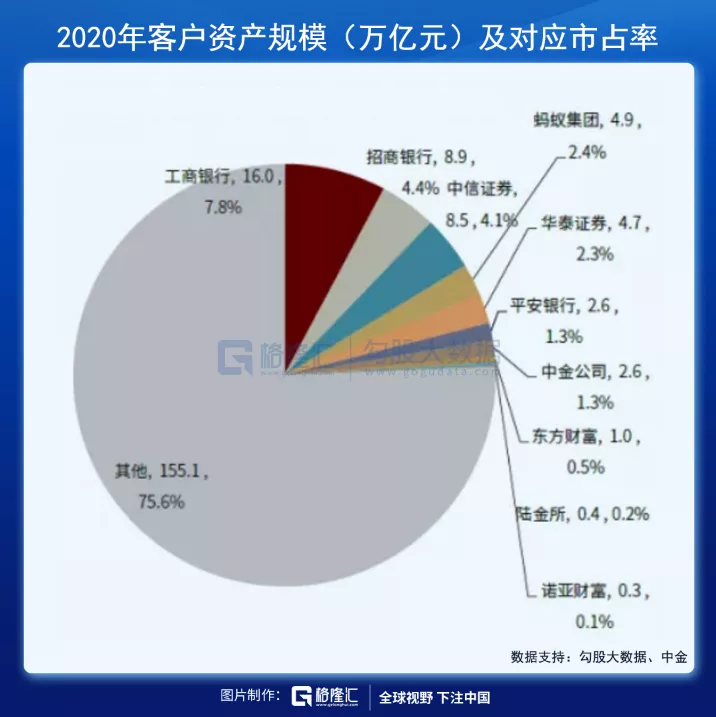

2020年,中國有200萬億個人金融資產規模。頭部銀行中,工行客戶資產規模16萬億,占比高達7.8%,其次是招行為8.9萬億,占比高達4.4%,另外平銀為2.6萬億,占比1.3%。在券商管道中,中信、華泰、中金分別為8.5萬億、4.7萬億、2.6萬億,占比分別為4.1%、2.3%、1.3%。在協力廠商財富管理機構中,螞蟻以2.4%位居榜首,東方財富為0.5%。

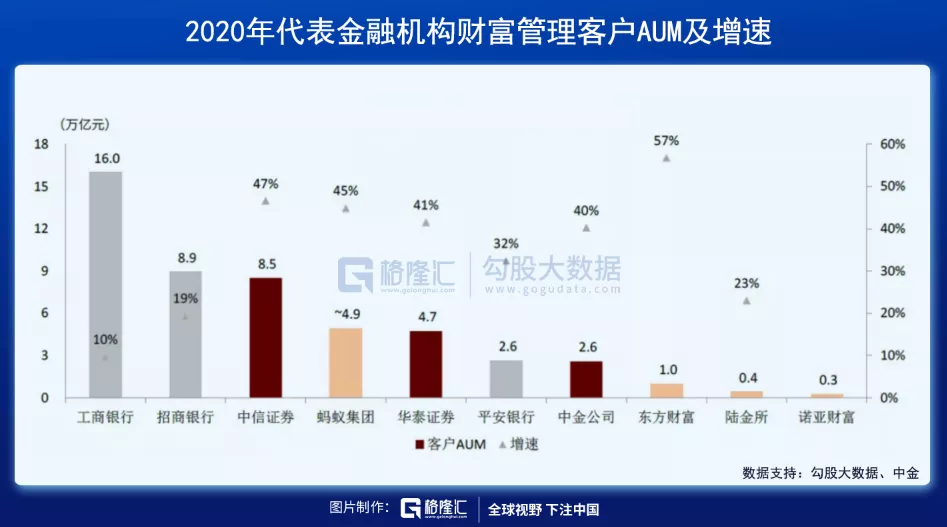

工行為代表的國有大行,雖然客戶資產規模大,但AUM增速相對是最慢的,工行僅僅10%,但招行為19%,平銀為32%。頭部券商中,中信、華泰、中金增速均在40%以上。協力廠商財富管理機構中,螞蟻增速高達45%,東方財富 (SZ:300059)增速最快,高達57%。

在各類財富管理機構中,客群形成錯位競爭。銀行、券商、頭部協力廠商管理機構更多聚焦在中高端淨值人群,而互聯網巨頭側重于零售長尾客戶。比如,頭部券商中,中信、中金、華泰2020年客均AUM分別高達78萬元、70萬元、28萬元,整體領先於其他機構。

如果只統計私行(高淨值客戶)的話,2020年招行AUM人均高達2775萬元,遠高於國內大型銀行,諸如工行僅為1209萬元,建行僅為1107萬元。不過,平銀為1970萬元,僅次於招行。正是因為招行包含財富管理在內的零售業務做的很好,盈利能力要遠遠強於一般的國內銀行,市場給予的估值也非常之高。

協力廠商財富管理機構在這波大潮中強勢崛起。2016-2019年,扣除直銷管道後,獨立三方銷售機構份額提升36%,而銀行管道下降10%左右。保有量方面,5年時間(2015-2019年)獨立三方提升20%,銀行管道下滑11%至55.2%。

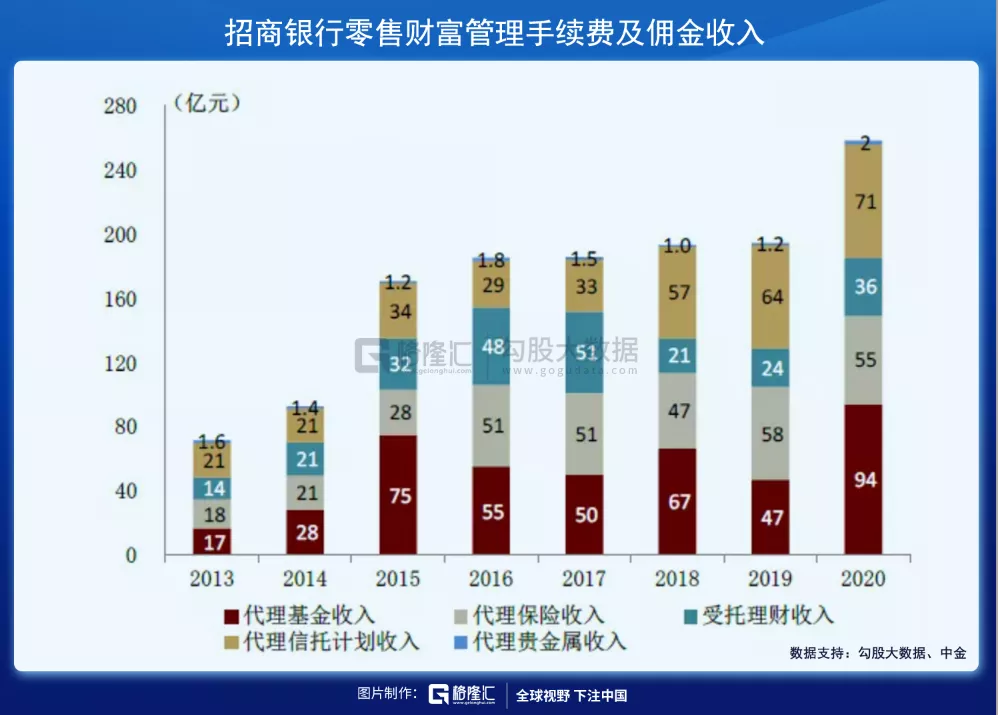

這一波浪潮中,東財成為贏家之一。2016-2020年,代銷基金業務收入從8.7億增長至29.6億,複合增速高達36%,占營收比重高達30-40%,毛利率維持在90%—92%。這塊業務是公司毛利率最高的業務,亦是提升整體盈利能力的業務。

東財+天天基金網,兩大流量產品中心,低成本優勢、盈利能力相較于傳統券商高出幾個臺階。2021Q1,東財淨利率高達66%,排名第1。衡量企業盈利的重要指標ROE,東財也處於很高的位置。2020年,東財ROE高達17.64%,遠高於其餘普通券商。

3、尾聲

12月16日以前的12個交易日內,外資瘋狂掃貨A股,額度高達840億元,占全年總計淨流入的20%。其中,一度掃貨貴州茅臺 (SS:600519)244億,期間股價漲幅超10%(市值飆2500億),帶動酒ETF上漲10%+。另外,外資掃貨東財逾100億,期間股價大漲12%,帶動券商ETF大漲8%。

外資集中大規模流入,且掃貨細分標杆龍頭,瘋狂推升大盤股指的意圖明顯。12月17日盤後發佈《內地與香港股票市場交易互聯互通機制若干規定》,重拳打擊“假外資”。結果,17日當天外資淨流出65億,接下來3日累計淨流出37億。最近4日東財淨流出15億,股價連續回檔。

從這個維度看,東財當前估值過高,12月份這波突破歷史新高的行情來源於真假外資的“興風作浪”,但從目前總持有市值位列TOP12來看,大體是向好的。

除了東財,招行今年上漲17%,跑贏大盤與眾多白馬。當前,PB為1.8%,位元列10年來高位上限區間以上,估值整體依然是偏高的。

現實很無奈,優秀公司估值都不便宜,隨時面臨估值回撤的風險。但還有一種辦法,我們可以在財富管理行業挖掘下一個東財與招行。比如,現在中金、中信、廣發、平銀等券商銀行也朝著財富管理行業大力進發,能不能最終跑出來,有待時間檢驗。

超額收益來源於高於市場普遍的認知水準。幾年前,不少聰明投資者看懂了財富管理升級的風口,佈局東財、招行賺取了超額收益。等真正大風口降臨的時候佈局上車,往往已經沒有足夠驚喜的回報率,還面臨交易擁擠與風險。但站在當下看未來,數十萬億,乃至上百萬億的財富還正在轉移,一定還會有更多的東財與招行跑出來,機會還真不少。