AI“恐怖故事”再次洗血美股:一篇2028年的“假想”作文引發恐慌,IBM暴跌創25年之最

摘要

- 美光科技Q1業績大幅超預期。

- 根據行業專家的說法,疫情相關發展引發的半導體短缺可能會持續更長時間。

- 我們看到半導體行業的運作方式發生了一些根本性的轉變,我們認為投資者應該關注這些新的發展。

- 考慮到最近的發展,我們認為應該在市場上重新評級美光。

美光科技財報一覽:Q1業績大幅超預期

據智通財經報導,週一美股盤後,美光科技公司 (NASDAQ:MU)公佈了截止至2021年12月2日的2022財年第一季度財務業績。

資料顯示,美光科技第一財季營收76.87億美元,超過市場普遍預計的76.5億美元,去年同期為57.73億美元,同比增長33%;淨利潤為23.06億美元,去年同期為8.03億美元;攤薄後每股收益為2.04美元,去年同期為0.71美元。

其中,美光科技核心業務DRAM營收占總營收的73%,DRAM營收同比增長38%,環比下降8%;核心業務NAND營收占總營收的24%,營收同比增長19%,環比下降5%。

展望未來,美光科技預計全行業2021年全年NAND需求增幅在30%左右,DRAM需求增幅在20%左右。全行業2022日曆年NAND需求將增長30%,DRAM需求將保持中到高區間的增幅。

美光科技預計公司2022財年第二季度營收為73億美元-77億美元,GAAP準則下攤薄後每股收益為1.73美元-1.93美元,非GAAP準則下攤薄後每股收益為1.85美元-2.05美元。

美光科技的股價在2020年3月疫情高峰期觸底後飆升近150%,考慮到我們看到的半導體需求上升,這並不令人驚訝,因為半導體需求的上升説明晶片公司實現了強勁的收益。就美光而言,該公司在過去八個季度的每一個季度中都大幅超過了華爾街的盈利預期,這進一步顯示了其盈利背後的強勁勢頭,且全球半導體短缺在某種程度上也幫助了美光的表現。

行業專家表示,因為晶片短缺可能會在未來幾個季度出現一些改善,這使得評估該公司2022年的前景變得非常重要。即使考慮到一些負面的發展,我們仍然相信美光在市場上的估值具有吸引力,原因有很多。

全球半導體短缺對美光有何影響?

美光是一家生產用於個人電腦、網路、資料中心和汽車行業的記憶體和存儲產品的製造商。其大部分收入(約72%)來自DRAM部門,而25%的收入來自NAND部門。其在半導體行業記憶體領域的競爭對手主要包括兩家來自韓國的公司,即三星和SK海力士。根據Statista的資料,今年第一季度末,三星、SK海力士和美光在DRAM收入中的市場份額分別為42%、29%和23.1%。

美光在一個高度週期性的行業中運營,其盈利能力受到市場供需動態的影響。儘管這種週期性在歷史上是有機發生的,但目前的晶片短缺是由疫情造成的破壞造成的,這種短缺使需求的可能性更大。

在疫情初期,汽車等行業對存儲晶片的需求下降,導致晶片製造商訂單減少。然而,消費者對電視、智慧手機和許多其他類型電子設備的需求急劇上升,導致記憶體產品的訂單量強勁。同時隨著全球經濟的反彈,汽車行業對晶片的需求也有所恢復。

在這種情況下,由於半導體製造商未能跟上需求的增長水準,晶片短缺已經形成,這導致DRAM和NAND的價格觸及多年高點,並在2021年7月左右達到峰值。

在這些有利的定價條件下,美光公佈了2021財年強勁的收入和收益增長。實際上,2021財年淨收入翻了一番,這使得我們有必要評估自己是否正處於收入和收益將大幅下降的新週期的開端(由於週期效應,這對於晶片製造商來說並不罕見)。

會有短期的麻煩

從去年8月開始,記憶體晶片價格出現了一些疲軟,我們認為這種情況也將持續到明年。對於下一個季度,美光預計收入會連續下降,這證實我們可能會進入商業週期的下一階段。逆風包括個人電腦製造商調整生產時間表,以及公司在某些IC元件上看到的供應限制。

展望2022年,TrendForce預計DRAM產品平均價格將下降15%,其中2022年上半年跌幅更為明顯。受DDR5滲透率預計上升和季節性需求高峰到來的推動,預計下半年價格將再次上漲。價格的下跌可能會被成交量的增長抵消,至少在某種程度上是這樣。

摩根大通認為,目前的低迷不會持續太久,因為與前幾年相比,行業動態有所改善。我們也這麼認為,因為最近行業發生的整合將導致價格的低波動性。此外,在疫情造成破壞之後,採用高科技解決方案的速度加快了,我們認為這一趨勢將在疫情後時代繼續下去。作為回報,這將使未來三年對記憶體產品的需求保持在較高水準。

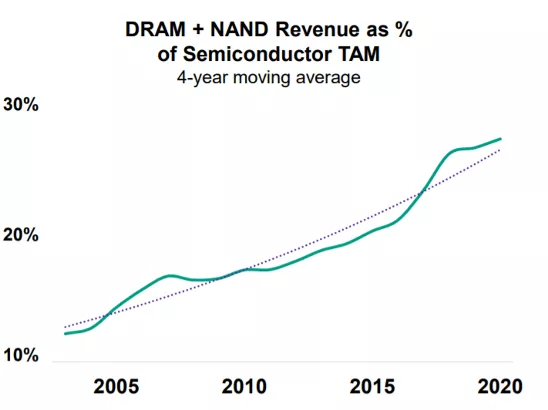

5G技術的採用和AI技術的實現是可能導致對美光產品的強勁需求的兩個關鍵發展。如下圖所示,在過去十年中,存儲晶片市場在整個半導體市場中的份額有所增加,我們預計這一趨勢也將在未來五年出現。

除此之外,我們認為投資者應該關注元宇宙與日增長的相關性,它可能是未來十年美光最重要的增長催化劑。

所有人都盯著元宇宙

自去年11月以來,美光的股價上漲了20%以上,這與全球擁抱元宇宙的競爭日益激烈有很大關係,尤其是因為Facebook的品牌重塑努力,該公司現在更名為Meta Platforms Inc (NASDAQ:FB)。

我們預計微軟公司 (NASDAQ:MSFT)和Meta Platforms在為元宇宙構建伺服器的過程中會產生大量資本支出,後者預計將在其虛擬實境部門投資高達100億美元。據普華永道(PwC)稱,到2030年,元宇宙的市場機會將超過1.5萬億美元,而存儲晶片將在為元宇宙建設必要的基礎設施方面發揮關鍵作用。毫無疑問,美光是利用這一發展的最佳公司之一。

恰到好處的是,美光計畫在亞特蘭大建立新的記憶體設計中心,從而有望加大對研發項目的投資。新網站將於2022年1月開門營業,將在包括電腦硬體和電子工程在內的各種STEM學科中創造多達500個就業崗位。

總結

考慮到半導體行業週期性導致的成本和收入的短期波動,我們認為,隨著行業動態向好的方向轉變,以及元宇宙為存儲晶片製造商創造了巨大的機會,當前,美光在市場上的估值很低。

去年8月,美光還啟動了新的股息政策,宣佈每季度派發10美分的股息,長期目標是通過股息和回購分配50%的自由現金流。從歷史上看,美光避免支付股息是因為其商業模式的不確定性,這主要是由行業的週期性造成的。因此,我們認為,啟動季度股息的決定證明了管理層的信念,即與過去相比,該行業正看到更理想的週期性水準。

考慮到所有這些因素後,我們認為美光的股票應該在市場上被重新評級,我們預計該公司及其股票在未來幾年將表現強勁。

MU財報電話會議裡的一些關鍵資訊

1、我們超過 75% 的收入來自基於數量的年度協議,比五年前占我們收入的 10% 左右有了顯著增加。在供應商方面,我們已簽訂戰略協定,以確保我們製造產品所需的某些元件的供應。由於這些協定,這些元件目前的供應緊張預計將在整個 2022 日曆年逐步改善。

2、在過去的二十年中,記憶體和存儲收入已經超過了半導體行業的其他部門,我們預計這種趨勢將在未來幾年持續下去,這要歸功於人工智慧、5G 和電動汽車的採用。此外,由於在這些應用程式中大量使用大量記憶體和存儲,通常稱為 Metaverse 的沉浸式虛擬世界的構建將提供更多機會。

3、資料中心是記憶體和存儲的最大市場,我們預計它在未來十年內將超過更廣泛的記憶體和存儲市場。記憶體和存儲作為伺服器 BOM 的一部分,得到新的異構計算架構的支持;資料密集型工作負載和人工智慧的增長;以及 SSD 不斷取代 HDD。在第一財季,由於持續的雲需求和企業 IT 投資的復蘇,資料中心收入同比增長超過 70%。

4、雖然 PC 終端需求依然強勁,但由於持續的非記憶體元件短缺以及 DRAM 和 NAND 產品的相關客戶庫存調整對 PC 生產的影響,我們的客戶收入環比下降。與我們在上次財報電話會議中闡明的預期一致,大多數 PC 客戶的庫存調整現在基本上已經過去,我們看到該終端市場的需求出現穩定跡象。

5、在快速增長的圖形市場中,美光擁有廣泛的產品組合,包括我們專有的 GDDR6X 產品線以及與領先 GPU 供應商的合作夥伴關係,佔據了卓越的地位。我們依次和同比增加了收入。我們專有的 GDDR6X 繼續在市場上取得成功,包括集成到 NVIDIA 的高端遊戲卡上。在第一季度,我們很高興地宣佈在 AMD 的 Radeon RX 6000 顯卡上提供我們的 GDDR6 記憶體解決方案,將 GDDR6 記憶體的價值擴展到整個遊戲市場。

6、FQ1 移動收入同比增長超過 25%。移動記憶體和存儲需求持續增強,受內容需求量大的應用程式以及從 4G 到 5G 的持續過渡的支持,最近的 5G 手機的 DRAM 比 4G 手機高 50% 以上,NAND 含量是 4G 手機的兩倍。21 日曆年 5G 智慧手機銷量預計將超過 5 億部,22 日曆年預計將達到 7 億部。隨著 5G 手機受益於支持 5G 應用的進一步創新,我們預計移動內容將繼續增加。

7、我們預計汽車和工業將成為未來 10 年增長最快的記憶體和存儲市場,我們處於市場份額領先地位,我們超過 10% 的收入來自這些終端市場。在短期內,非記憶體元件短缺限制了 21 日曆年的汽車單位產量同比持平,遠低於最終消費者的需求。然而,由於車載資訊娛樂和駕駛輔助應用程式的內容增長,我們的第一季度汽車收入同比增長仍然強勁,為 25%,這些應用程式正在迅速發展,特別是隨著電動汽車的採用加速。

8、在工業物聯網領域,在工廠自動化和安全系統等應用的持續增長的推動下,我們的收入同比增長超過 80%。在消費物聯網領域,在 VR 耳機和智慧家居設備等應用的推動下,我們的收入同比增長超過 40%。隨著 5G 加快採用智慧邊緣基礎設施支援的資料密集型應用程式,我們預計物聯網需求趨勢將進一步加速。

9、我們對 2021 年和 2022 年行業位需求和供應增長的看法與上一季度基本持平。我們預計 2021 年 DRAM 行業位需求增長將在 20% 的低範圍內,而行業 NAND 位需求增長將在 30% 的高範圍內。我們預計 2022 年 DRAM 行業位需求增長將在 15% 左右,NAND 將增長約 30%,這與我們對兩者的長期位需求增長複合年增長率的看法一致。

10、第一季度總收入約為 77 億美元,環比下降 7%,同比增長 33%。正如 Sanjay 之前所討論的那樣,收入環比下降主要是由於我們客戶的非記憶體元件短缺導致的疲軟。

計算和網路業務部門的收入為 34 億美元,環比下降 10%,同比增長 34%。雲、企業和圖形在本季度表現良好,而客戶收入則環比下降。移動業務部門的收入為 19 億美元,環比增長 1%,同比增長 27%。美光在管理 NAND 方面繼續領先,MCP 收入連續第五個季度在第一季度超過移動收入的 50%。

存儲業務部門的收入為 12 億美元,比上一季度下降 4%,同比增長 26%。SBU 的盈利能力在第一季度受益於我們在 176 層節點上取得的強勁進展。最後,嵌入式業務部門的收入為 12 億美元,是我們歷史上第二高的。EBU 收入同比增長 51%,比上一季度的創紀錄水準下降 10%。在強勁執行力的推動下,EBU 毛利率和營業利潤率環比改善。

11、我們的第一季度末庫存為 48 億美元,本季度的平均天數為 103 天,在我們 95 至 105 天的正常目標範圍內。我們預計將在 22 財年退出,庫存天數將少於 100 天,因為我們預計今年的 DRAM 和 NAND 供應將吃緊。我們在本季度結束時擁有 115 億美元的現金和投資總額以及 140 億美元的總流動資金。

作者 | Dilantha De Silva、Ubaidulla Sathar

編輯 | 美股研究社