今日財經市場5件大事:油價升破100美元、Adobe將公佈財報

Investing.com - 從去年4月份一度見證歷史地“跌入負值”,到重新站上80美元的近幾年新高,國際原油價格在這兩年的超級波動對全球金融市場造成了非常巨大的影響。

如今,站上80美元/桶的國際油價,在宏觀經濟出現滯漲,供需關係越趨複雜的新形勢下,也再一次面臨方向上的選擇。越來越多人開始猜測,這一次,它將是繼續上沖,還是從此回落?

和以往不一樣的情況在於,近兩年全球國家一起力推的碳中和計畫,正在對人類的能源應用方式產生革命性的轉變,原油這種把人類帶進工業文明時代的最關鍵能源,似乎逐漸迎來一個新的歷史轉捩點。

或許在未來一二十年我們可以更加清晰看到人類能源應用史上的巨大轉變,這對於金融市場來說,同樣也將是一個影響巨大且深遠的變革。

作為價值投資者,以長期視角判斷投資的方向是一門必修課,現在我們有必要開始想一想,如果未來油價回落,或者石化能源成為過去式,對我們的投資會有什麼樣的影響?

上漲週期或接近尾聲

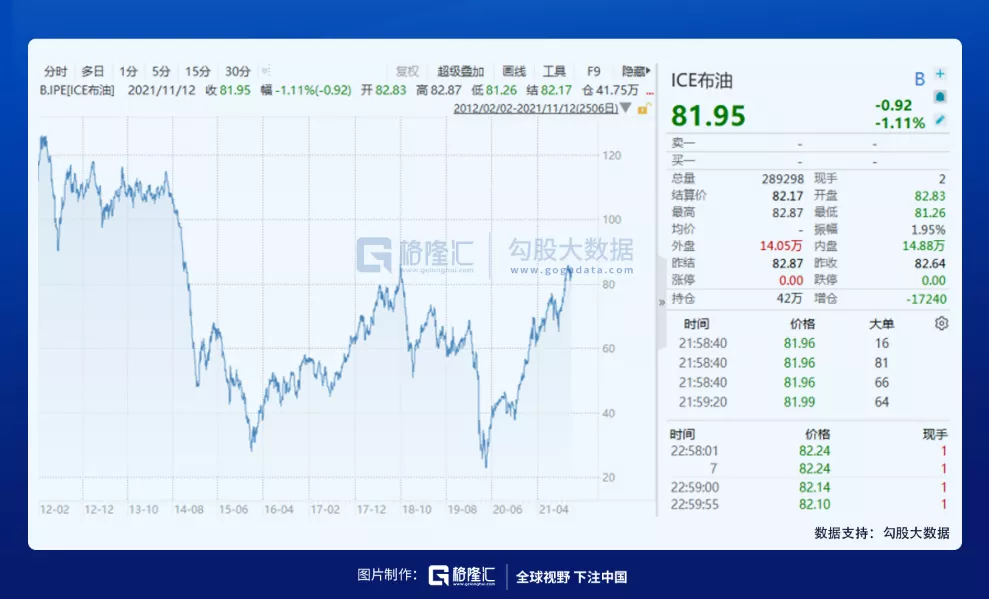

截至11月13日,國際油價期貨主力合約已經連續在80美元附近多空爭奪了將近1個月,隨著一些宏觀經濟指標的時好時壞,在價格走勢上也逐漸走出了趨弱的頭肩頂形態:

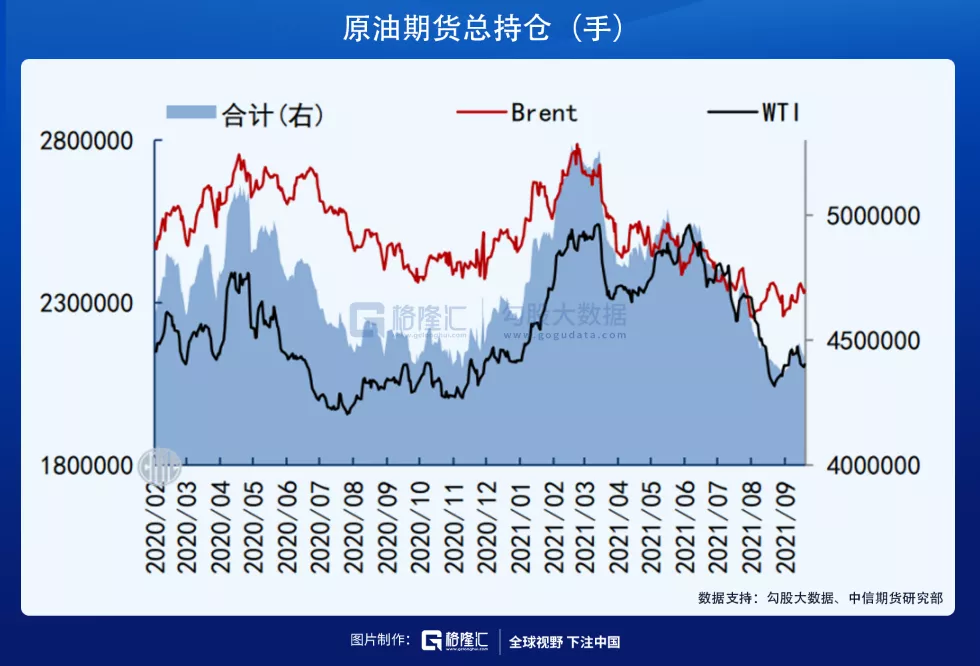

這背後反應的是市場情緒對後市是從前幾月的一致看多轉向分歧,甚至出現擔憂,同時從交易持倉資料看,近期無論多空的持倉量都在持續減少,說明這並非是短期的波動使然。

從去年到現在,國際原油出現超跌反彈的最核心邏輯大概有3個方面:

一是疫情衝擊原油需求一度“歸零式”減少,導致極度供需失衡,目前隨著疫後經濟重啟需求修復,油價有內在動力回歸到疫情前水準;

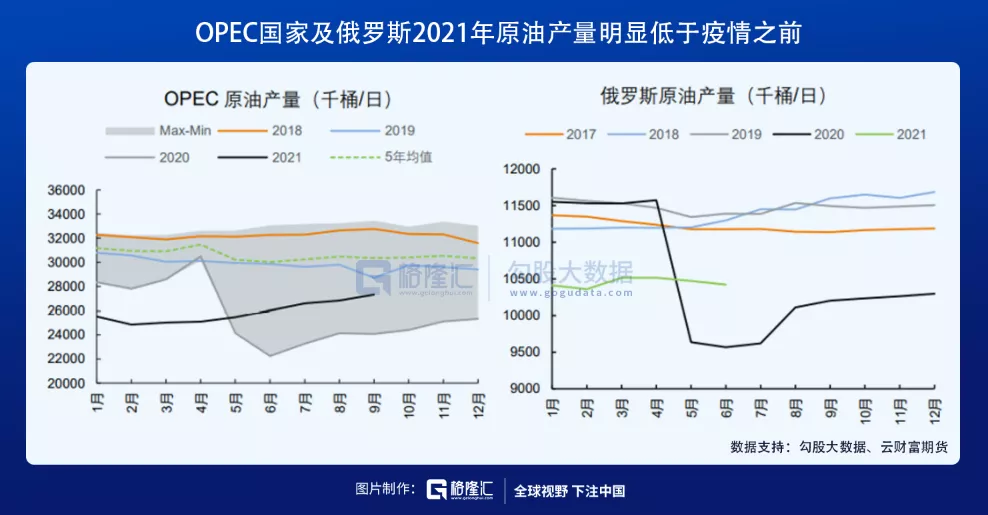

二是需求端大降後導致的產油端的生產供應中斷,以及主要產油國的主動減產,持續形成供應緊平衡狀態,直到目前全球原油供應量都尚未恢復到疫情前的水準;

三是油氣產業景氣度急劇回升形成賺錢效應,疊加全球海量的貨幣寬鬆,資本大量湧入油氣金融市場,成為助推油價快速回升的最直接驅動力。

但如今,這三大的核心驅動力正一一被不攻自破。現在原油的供求問題已經不再是不可抗力原因導致供需失衡,而是轉為由主要產油國通過決定增減產能就可以影響油價水準。

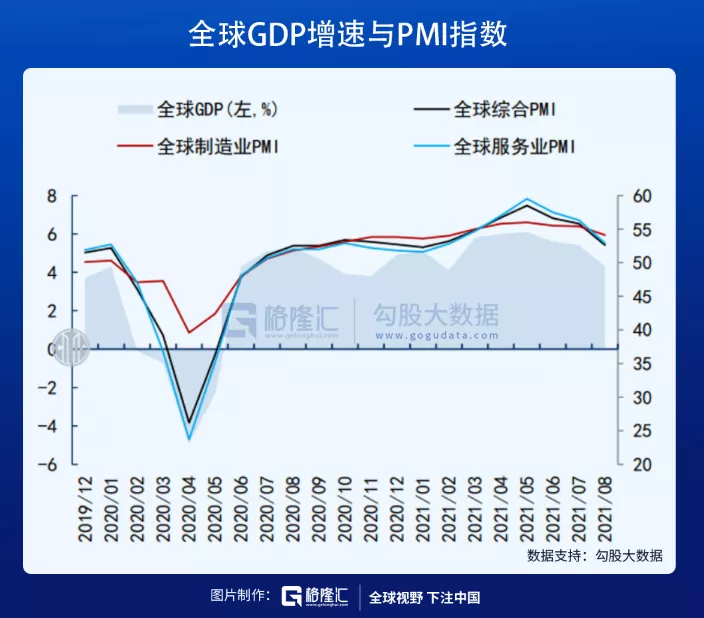

同時,全球經濟經歷了一輪打雞血式的重振後,雖然疫情衝擊影響已經不斷減弱,但實際上在主要經濟體通脹高企和經濟下滑,全球分工體系有退化趨勢下,全球經濟出現滯漲的跡象越發明顯。

從宏觀資料看,現在很多經濟指數如製造業PMI以及消費指數持續回落,無不都在指向全球經濟在重新出現滯漲,這本就是疫情之前已經出現的趨勢,是有再多的貨幣都解決不了的現實問題。

在近期看來,還有一些在原油供需上存在影響的多空因素。

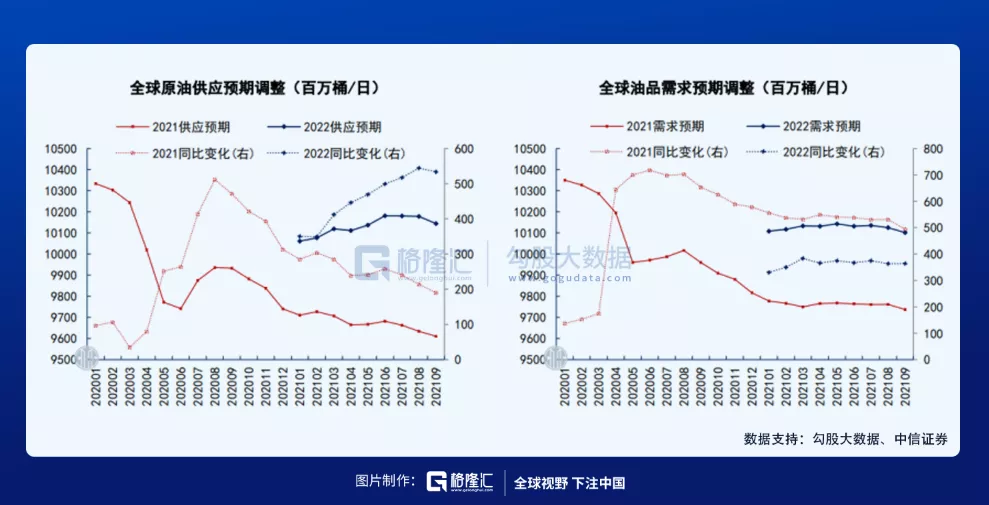

在看多方面,首先是很多海外國家的航運逐漸放開,同時冷冬週期歐洲還在陷入能源荒,都對原油需求提升,現在多數國家的原油庫存還在去化趨勢,累庫短期難看到。同時OPEC國家直到目前還沒有隨著價格的高企而出現大幅供給增加的局面,近期的實際增產資料甚至低於預期,反應其繼續想要維護當前油價的意圖。

但更多的是利空因素,包括最近美國也有傳出不滿OPEC未擴大增產規模的決定,宣稱將“動用更多的能源工具”來打壓油價的新聞,包括釋放最多高達6000萬桶戰略石油儲備,以及重新放開伊朗制裁,讓伊朗得以重新出口原油的政策工具。

而OPEC不斷下調全球的今年四季度以及2022年原油總需求預期,更是意味著需求減弱的宏觀趨勢。

更直接的利空還在於資金的退場,目前美國已經確定性進入縮表進程,雖然量不大,但卻是流動性收緊的信號,尤其在目前陷入滯漲以及越來越嚴峻的通脹危機,加息的呼聲越來越高。

一旦流動性加快收緊,前期支撐資產價格高位流動性溢價就無以為繼,對於包括原油在內的金融資產來說,利空的效果是顯而易見的。這也是為什麼去年四季度以來增倉原油期貨的淨多資金大面積撤出。

所以在原油的利空影響因素上,整體是偏空占了上風。這也意味著,油價繼續上行的動力將遠小於回落。

進入博弈時段

雖然目前情況複雜,但如果從最終利益選擇看,有些問題其實是可以很簡單看出答案或看對方向的。

現在全球主要原油出口核心玩家主要是OPEC組織,俄羅斯,美國等。

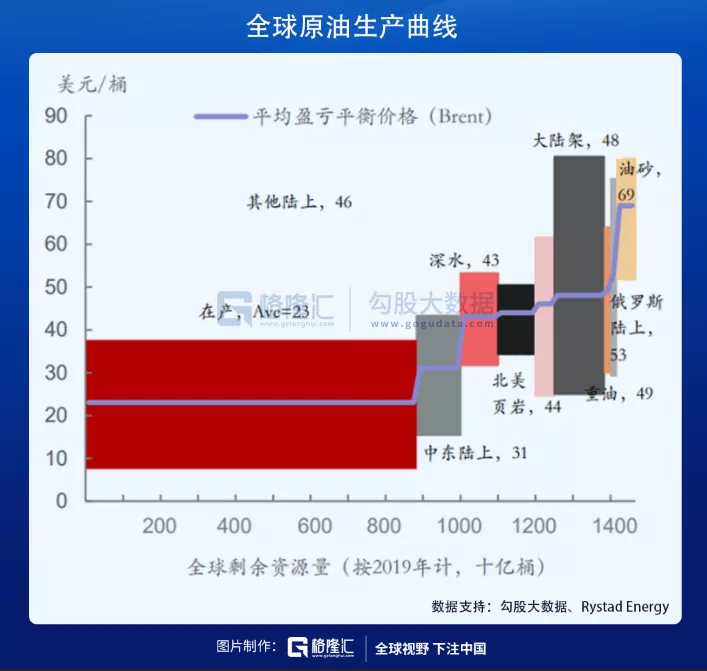

目前80多美元的國際油價,遠遠超過了很多主要產油國生產成本,甚至超出了其國家財政盈虧成本線。這意味著無論海陸產區,但凡生能產出來的原油,都能夠大賺。

比如海灣國家一些富油區的科威特、卡達的平衡性在50美元左右,以石油為主要經濟支柱且原油出口在前幾年還是全球最大的沙特的平衡線也在80美元以內,另一主產國俄羅斯2020年的盈虧平衡性也在60美元附近。

作為已經晉升全球最大產油國的美國,就算較高成本的葉岩油的平均開採成本也只有40-45美元/桶左右。

機會難得,其實誰都想在當前油價水準上盡一切可能多生產多出口,歐佩克國家現在是核心受益者,它們不敢大量增產是擔心未來油價頂不住,現在也是簽了君子協議不大量增產,但底下成員國誰敢說沒有偷偷增產的野心?

尤其目前伊朗的制裁獲美國鬆綁的概率加大,一旦伊朗修復上百萬桶/日的原油供應,肯定就是搶別人的生意。

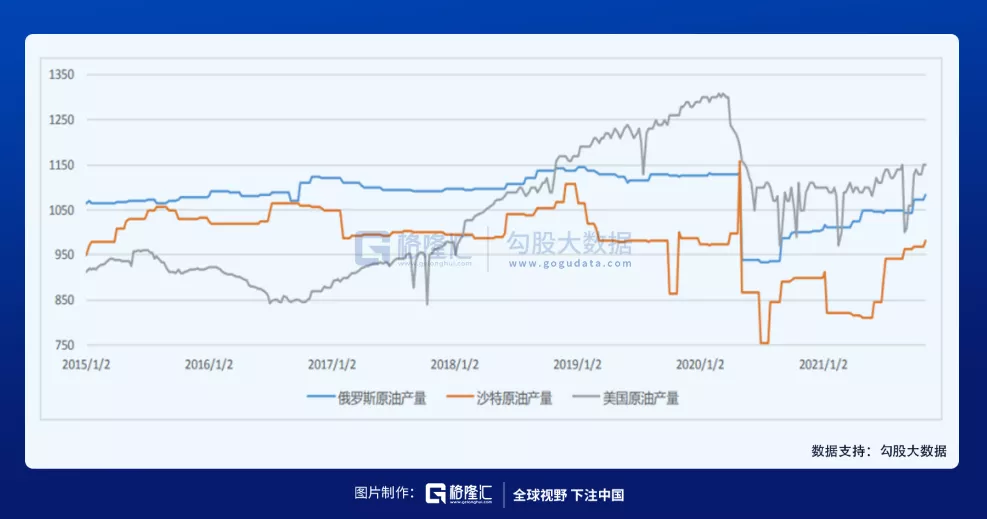

而俄羅斯也是有很大需求在當前形勢下大量生產出口原油,以拯救被疫情衝擊得岌岌可危的經濟。

至於美國,得益於這些年的原油出口禁令解除和大量的葉岩油項目投資,目前美國已經是全球最大的原油生產國甚至一度超越沙特成為最大的出口國。雖然美國一直對外喊這歐佩克不增產到,但其實美國及它的能源企業卻也是此輪油價上漲的最大受益者。

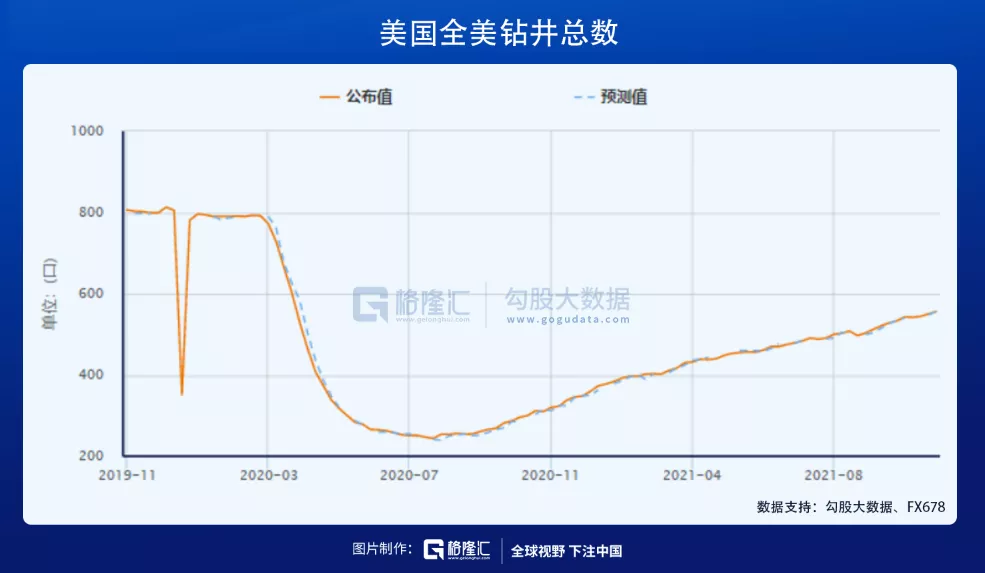

現在,從去年中開始,美國的原油生產活動就重新開始活躍,全美鑽井數量也一直在持續性攀升。不過目前鑽井數量尚未恢復到疫情之前,同時這些鑽井產油的規模也還需要時間提升。

在近幾月上面這些玩家也在刻意形成共識比較低調地逐步增產,但當前這個價格的平衡力非常脆弱。現在的需求端趨勢已經很明確,供應市場的競爭格局擺在哪裡,誰增產誰就直接受益,不增那麼蛋糕就是別人的,但如果大家都增產,價格肯定就維持不住了。

現在的實際情況是,美國的增產勢頭很快、俄羅斯的訴求很強烈,歐佩克的市場份額很被動(大幅度增產讓油價下降會使利潤變差且有政治壓力,不增產的話市場份額被持續奪走也難接受)。

美好的機會總是短暫的。可以肯定的是,這個靠大家自律性來維持的平衡未來一定會破,只是目前還不知誰會首先踏出第一步。

對投資意味著什麼?

回到投資上,目前的國際油價局勢以及未來的油價命運,對我們投資有什麼影響?

其實,自從近兩年全球大力推行清潔能源,發展碳中和計畫成為一致共識的那一刻起,石化能源的未來命運就被註定要加速走向落幕,屬於它的黃金時代必將過去。

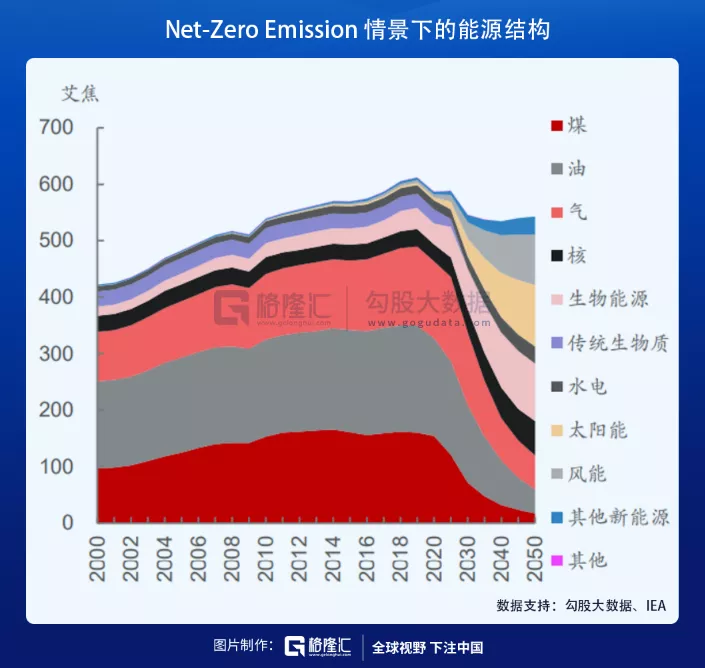

根據東正期貨研究報告測算,2020年石油在全球能源總供給中占比29%依然是最大占比的主角,但在2050年實現二氧化碳淨排放的情形下,石油占總能源供給比例將下降到8%。這將意味著未來,原油的需求將急劇減少,而在供應能力普遍充足的背景下,油價必將走向低價。

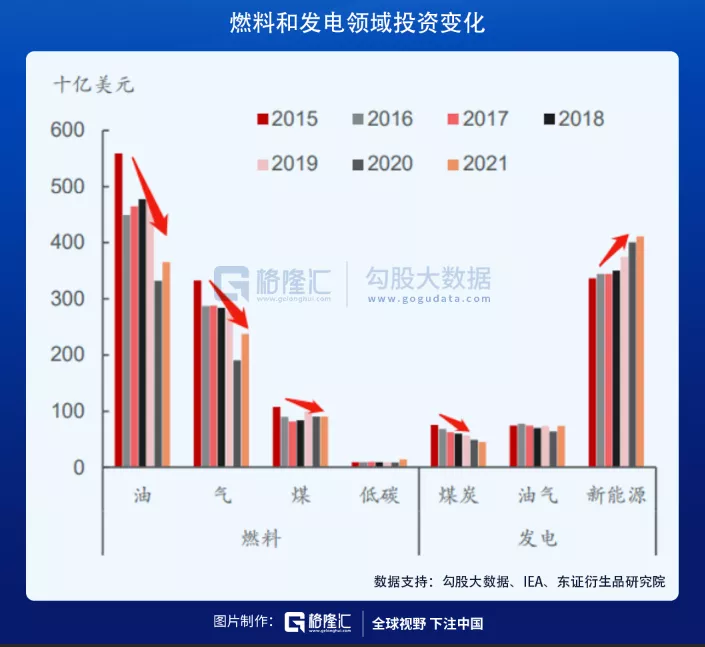

現在,在能源領域的投資,近幾年來資本越來越傾向於投向低碳、低成本、短週期的清潔能源,而化石燃料的投資比重在不斷萎縮。

當然,2050年還是30年後的事情,現在說來還為時尚早,但肯定的是,這其中必然出現的需求不斷回落趨勢,都原油產業來說,都不會是一個好事情。

也就是說,原油這條產業賽道,將是越來越狹窄,越來越成為明日黃花。

從短期視角看,這一輪油價的持續上漲,直接或間接導致了很多中下游的成本端上升較快利潤水準一直承壓,不少品種也有過不同程度的提價轉移成本,但收效不明顯。所以如果未來油價逐漸回落,這些企業有望得到明顯的利潤修復,尤其是一些下游企業,比如航空運輸、供熱供電、化工材料等可能會有不錯的大衛斯按兩下機會。

但同時,這也意味著獲益於油價上漲的上游傳統能源企業,可能要迎來業績增速高低切換的壓力,當然目前的油價水準還不至於受影響。

而從長期的視角看,原油產業鏈的投資會減少,對於上游的產業尤其勘探設備、中游的管道運輸等方面都會造成影響。在近一年多來上游的油企能源設備得益於油價上漲而股價持續飆升,那麼在接下來這些行業的利潤和未來發展也將可能逐漸承壓。

其實原油價格向下波動,也是在向我們警示經濟下行的壓力,在宏觀經濟滯漲疊加美國收緊流動性的大環境下之下,對於整個金融市場都會是一個承壓的狀態。根據美林時鐘週期理論,滯漲之下,工業製造、大宗商品等行業會承壓,目前也正是驗證時期。

所以,對於未來的投資,還是多轉向謹慎吧。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀

原油交易提醒:伊朗或震碎石油出口憧憬,油價還得看白宮措施落地

黃金周評:太亮眼!美國CPI數據爆表 黃金成為“通脹避險”首選 創下6月來最大單周漲幅 下周多頭勢將攻克1900美元?

一度上調黃金預期100美元!高通脹+美聯儲推遲升息 多家投行看好金價至1900甚至更高