全球通脹警報拉響!布油「一飛沖天」突破百元,美元指數「王者歸來」重回100

(作者:潘奕衡)

Investing.com – 上周美財政部拍賣了240億美元的20年期國債,得標利率為2.1%,不及預期,投標倍數為2.25更是較上月縮小了0.3倍,美債連續多日遭市場拋售,被投資者遠離。

美債遇史上第三大拋售潮

美國銀行最新的基金經理調查顯示,投資者對債券市場的看空程度創下自20年前調查開始以來之最。

資料顯示,對沖基金和投機客正在大幅拋售美國國債,美國10年期國債期貨合約的拋售量超過了一萬五千口,淨倉位轉為小幅作空。這是自2016年以來最大的一次拋售潮,也是該合約在1980年代中期推出以來的第三大拋售規模。

美國十年期國債收益率一度觸及1.7%,刷新今年5月以來的新高,本周稍有回落,目前在1.63%下方徘徊。

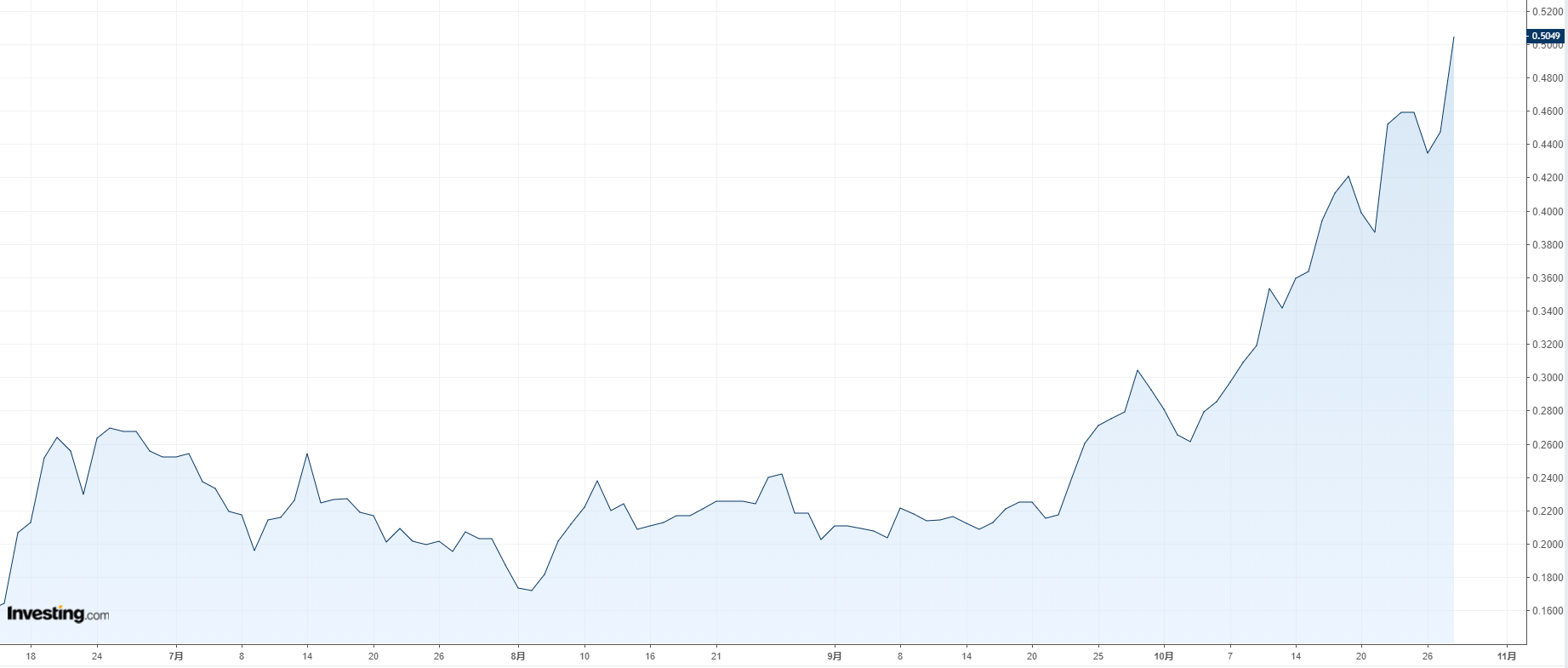

此外,短期國債也難逃倖免。基金持有的美國2年期國債期貨淨空倉增加了逾9.2萬口,這是3月以來的最大拋售規模。對利率較為敏感的美國二年期國債收益率在一個月內已經翻了一番多,目前已經漲至0.5%上方。

通貨膨脹和加息預期是主因

最新的資料顯示,美國9月消費者物價指數同比增長5.4%,為2008年7月以來最高水準,9月環比上漲0.9%,創2020年4月以來的最大漲幅。美國的通貨膨脹看起來並不是“暫時的”。

前美聯儲主席格林斯潘日前也警告稱,美國的通貨膨脹趨勢遠遠高於美聯儲2%的平均目標,並將持續相當一段時間。這無異於在打臉現任美聯儲的“通貨膨脹暫時論”。

美聯儲主席鮑威爾上週五在緘默期前的壓軸講話中表示,雖然他認為現在是撤回刺激措施的時候了,但聯儲應該對加息保持耐心。鮑威爾略微轉向鷹派的發言加劇了債市的拋售。

物價持續的上漲令美聯儲加息的壓力陡增。

僅在幾周前,美國利率期貨還暗示美聯儲將在2023年初進行首次加息,但是現在已經被提前到2022年中期。聯邦基金利率期貨顯示,明年6月加息25個基點的可能性超過60%,且市場已經完全消化了明年9月加息。也就是說,市場預計美聯儲在明年6月或7月可能剛剛完成其削減購債操作後就馬上開始加息,這將是一個相當激進的預期。

令人意外的是,華爾街的個別投行甚至更加激進。法國巴黎銀行甚至預計明年可能加息多達四次。法國巴黎銀行美洲G-10利率策略主管Shahid Ladha 25日表示,美聯儲可能最早在明年夏季啟動加息週期,並持續到2022年年底,美聯儲可能會在2022年7月至12月的四次會議上每次都加息。

總結

前債王格羅斯在一周前發佈的最新投資展望報告中表示,美債熊市即將到來,他預計10年期美債收益率12個月內回升至3%;美國銀行將2022年5-10年期債券的收益率目標位元上調了10-15個基點,2021年末10年期美債收益率目標位元為1.65%,2022年末為2%。

除了通脹和美聯儲加息之外,美國債務上限在2021年底仍存在不確定性,全球央行特別是中國也一直在拋售美債,美債收益率繼續上漲,流動性趨緊將是大勢所趨,投資者最好早做打算。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】